Dzisiaj nasze rozważania odnośnie zastosowania w codziennym tradingu nauk, które niosą ze sobą treści „Sztuki Wojny”, chcielibyśmy skierować na nieco odmienne tory. Tory, które poprowadzą nas przez niektóre zagadnienia psychologii oraz, mamy nadzieję, zmotywują do spojrzenia w głąb siebie celem przemyślenia swoich zachowań, zarówno tych związanych z tradingiem, jak i życiem codziennym. Ale po kolei. Na dziś wybraliśmy dwa dość obszerne cytaty, podobnie jak w ostatnim artykule z serii, zaczerpnięte z części „Planowanie ofensywy”. Pierwszy z nich brzmi:

„Generalnie metoda prowadzenia wojny jest taka: najlepiej zachować stolicę wroga, bo jej zniszczenie jest gorszym wyjściem. Najlepiej ocalić jego bataliony, bo ich zniszczenie jest gorszym wyjściem. Najlepiej ocalić jego kompanie, bo ich zniszczenie jest gorszym wyjściem. Najlepiej ocalić jego jednostki, bo ich zniszczenie jest gorszym wyjściem. Dlatego sto zwycięstw w stu bitwach nie jest szczytem osiągnięć. Prawdziwym szczytem osiągnięć jest podbicie armii wroga bez walki.”

Cytat ten pragniemy zinterpretować w pewnym stopniu przewrotnie… jesteśmy skłonni uważać, że dzięki poprzednim artykułom z cyklu, zdążyliśmy przyzwyczaić naszych Czytelników do faktu, iż w większości cytatów pewną składową przyrównujemy do kapitału posiadanego przez tradera na swoim rachunku inwestycyjnym. Nie inaczej jest i tym razem. W przypadku dzisiejszej interpretacji, w roli wyżej wymienionego kapitału osadzone zostały: stolica wroga, bataliony wroga, kompanie wroga czy też jego jednostki. Jednak jak rozwinąć interpretację w momencie gdy przywoływanym ciągle wrogiem okazuje się… sam inwestor posiadający dany kapitał?

Wbrew pozorom nie jest to karkołomne zadanie, ponieważ faktycznie inwestor; on sam, jego przyzwyczajenia, zachowanie oraz nawyki, potrafią stać się jego największym wrogiem w drodze do odniesienia sukcesu na rynkach finansowych.

Przykładem potwierdzającym nasze słowa jest między innymi nierozumienie siebie. Inwestor, przed przystąpieniem do poważnego działania na rynku, powinien poznać siebie samego. Powinien dogłębnie przemyśleć własne odczucia oraz zachowania i zastanowić się co jest jego największą przeszkodą w osiąganiu sukcesu.

Nasz cytat nieprzypadkowo wskazuje na konieczność ocalenia wszystkich przenośni kapitału (bataliony, jednostki itp.) za każdym razem, gdy nadarzy się ku temu okazja. Najczęstszą przyczyną niemożności ocalenia naszego kapitału jest chciwość oraz chęć odrobienia strat. W sytuacji, gdy inwestor nieszczęśliwie pomylił się w swoich przewidywaniach co do zachowania ceny danego waloru, w momencie wystąpienia straty kierowany głosem rozsądku, powinien jak najszybciej zamknąć pozycję ucinając straty oraz, co najważniejsze, uniemożliwiając ich pogłębianie się. Jednak nierzadko zdarza się, że kierowany chciwością oraz strachem przed utratą kapitału, pozostawia otwartą transakcję pozwalając w ten sposób stratom rosnąć oraz wystawiając się na ryzyko utraty wszystkich środków (mając przy tym nadzieję, że „cena w końcu musi zawrócić”). Nie – tak się nie stanie! A nawet jeśli cena w końcu zawróci, w zdecydowanej większości przypadków, dzięki lewarowanej pozycji, kapitał tego nie wytrzyma…

Jednocześnie warto rozpatrzyć, że nawet jeżeli inwestor pójdzie po rozum do głowy i w końcu zamknie stratną pozycję, to na jak duże straty powinien sobie pozwolić? Odpowiedź: jak najmniejsze, zgodne ze zdrowym rozsądkiem oraz własną psychiką.

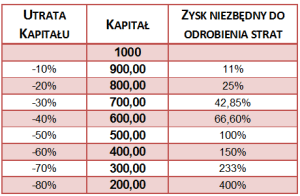

Na podparcie powyższych słów można posłużyć się przykładem. Załóżmy, że nasz hipotetyczny trader w danym okresie ma „złą passę” i zamyka pozycje na stracie kilka razy pod rząd. Pamiętać należy, że w każdym wypadku gdy tracimy kapitał, na rachunku mamy mniej pieniędzy, a co za tym idzie, mniejsze możliwości inwestowania (pomijając element zdenerwowania i wzmożonej chęci odniesienia sukcesu, co najpewniej odbije się negatywnie na przyszłych trade’ach; wymusza to mniejsze pozycje, a zatem przynosi również mniejsze zyski). Dla unaocznienia problemu przedstawiamy tabelę, która pokazuje procentową wartość straty kapitału oraz wartość, którą trzeba osiągnąć aby stracony kapitał odzyskać:

Jak widać o ile utrata 10% kapitału skutkowałaby koniecznością odrobienia 11% kapitału bieżącego w celu wyjścia „na zero”, tak seria ośmiu stratnych pozycji pod rząd oznaczałaby konieczność wyrobienia stopy zwrotu na poziomie 400% tylko po to, by wrócić do punktu wyjścia. W tym momencie inwestorzy powinni zastanowić się, czy ma to jakikolwiek sens? Czy nie lepiej uciąć straty na samym początku i starać się osiągnąć tą zawrotną stopę zwrotu w odniesieniu do kapitału początkowego? Mała strata to żadna ujma na honorze, a okazji do kolejnych transakcji rynek dostarcza ciągle!

Na koniec chcemy zapoznać Czytelników z kolejnym cytatem, w naszej opinii świetnie podsumowującym dzisiejszy artykuł. Jednocześnie szczerze zachęcamy do poznania samego siebie – wierzymy, że będzie to kolejny krok w drodze do odniesienia sukcesu zarówno na rynku jak i w życiu osobistym.

„Tak więc zostało powiedziane, że kto zna wroga i zna siebie, temu nic nie grozi, choćby i w stu bitwach. Kto nie zna wroga, a zna siebie, czasami odnosi zwycięstwo a czasami ponosi klęskę. Kto nie zna ani wroga, ani siebie, nieuchronnie ponosi klęskę w każdej walce.”

Już niebawem część V. Zapraszamy do zapoznania się z częścią I, częścią II oraz częścią III tego cyklu.