13 marca 2016 roku na długo pozostanie w mojej pamięci… To w tym dniu miałem przyjemność wraz ze Scottem Carney’em (twórcą Harmonic Tradingu) poprowadzić na żywo otwarte warsztaty z zakresu szeroko pojętej metodologii tradingu harmonicznego.

Scott Carney w Polsce – relacja z warsztatów w Krakowie

Dlaczego to wydarzenie było takie wyjątkowe? Z kilku powodów:

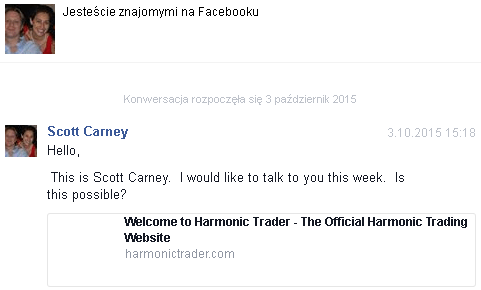

- „Marzenia się spełniają!” – 9 lat temu, gdy sam zaczynałem moją przygodę z Harmonic Tradingiem, w Polsce dostępna była tylko jedna pozycja traktująca o tej wyjątkowej koncepcji tradingowej. Żądny wiedzy zacząłem zatem poszukiwania w meandrach Internetu i tak oto trafiłem na dwóch traderów: Scotta Carneya oraz Jim’iego Kane. Po kilku tygodniach intensywnego studiowania pojawiła się myśl o napisaniu do autora. I wiesz co? Nie napisałem…, uznałem, że mój poziom wiedzy, jak i doświadczenia jest zbyt niski, żeby „zawracać gitarę” komuś, kto miał jak na tamte czasy całkiem pokaźny dorobek. 9 lat później to Scott napisał do mnie…

- Stanąłem na scenie z człowiekiem, od którego bardzo dużo się nauczyłem. I choć mój obecny trading nie opiera się tylko i wyłącznie na formacjach harmonicznych, ale głównie narzędziach Fibonacciego i elementach Price Action’owych, uwzględniających odpowiednią dynamikę i momentum, stałe układy harmoniczne cały czas stosuję, ponieważ są one widoczne na wykresach praktycznie codziennie. Dlaczego więc na tym nie zarabiać?

- Fibonacci Team został oficjalnym partnerem Scotta Carneya w Europie Środkowo – Wschodniej, dlatego jeśli wciąż szukasz odpowiedniego stylu dla siebie i zastanawiasz się od czego zacząć, po prostu do nas napisz.

„Ignorantia laedat”

Zapewne zastanawiasz się jakie są nasze wrażenia po warsztatach? Może zacznę od tego, że… nieznajomość technik Fibonacciego szkodzi traderowi! Przez wiele lat dochodziłem do tych wniosków, które obecnie udowadniamy w każdy wtorek o 19:00 na otwartych webinarach, pokazując nie tylko zbiorcze zestawienie naszych wykonanych transakcji, ale przede wszystkim przedstawiając techniczną strukturę rynków, którą w większości przypadków jesteśmy w stanie opisać za pomocą odpowiednich mierzeń i narzędzi Fibonacciego. Dlaczego o tym piszę?

Jeśli z góry twierdzisz, że techniki Fibonacciego nie działają, to napisz do nas, a udowodnimy Ci w jak dużym błędzie jesteś!

Z tego miejsca należą się również ogromne podziękowania organizatorom – twórcom oprogramowania FormationSeeker, które jest oficjalną aplikacją, jaką rekomenduje Scott Carney. Software zawiera w sobie mnóstwo unikalnych funkcji (m.in. równoległy monitoring par walutowych na wszystkich interwałach czasowych w celu poszukiwania wszystkich struktur harmonicznych). Największą wartością w porównaniu z innym oprogramowaniem jest to, że wszystkie struktury i formacje zostały zaprogramowanie wg autorskich założeń Scotta Carneya, które statystycznie zostały przebadane na bardzo dużej liczbie prób oraz wykonanych transakcji. Dlaczego o tym piszę? Niestety, ale w sieci znajdziemy mnóstwo rozwiązań automatycznych, czy wskaźników, które są jedynie imitacją metodologii, jaką stworzył i po raz pierwszy opisał Scott Carney. Pamiętaj o tym!

Jeśli jeszcze nie testowałeś tego oprogramowania koniecznie zarejestruj się w serwisie i testuj razem z nami na wspólnym kanale stworzonym tylko dla Polaków!

Nie widziałeś naszej relacji video z warsztatów? Koniecznie zasubskrybuj nasz kanał na YouTube i obejrzyj streaming ze wspólnych warsztatów, które odbyły się w Krakowie, 13 marca TUTAJ.

To jednak nie koniec niespodzianek dla Ciebie! Jeśli chcesz:

- Uzyskać dostęp do prezentacji Scotta Carneya w języku polskim,

- Otrzymać nasz skrypt z porównaniem poszczególnych strategii AT z Harmonic Tradingiem (konkretne i sprawdzone rozwiązania)…

…koniecznie napisz do mnie na [email protected]

Co dalej? To dopiero początek… 🙂

Jesse Livermore

Życie kolejnego zaprezentowanego przez nas mistrza rynku to prawdziwy cykl wzlotów i upadków. Nazywany „Wielkim Niedźwiedziem Wall Street” trader zasłynął doskonałym wyczuciem rynku, którego dowód dał przede wszystkim w trakcie kryzysów w latach 1907 oraz 1929. Jednocześnie jednak niewielu poza nim w tak krótkim czasie pozyskiwało i… traciło wielomilionowe fortuny.

„Board boy”

Jesse Livermore urodził się w 1877 roku w Acton, w stanie Massachusetts. Pierwszym i dość drastycznym krokiem prowadzącym go w kierunku niezależności była… ucieczka z domu. Młody Jesse w wieku 14 lat postanowił porzucić nie dające mu perspektyw gospodarstwo rodzinne. Wbrew woli ojca, który zaplanował dla niego życie na farmie, nie mając ze sobą nic więcej poza pięcioma dolarami w kieszeni, wyruszył do Bostonu.

Brak odpowiedniego wykształcenia zrehabilitowała chłopcu praktyka oraz bezpośredni kontakt ze środowiskiem giełdowym już od momentu podjęcia pierwszej pracy. W biurze maklerskim Paine Webber Livermore pracował jako „board boy”, którego zadaniem była zmiana na tablicy notowań giełdowych. Swoich pierwszych własnych inwestycji dokonywał poprzez zakłady bukmacherskie. Wspaniały zmysł oraz duże wygrane szybko jednak uczyniły z niego niepożądanego gościa. Już w wieku piętnastu lat zyski przyszłego tradera osiągnęły w przeliczeniu około 20 000 dzisiejszych dolarów.

Sukcesy i porażki

Po kilku latach Jesse przeprowadził się do Nowego Jorku, gdzie szybko rozpoczął inwestycje na prawdziwej giełdzie. Okres ten zaowocował wypracowaniem własnych reguł i strategii inwestycyjnych których, jak sam później przyznał, nie zawsze się trzymał, co było przyczyną większości poniesionych przez niego porażek.

Krach giełdowy w 1907 roku był dla Livermora okazją na dorobienie się pierwszej fortuny. Inwestycje oparte na krótkiej sprzedaży w warunkach braku kapitału na rynku oraz towarzyszący temu silny spadek cen akcji przyniosły zyski w wysokości ówczesnych 3 milionów dolarów oraz popularność w środowisku giełdowym.

Zarobioną fortuną Jesse nie cieszył się długo. Zaangażowanie w handel bawełną wkrótce doprowadziło go do bankructwa oraz wygenerowało milion dolarów długu na koncie. Kolejne chude lata nie zniechęciły go jednak do działania. Przyczyn swoich niepowodzeń upatrywał przede wszystkim w odejściu od własnych reguł, kierowaniem się opinią innych oraz powiększaniem stratnych pozycji.

Zakończenie I wojny światowej oraz panująca w latach dwudziestych hossa pozwoliły na odrobienie strat. Był to dla Livermora okres pełen powodzenia oraz prosperity. Umiejętne inwestycje oraz doskonałe wyczucie rynku pozwoliły mu utrzymać pasmo sukcesów nawet w momencie załamania rozgrzanej spekulacjami koniunktury, które doprowadziło w 1929 roku do wielkiego krachu rozpoczętego „Czarnym Czwartkiem”. W czasie gdy większość milionowych fortun utonęła na fali przeceny doprowadzając do bankructwa wielu niedoszłych milionerów, Jesse Livermore powiększał systematycznie swoją fortunę dorabiając się majątku szacowanego na 100 milionów ówczesnych dolarów. Niestety, nie było mu dane cieszyć się nią długo.

Raz na wozie, raz…

Rok 1933 zdaje się stanowić początek widocznych problemów osobistych Livermora. Gdy pewnego dnia trader zniknął niespodziewanie, jego zaniepokojona rodzina niezwłocznie zgłosiła sprawę na policję. Następnego dnia Jesse pojawił się na posterunku oświadczając, że stracił pamięć. Wkrótce okazało się, że presja związana z pieniędzmi, nieudanym małżeństwem oraz silny stres doprowadziły do niebezpiecznej depresji oraz załamania nerwowego.

W roku 1934 Jesse Livermore ogłosił bankructwo. Pomimo wielu domysłów, do dzisiaj nie jest w pełni jasne w jaki sposób spekulant utracił wielomilionową fortunę. W tym okresie wraz ze swoją trzecią żoną postanawiają wyruszyć do Europy. Livermore miał w tym czasie powiedzieć „mam nadzieję uwolnić swój umysł od problemów”.

Niezdolność do odzyskania utraconej fortuny oraz zachęty syna skłoniły go do napisania książki, w której postanowił podzielić się swoim doświadczeniem oraz strategią inwestycyjną. Pozycja „How To Trade In Stocks” została opublikowana w 1940 roku. Niestety, jak się szybko okazało, nie pozyskała sobie sympatii w środowisku giełdowym. Niepowodzenia oraz pogłębiająca się depresja doprowadziły Livermora do ostateczności. 28 listopada tego samego roku, w hotelu Sherry-Netherland na Manhattanie popełnił samobójstwo.

Na zakończenie…

Jesse Livermore pozostawił po sobie szereg pomysłów i metod postrzeganych dzisiaj jako istotny wkład w encyklopedii inwestycyjnych strategii. Pomimo początkowego niepowodzenia, obecnie jego książka zaliczana jest do klasyki w kanonie literatury inwestycyjnej. Sam Livermore zwykł mawiać, że to nie pieniądze dają mu największą motywację do działania, ale fascynacja rynkiem postrzeganym jako „najwspanialsze i najbardziej złożone puzzle jakie kiedykolwiek wynaleziono”. Pokonywanie rynku i składanie w całość jego skomplikowanych elementów, stało się dla niego największym motywatorem i motorem do działania.

„There is only one side of the market and it is not the bull side or the bear side, but the right side.”

“I believe that anyone who is intelligent, conscientious, and willing to put in the necessary time can be successful on Wall Street. As long as they realize the market is a business like any other business, they have a good chance to prosper.”

“I trade on my own information and follow my own methods.”

“It is what people actually did in the stock market that counted – not what they said they were going to do.”

“It is foolhardy to make a second trade, if your first trade shows you a loss. Never average losses. Let this thought be written indelibly upon your mind.”

“The only way you get a real education in the market is to invest cash, track your trade, and study your mistakes…. The examination of a losing trade is tortuous but necessary to ensure that it will not happen again.”

Benjamin Graham

Rozpoczynając serię artykułów dotyczących wybitnych inwestorów giełdowych zastanawialiśmy się, który z nich powinien otworzyć listę najbardziej znanych i cenionych osobowości. Dążąc do nieustannego doskonalenia się w codziennej praktyce inwestycyjnej często podpatrujemy najlepszych i staramy się uczyć od nich, szukając w ich życiorysach wskazówek, które mogą nam pomóc w rozwoju i ewolucji jako świadomi i skuteczni inwestorzy. Warto zastanowić się przy tym: kogo w takim razie podpatrywali najwięksi? Czy Warren Buffet miał swojego guru w inwestycjach?

Trudne początki

Benjamin Graham urodził się 9 maja 1894 roku w Londynie. Niedługo po pierwszych urodzinach jego rodzice postanowili wyemigrować do Stanów Zjednoczonych gdzie planowali rozwinąć rodzinny biznes. Niestety, krótko po przeprowadzce do Nowego Jorku jego ojciec zmarł. Upadek firmy oraz problemy finansowe skłoniły matkę młodego Benjamina do podjęcia inwestycji na giełdzie, gdzie postanowiła ulokować resztę domowych oszczędności. Krach w 1907 roku doprowadził jednak Grahamów do ruiny. Trudna sytuacja materialna skłoniła chłopca do wczesnego podjęcia pracy zarobkowej.

Zdolne dziecko

Graham był dzieckiem niezwykle zdolnym. Posiadał doskonałą pamięć, już w szkole średniej władał sześcioma językami. Wykazywał również zdolności matematyczne. W roku 1914, w wieku 20 lat, ukończył Columbia University, a wysokie wyniki w nauce (ukończenie studiów z II wynikiem na roku) oraz poważanie jakim cieszył się wśród wykładowców zaowocowało propozycją przyjęcia stanowiska jako pracownik naukowy w trzech katedrach – matematyki, filozofii oraz filologii angielskiej. Młody absolwent czuł jednak, że jego prawdziwe powołanie leży gdzie indziej.

Podążając za rynkiem

Przygoda Grahama z rynkiem kapitałowym rozpoczęła się objęciem stanowiska w firmie handlującej obligacjami Newburger, Henderson & Loeb, w której wkrótce został partnerem, osiągając w wieku 25 lat pensję w wysokości 500 tys. USD rocznie.

W 1926 roku nawiązał współpracę z Jeromem Newmanem. Efektem tej kooperacji była firma Graham – Newman Partnership. Okres dobrej koniunktury przedsięwzięcia skończył się wraz z Wielkim Kryzysem w roku 1929. Dzięki konserwatywnej strategii inwestycyjnej spółce udało się jednak przetrwać. W tym ciężkim okresie Benjamin Graham powrócił na Columbia University, gdzie dorabiał jako wykładowca cieszący się wielkim autorytetem. Sytuacja finansowa zmusiła również jego żonę do podjęcia pracy jako nauczycielka tańca.

Praca na uczelni nie tylko pozwoliła Grahamowi odbudować osobiste finanse, ale również usystematyzować własną strategię inwestycyjną oraz stworzyć grono istotnych zasad. W 1934 roku wraz z Davidem Doddem wydał książkę „Security Analysis”, która do dzisiaj stanowi istotną pozycję wśród literatury traktującej o analizie rynku papierów wartościowych. Warto wspomnieć, że to właśnie w tej pozycji po raz pierwszy pojawiło się pojęcie analizy fundamentalnej. W 1949 roku opublikowana została kolejna pozycja „The Intelligent Investor”, która często nazywana jest Biblią inwestowania. Również i ta praca pozostaje do dzisiaj wartościową skarbnicą wiedzy inwestorów giełdowych.

„Mistrz” i „guru”

Po Wielkim Kryzysie firma inwestycyjna Grahama i Newmana osiągała średnio 17% zwrotu kapitału rocznie dla swoich klientów. Bezpośrednia współpraca obydwu panów zakończyła się w roku 1956, kiedy to Graham przeszedł na emeryturę. W tym samym roku do firmy trafiła aplikacja studenta Benjamina – Warrena Buffetta. Mimo początkowej odmowy młody Buffett nie odpuścił. Został ostatecznie przyjęty na stanowisko z czasem zaprzyjaźniając się z „Mistrzem”, jak określał Benjamina.

Graham wywarł ogromny wpływ na wielu swoich studentów oraz przyszłych inwestorów. Dowodem na to jak wielkim autorytetem cieszył się wśród swoich uczniów może być fakt, że dwóch spośród nich – wspomniany już Warren Buffet uważany dzisiaj z guru w dziedzinie inwestycji oraz finansista i inwestor Irving Kahn – nadali swoim synom imiona Thomas Graham Kahn oraz Howard Graham Buffett.

Inwestor czy spekulant?

Benjamin Graham był pierwszym, który zdefiniował pojęcie „inwestowania” oraz „spekulacji”. Jego zdaniem określenie „inwestor” odnosi się do uczestnika reprezentującego podejście oparte na oczekiwaniach skoncentrowanych wokół wzrostu wartości akcji, który z kolei wynika ze wzrostu wartości wewnętrznej spółki. Dotyczy zatem uczestników rynku, którzy poszukują inwestycji długoterminowych, dla których istotne są perspektywy rozwoju konkretnego biznesu. W przypadku gdy zakup akcji podyktowany zostaje podążaniem za trendem, z pominięciem oceny rzeczywistej wartości danej spółki, wówczas mamy do czynienia ze „spekulacją”. Spekulant opiera zatem wszelkie swoje decyzje inwestycyjne przede wszystkim na wzroście oraz aktualnych notowaniach, nie uwzględniając faktycznej i racjonalnej wartości walorów.

Na zakończenie…

Benjamin Graham zmarł 21 sierpnia 1976 roku w wieku 82 lat. Reprezentował konserwatywne podejście do inwestycji systematyzując wiele zasad oraz wprowadzając do terminologii istotne zagadnienia, stanowiące istotny fundament analizy rynkowej. Do dziś uważany jest za ojca inwestowania w wartość. Jego tropem podąża dzisiaj wielu szanowanych inwestorów giełdowych z niekwestionowanym królem parkietu Warrenem Buffettem na czele.

„To achieve satisfactory investment results is easier than most people realize; to achieve superior results is harder than it looks.”

“The stock investor is neither right nor wrong because others agreed or disagreed with him; he is right because his facts and analysis are right.”

“The essence of investment management is the management of risks, not the management of returns.”

George Soros

Filozof, który złamał Bank Anglii. Filantrop wzbudzający podziw, a jednocześnie wielokrotnie krytykowany finansista, zwany największym spekulantem w historii. W jaki sposób dorobił się swojej ogromnej fortuny i dlaczego wciąż wzbudza kontrowersje? Zapraszamy do zapoznania się z sylwetką George’a Sorosa.

Pod zmienionym nazwiskiem…

György Schwartz urodził się w 1930 roku w Budapeszcie w rodzinie węgiersko – żydowskiej. Jego ojciec, więzień wojenny w okresie I wojny światowej, był pisarzem posługującym się językiem esperanto, którego to uczył swego syna od urodzenia. Ciężki czas Holocaustu przyszły spekulant przetrwał dzięki fałszywym dokumentom. Soros przyznał wiele lat później, jak wielką ostrożność musieli zachowywać jego rodzice, w związku z żydowskimi korzeniami rodziny. Lata okupacji niemieckiej na Węgrzech były dla niego jednocześnie okresem kiedy to podejmował pierwsze próby handlu walutą.

Fałszywe dokumenty załatwione przez ojca oraz nowe nazwisko pozwoliły Sorosowi wyrwać się z okupowanej ojczyzny i korzystając z okazji odbywającego się kongresu młodych esperantystów, w roku 1947 wyemigrował do Wielkiej Brytanii. Dzięki finansowej pomocy swojego wuja, rozpoczął naukę w London School Of Economics. W tym okresie, jako student oraz uczestnik wykładów Karla Poppera, silnie zainteresował się filozofią, z którą pragnął związać swoje życie w przyszłości. Wkrótce jego głównym celem stało się zarobienie pieniędzy, które pozwoliłyby mu oddać się swoim prawdziwym zainteresowaniom w tej dziedzinie.

Od filozofa do finansisty

Po ukończeniu studiów w 1952 roku Soros podjął pracę w jednym z londyńskich banków. Wielka Brytania miała stać się jednak tylko przystankiem na drodze jego kariery. W 1956 roku podjął decyzję o ponownej emigracji. Wyjazd do USA miał pomóc aspirującemu filozofowi w zdobyciu pracy, która poprowadzi go do realizacji pasji jaką zaszczepił w nim Karl Popper.

Niedługo po przyjeździe do Nowego Jorku podjął pracę dla F.M. Mayer, gdzie pozostał zatrudniony do 1959 roku, kiedy to przyjął posadę analityka w Wertheim & Co. Sukcesy zawodowe oraz stanowisko wiceprezesa w Arnhold and S. Bleichroeder, które piastował w latach 1963 – 1973 przyczyniły się do silnego zaangażowania oraz entuzjazmu w stosunku do rynków finansowych. Popchnęło to Sorosa do podjęcia kolejnego wyzwania, którego skutkiem było powstanie funduszu hedgingowego Soros Fund Management. Wkrótce przekształcił się on w Quantum Fund. Współprowadzony z Jimem Rogersem fundusz w ciągu dziesięciu kolejnych lat osiągnął zyski w wysokości 4000%. Stanowiły one ogromną składową fortuny niedoszłego pisarza i filozofa.

„Człowiek, który złamał Bank Anglii”

Wielkich pieniędzy i popularności Soros dorobił się między innymi dzięki inwestycjom w akcje przedsiębiorstw stojących przed groźbą bankructwa w okresie kryzysu rynkowego. Kierując się filozofią Karla Poppera, ryzykował inwestycje w niepewne aktywa zakładając rychły wzrost ich wartości. Założenia te oparte były na przekonaniu o sile owych przedsiębiorstw, która to przejawiała się zdolnością do generowania zysku pozwalającego przetrwać najtrudniejszy okres w gospodarce.

Prawdziwy rozgłos przyniosły jednak Sorosowi spekulacje walutowe dokonane w latach ’90. W roku 1992 jeden z głównych zarządzających funduszem Sorosa odkrył silne przewartościowanie funta szterlinga. Funkcjonująca w tym okresie jednostka rozliczeniowa Europejskiego Systemu Monetarnego (ECU) przyjęta w rozliczeniach międzybankowych wymagała od państw europejskich utrzymywania wobec niej sztywnych kursów walutowych. Nieadekwatny z punktu widzenia warunków gospodarczych kurs wymiany funta względem ECU zachęcił Sorosa do podjęcia działań i spekulacji na tej walucie w oczekiwaniu na zniżkę. Zaangażowanie w tą akcję ponad 10 miliardów dolarów przyczyniło się do wyczerpania rezerw walutowych broniącego się Banku Anglii, dewaluację brytyjskiej waluty oraz ostatecznie wycofanie funta z Mechanizmu Kursów Walutowych (ERM II). Od tego wydarzenia Soros nazwany został „człowiekiem, który złamał Bank Anglii”.

Nie była to jedyna spektakularna interwencja spekulacyjna z udziałem Sorosa. Kilka lat później miało dojść do kolejnych akcji przeprowadzonych na bazie azjatyckiego kryzysu. Ataki podjęte w 1997 roku na tajlandzką walutę przyczyniły się do silnej krytyki spekulanta ze strony ówczesnego premiera Malezji Mahathira bin Mohammada. Sam Soros pogłębiał kontrowersje na swój temat. Dorabiając się ogromnej fortuny na szeroko zakrojonych transakcjach walutowych, zwykł twierdzić, że panujący system spekulacji finansowych stanowi istotnie problem niesprzyjający sytuacji wielu krajów rozwijających się. Ta opinia tym silniej oddziaływała na jego krytyków, którzy sposób gromadzenia fortuny Sorosa uważali za wysoce nieetyczny.

Kolacja na Manhattanie

W 2011 roku Soros postanowił zakończyć swoją karierę jako zarządzający funduszem hedgingowym, co bezpośrednio wiązało się z nowymi regulacjami dotyczącymi przepisów działalności branży hedgingowej w USA. Od tej pory jego fundusz miał gromadzić jedynie środki rodzinne oraz należące do prowadzonych przez niego organizacji.

Warty napomnienia jest również stosunek Sorosa do ostatniego kryzysu finansowego oraz sytuacji w granicach Unii Europejskiej. Słynny spekulant wyraził opinię, że właściwą drogą zapobiegającą pogarszającym się warunkom ekonomicznym powinno stać się bankructwo zadłużonej Grecji. Wiele kontrowersji wywołało również wydarzenie z lutego 2010 roku, kiedy to kadra jego firmy wzięła udział w słynnej już „kolacji na Manhattanie”. Wydarzenie to miało służyć dyskusji menadżerów funduszy hedgingowych, którzy zastanawiali się nad możliwościami zarobku opartymi na spekulacjach przeciw walucie UE oraz obligacjom rządowym Grecji.

Filantrop na szeroką skalę

Pomimo niejednoznacznych opinii, które często pojawiają się w kontekście metod zarabiania pieniędzy przez Sorosa, niewątpliwie człowiek ten od dawna znany jest ze swojej działalności charytatywnej. Jego zaangażowanie w tej materii da się zauważyć w działaniach podejmowanych w wielu krajach na świecie. Już pod koniec lat ’70 podejmował akcje finansowe w RPA, mające na celu wsparcie tamtejszych studentów oraz umożliwienie im podejmowania studiów w murach University of Cape Town. Jest on również przewodniczącym w Open Society Institute, utworzył wiele organizacji charytatywnych działających obecnie w ponad 50 krajach. W ostatnich latach ta zakrojona na szeroką skalę sieć instytucji przekazywała ponad 400 milionów dolarów rocznie na prowadzone przez siebie projekty. W Polsce jego działalność koncentruje się na Fundacji im. Stefana Batorego, która podejmuje aktywność w ramach przedsięwzięć na rzecz dobra publicznego.

Poza tak hojnymi wydatkami na rzecz działalności dobroczynnej, Soros nie szczędził również pieniędzy na walkę z polityką i prezydenturą George’a W. Busha. Szacuje się, że na ten cel przeznaczył w sumie 15,5 miliona dolarów, deklarując jednocześnie, że usunięcie Busha ze stanowiska głowy państwa to dla niego „sprawa życia i śmierci”.

Na zakończenie…

George Soros, pozycjonowany w 2012 roku na 22 miejscu listy najbogatszych ludzi na świecie magazynu Forbes, jest jedną z najbardziej znanych współczesnych osobowości w świecie finansów. Jego spektakularny sukces to w dużej mierze efekt przyjętego światopoglądu i sposobu myślenia, które ukształtowane zostały w efekcie osobistych doświadczeń bezpośrednio powiązanych z okresem II wojny światowej oraz głębokiego zainteresowania filozofią, którą pragną włączyć w swoje codzienne życie. W jego pisarskim dorobku znaleźć można kilkanaście pozycji książkowych, wśród których warto wymienić „Alchemię Finansów”, czy „Nowy paradygmat rynków finansowych”. Pomimo wielu kontrowersji krążących wokół największego spekulanta w historii z pewnością trudno odmówić mu dwóch rzeczy – szczodrości oraz wyjątkowego wyczucia w zakresie spekulacji.

„Stock market bubbles don’t grow out of thin air. They have a solid basis in reality, but reality as distorted by a misconception.”

„The financial markets generally are unpredictable. So that one has to have different scenarios… The idea that you can actually predict what’s going to happen contradicts my way of looking at the market.”

„The worse a situation becomes the less it takes to turn it around, the bigger the upside.”

„I’m only rich because I know when I’m wrong…I basically have survived by recognizing my mistakes.”

„Once we realize that imperfect understanding is the human condition there is no shame in being wrong, only in failing to correct our mistakes.”

„The hardest thing to judge is what level of risk is safe.”

Trading wg Victora Sperandeo…

Jednym z wielkich Mistrzów rynku jest Victor Sperandeo. Poniżej przedstawiamy 19 zasad, którymi kierował się w swoim tradingu. Jak sądzicie ile z nich można przełożyć na handel na FX? Wszystkie?

Zasada 1. Graj z planem i trzymaj się go.

Zasada 2. Handluj z trendem. „Trend jest twoim przyjacielem!”.

Zasada 3. Używaj zleceń z limitem straty zawsze, kiedy może to być wskazane.

Zasada 4. Jeżeli masz wątpliwości, wycofaj się!

Zasada 5. Bądź cierpliwy. Nigdy nie angażuj się w zbyt wiele pozycji.

Zasada 6. Akceptuj duże zyski i małe straty.

Zasada 7. Nigdy nie pozwól by zysk zamienił się w stratę.

Zasada 8. Kupuj na dnie, a sprzedawaj na szczycie. Bądź równie chętny do sprzedaży, jak byłeś do kupna.

Zasada 9. Bądź inwestorem w początkowej fazie hossy. Bądź spekulantem w końcowej fazie hossy i podczas bessy.

Zasada 10. Nigdy nie uśredniaj strat – nie powiększaj przegranej pozycji.

Zasada 11. Nigdy nie kupuj jedynie dlatego, że cena jest niska. Nigdy nie sprzedawaj dlatego, że cena jest wysoka.

Zasada 12. Graj na płynnych rynkach.

Zasada 13. Nigdy nie wchodź na „szybki” rynek.

Zasada 14. Nie graj na podstawie „pewnych” informacji. Innymi słowy, „graj z trendem, a nie z przyjacielem”. Sam też nie udzielaj rad i wskazówek, bez względu na to, jak bardzo wierzysz w daną akcję lub dany rynek.

Zasada 15. Zawsze analizuj swoje błędy.

Zasada 16. Strzeż się „przejmowanych firm”.

Zasada 17. Nigdy nie graj, gdy Twój sukces zależy przede wszystkim od prawidłowego wykonania zlecenia.

Zasada 18. Zawsze prowadź własny dziennik zleceń.

Zasada 19. Znaj zasady i przestrzegaj ich!