Czym jest FED?

Artykuł traktujący o komisji MPC skłonił mnie do kontynuowania tematyki banków centralnych oraz ich jednostek. Na początku należałoby zaprezentować bank centralny Stanów Zjednoczonych.

System Rezerwy Federalnej lub potocznie Rezerwa Federalna (ang. Federal Reserve System, w skrócie Fed), to bank założony w 1913 roku na mocy Ustawy o Rezerwie Federalnej. Został utworzony w odpowiedzi na potrzebę posiadania centralnej jednostki zarządzającej polityką monetarną państwa.

Obecnie w jego struktury zalicza się:

- FOMC,

- Rada Gubernatorów,

- 12 banków rezerwy federalnej,

- Federalna rada nadzorcza,

- banki członkowskie.

W dzisiejszym artykule skupimy się na Federalnym Komitecie do spraw Operacji Otwartego rynku (ang. Federal Open Market Committee, w skrócie FOMC).

Zadania FOMC

Federalny Komitet do spraw Operacji Otwartego rynku jest to organ odpowiadający za politykę pieniężną Stanów Zjednoczonych, regulujący podaż pieniądza w państwie, poprzez operowanie stopami procentowymi dla dolara amerykańskiego oraz poziomem skupu aktywów. Jak sama nazwa wskazuje, jest też odpowiedzialny za monitorowanie operacji otwartego rynku w USA. Decyzje podejmowane są podczas zebrań organizowanych przez Bank Rezerwy Federalnej w Nowym Jorku, gdzie spotykają wszyscy członkowie Komitetu.

Według prawa, FOMC musi organizować spotkania minimum 4 razy do roku, jednak w rzeczywistości spotkania organizowane są minimum 8 razy w roku, w odstępach 6 do 8 tygodni. Wszystkie ustalenia członków Komitetu egzekwowane są przez System Rezerwy Federalnej.

Struktura FOMC

FOMC składa się z 12 członków (obecnie z 10), z 2 różnych jednostek Fedu. Siedmiu z nich, za zgodą senatu, powoływanych jest przez Prezydenta Stanów Zjednoczonych z członków Rady Gubernatorów. Pozostałych pięciu zostaje wybranych spośród prezesów 12 banków Rezerwy Federalnej, w których skład wchodzą Banki:

- SRF z Nowego Jorku,

- SRF z Bostonu,

- SRF z Filadelfii,

- SRF z Richmond,

- SRF z Cleveland,

- SRF z Chicago,

- SRF z Atlanty,

- SRF z St. Louis,

- SRF z Dallas,

- SRF z Minneapolis,

- SRF z Kansas,

- SRF z San Francisco.

Czterech z 5 członków wybieranych jest na jednoroczną kadencję, natomiast stały mandat przysługuje prezesowi SRF z Nowego Jorku, największego spośród wymienionych banków. Warto zauważyć, że na spotkaniach FOMC spotykają się wszyscy członkowie Rady Gubernatorów oraz Prezesi Banków SRF, którzy mają prawo brać aktywny udział w debacie dotyczącej działań FOMC, jednak tylko wybrana dwunastka dysponuje prawem głosowania. W razie równej liczby głosów, decydujący głos ma przewodniczący FOMC wybierany co roku spośród członków Rady Gubernatorów.

Czym jest Komisja MPC i jaki ma wpływ na stopy procentowe?

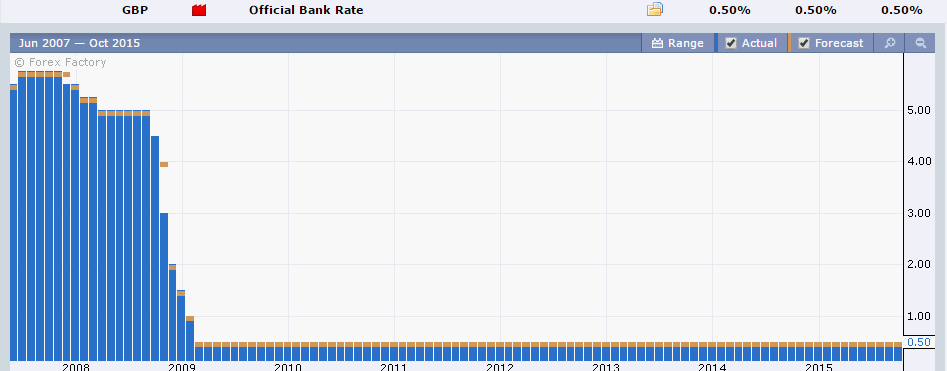

Pomysł na ten artykuł zrodził się głównie z powodu zdziwienia, jakie często powodują decyzje Banku Anglii w sprawie poziomu stóp procentowych. Pomimo, że poziom stóp procentowych nie zmienił się od 80 miesięcy (rysunek 1), decyzja zawsze wywołuje reakcję kursu funta. Dzieje się tak pośrednio ze względu na wyniki głosowania komisji MPC. Przyjrzyjmy się więc na jakiej zasadzie głosowanie to się odbywa.

Rysunek 1: Poziom stóp procentowych dla funta brytyjskiego od czerwca 2007 r. do października 2015 r.

Źródło: www.forexfactory.com

Na samym początku należy przytoczyć, czym właściwie jest komisja. Monetary Policy Committee jest wydzieloną komisją Banku Anglii, składającą się z 8 członków oraz prezesa BoE. Obecnie w skład MPC wchodzą:

- Mark Carney (obecny prezes Banku Anglii),

- Ben Broadbent (zastępca prezesa w sprawach polityki monetarnej),

- Nemat Shafik (zastępca prezesa w sprawach rynków i bankowości),

- Jon Cunliffe (zastępca prezesa w sprawach stabilności finansowej),

- Andy Haldane (Dyrektor wykonawczy, Analiza Ekonomiczna oraz Główny Ekonomista),

- Ian McCafferty (członek zewnętrzny),

- Martin Weale (członek zewnętrzny),

- Kristin Forbes (członek zewnętrzny),

- Gertjan Vlieghe (członek zewnętrzny).

Komisja ustala między innymi politykę monetarną banku, poziom skupu aktywów oraz przede wszystkim poziom stóp procentowych. Wszystkie ustalenia odbywają się za pomocą głosowania. Na przykład w przypadku stóp procentowych, każdy członek MPC oddaje swój głos za obniżeniem/podwyższeniem poziomu stóp lub za pozostawieniem ich na dotychczasowym poziomie. Wyniki głosowania przedstawiane są w formacie X-X-X, z czego pierwsza pozycja przedstawia ilość członków głosujących za podwyższeniem stóp, druga przedstawia ilość głosów oddanych za obniżeniem stóp procentowych, natomiast ostatnia ukazuje liczbę członków, którzy opowiedzieli się za pozostawieniem ich na niezmienionym poziomie.

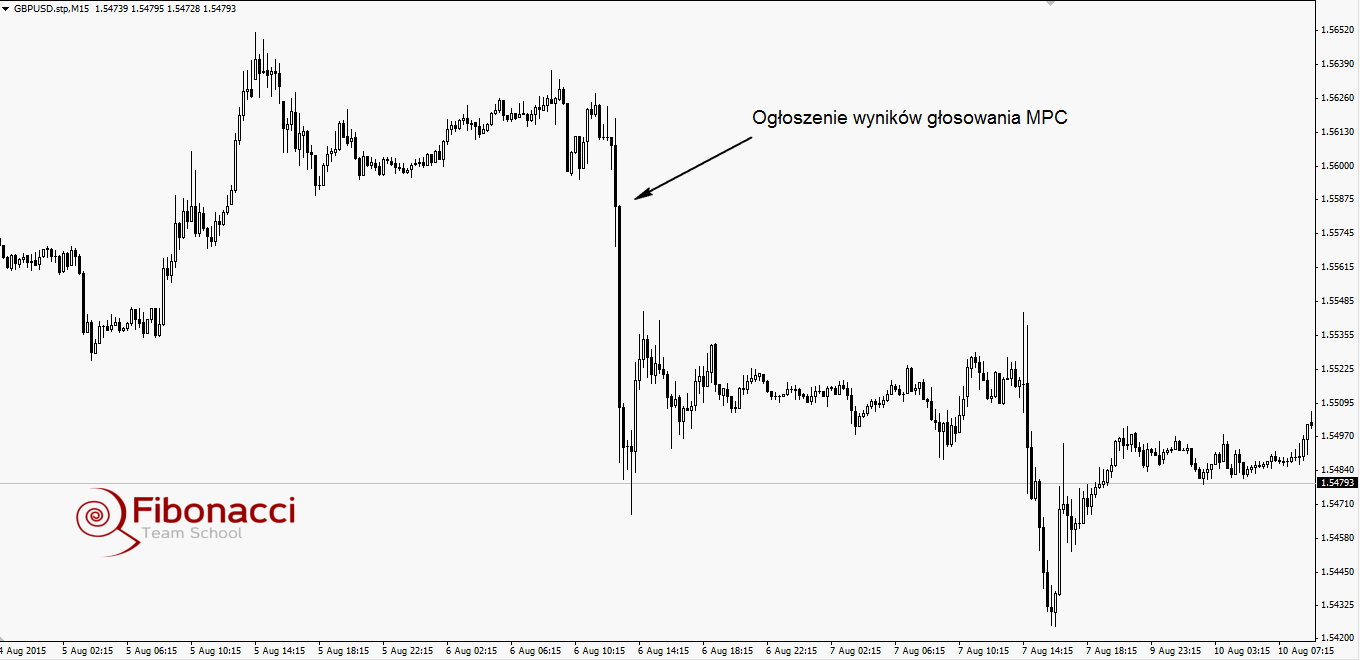

Ponieważ komisja podchodzi do tematu stóp procentowych bardzo zachowawczo (co zaobserwować możemy na rysunku 1), od pewnego czasu inwestorzy zaczęli obserwować wyniki głosowań komisji, przyczyniając się do tego, że nawet najmniejsza zmiana sentymentu pośród jej członków powoduje ruchy kursu funta. Najlepszym dowodem na potwierdzenie powyższych słów jest reakcja ceny kursu GBPUSD na wyniki głosowania z 6 sierpnia 2015 r. Od początku roku wyniki głosowania co miesiąc przedstawiały się tak samo, w formie 0-0-9, co znaczyło że komisja jest jednomyślna w sprawie utrzymania status quo. Jednak pod koniec lipca dobre wyniki gospodarki Wielkiej Brytanii spowodowały odwrócenie sentymentu inwestorów, którzy zaczęli spodziewać się podwyżek. Co więcej, pośród samych członków komisji zaczęły pojawiać się głosy, że podwyżki są możliwe. Zaowocowało to prognozami wyników na poziomie 2-0-7, co sugerowałoby zmianę nastawienia 2 z 9 członków komisji. Zostałoby to odebrane za silny sygnał początku zmiany sentymentu komisji oraz faktyczną możliwość podwyżek stóp.

Niestety dla inwestorów ostatecznie tylko jeden członek komisji (Ian McCafferty) zagłosował za podwyżką, pomimo poprawienia sentymentu, wynik został odebrany jako rozczarowujący, co spowodowało osłabienie funta.

Wykres 1: Reakcja kursu GBPUSD na wyniki głosowania komisji MPC.

Źródło: platforma metatrader4.

Jak widzimy, kurs funta jest na tyle wrażliwy na wyniki głosowań MPC, że nawet różnica jednego głosu względem prognoz potrafi wstrząsnąć rynkiem.

Czego oczekiwać dalej?

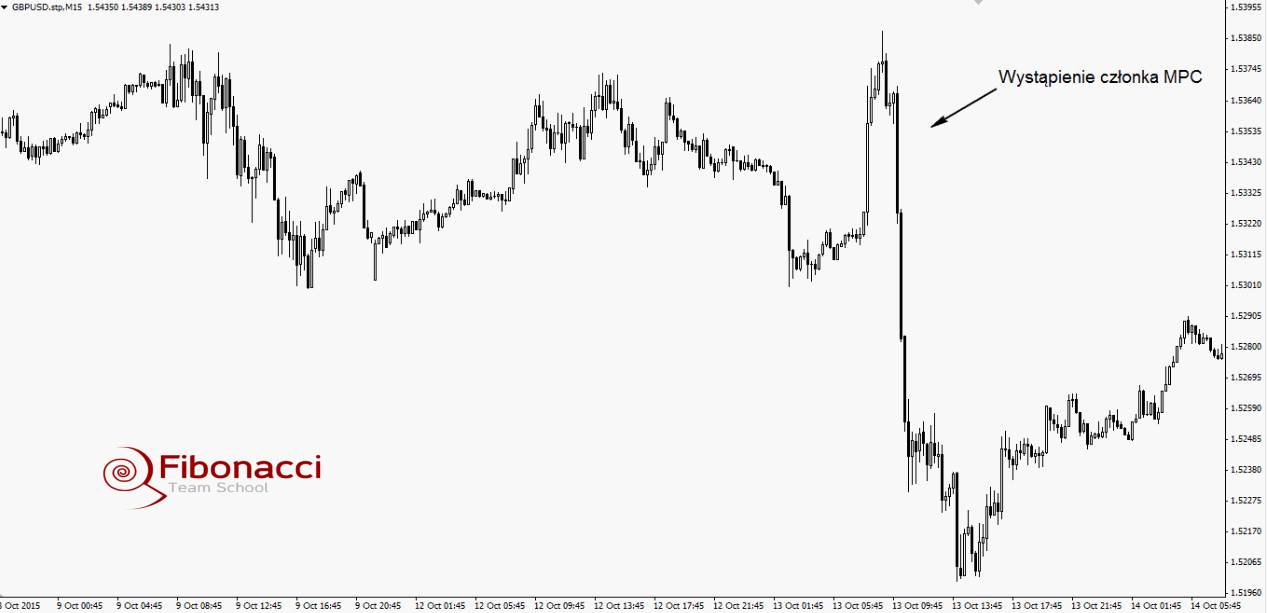

Obecnie kolejne głosowanie przedstawiło wynik 1-0-8, co nie spowodowało tak znacznych ruchów, jednak warto tu przytoczyć inne wydarzenie. W październiku nastąpiła zmiana członków komisji. David Miles został zastąpiony przez Gertjana Vlieghe, którego ostatnie przemówienie (przesłuchanie przed komisją, poprzedzające ostateczne zatwierdzenie członka) było tak mocno gołębie, że spowodowało to spadek wartości funta względem dolara o ponad 100 pipsów.

Wykres 2: Reakcja ceny GBPUSD na przemówienie nowego członka MPC.

Źródło: platforma metatrader4.

Co zmiana członków komisji może oznaczać dla funta oraz perspektyw przyszłych podwyżek? Na ten moment istnieją dwa scenariusze:

- Sentyment komisji nie zmieni się z tego powodu, że Gertjan Vlieghe zastępuje członka komisji, który zawsze głosował za pozostawieniem niezmienionego poziomu stóp, dlatego nowy członek MPC po prostu wypełni lukę powstałą po odejściu Davida Miles’a.

- Zdecydowanie gołębie nastawienie Getjana Vlieghe’a wpłynie na innych członków komisji, którzy mogą powrócić do wyników 0-0-9. Co więcej, tak mocno odmienne zdanie nowego członka MPC od tego, co prezentował stary skład komisji, może zakończyć się nawet zagłosowaniem Vlieghe’a za obniżeniem stóp, co skutkowałoby wynikiem 1-1-7, bądź nawet 0-1-8, co najprawdopodobniej osłabiłoby walutę brytyjską.

Czym jest OPEC?

W związku z licznymi zawirowaniami na rynku surowców, a w szczególności ropy naftowej, której ostatnimi czasy cena oscyluje już na poziomie zaledwie 35 – 40 dolarów za baryłkę (jedna baryłka to 42 galonów amerykańskich = ok. 159 L), warto przytoczyć sylwetkę organizacji, która ma wpływ na cenę oraz wydobycie ropy naftowej.

W związku z licznymi zawirowaniami na rynku surowców, a w szczególności ropy naftowej, której ostatnimi czasy cena oscyluje już na poziomie zaledwie 35 – 40 dolarów za baryłkę (jedna baryłka to 42 galonów amerykańskich = ok. 159 L), warto przytoczyć sylwetkę organizacji, która ma wpływ na cenę oraz wydobycie ropy naftowej.

Początków Organizacji Krajów Eksportujących Ropę Naftową OPEC (z ang. Organization of the Petroleum Exporting Countries) należy upatrywać już w roku 1949, kiedy to Wenezuela oraz Iran zaprosiły Arabię Saudyjską, Irak oraz Kuwejt do otwartych rozmów pomiędzy eksporterami ropy, w celu zacieśniania relacji oraz wymiany doświadczeń. Intensyfikacja działań nastąpiła wraz z zawiadomieniem, w którym organizacja MOCs (z ang. Multinational Oil Companies) oświadczyła, że odtąd będzie skupować ropę za cenę o 10% niższą niż dotychczas. Kraje eksportujące ropę, rozumiejąc swoją przegraną pozycję, postanowiły zawiązać organizację, ażeby przeciwstawić się wspólnemu frontowi przetwórców ropy. Decyzja o utworzeniu OPEC zapadła na konferencji odbywającej się w Bagdadzie w dniach 10-14 września 1960 roku. Pierwszymi członkami grupy zostały Iran, Wenezuela, Arabia Saudyjska, Irak oraz Kuwejt. Kraje arabskie proponowały utworzenie centrali na Bliskim Wschodzie, jednak Wenezuela nalegała na umiejscowienie siedziby na terenie państwa neutralnego, żeby zachować równowagę sił. Początkowo siedziba znajdowała się w Genewie, jednak 1 września 1965 roku została przeniesiona do Wiednia, gdzie znajduje się do teraz. Z biegiem lat do OPEC przyłączały się inne kraje. Obecny skład organizacji przedstawia się następująco:

-Wenezuela (1960)

-Iran (1960)

-Irak (1960)

-Arabia Saudyjska (1960)

-Kuwejt (1960)

-Katar (1961)

-Indonezja (1962)

-Libia (1962)

-Zjednoczone Emiraty Arabskie (1967)

-Algieria (1969)

-Nigeria (1971)

-Ekwador (1973-1992 członkostwo odnowione w 2007)

-Gabon (1975-1995 członkostwo odnowione w 2016)

Nadrzędnym celem OPEC stało się koordynowanie oraz zunifikowanie polityki dotyczącej wydobycia ropy krajów organizacji, co pozwoli na stworzenie oporu względem kompanii przetwórczych. Swój cel organizacja osiągnęła już w latach siedemdziesiątych, stając się jednym z najważniejszych graczy w branży, kontrolując znaczną część światowego wydobycia oraz możliwość wpływania na ceny ropy. Najlepszym przykładem potęgi OPEC było nałożenie embarga na Stany Zjednoczone oraz kraje wspierające Izrael w 1973 roku, co doprowadziło do kryzysu paliwowego. Obecnie wydobycie w krajach członkowskich szacuje się na 40% wydobycia światowego, natomiast rezerwy stanowią około 70% rezerw światowych. OPEC nieustannie monitoruje poziom wydobycia oraz ceny ropy w razie konieczności prowadząc interwencje.

Naczelną jednostką decyzyjną teoretycznie jest zgrupowanie ministrów ds. ropy/paliw/energii oddelegowanych na spotkania OPEC – to oni podejmują decyzję w ramach organizacji. Organem wykonawczym OPEC jest Rada Gubernatorów oraz Komisja Ekonomiczna. Przewodniczącym organizacji obecnie jest delegat Libii Ahmed Mohamed Elghaber. Jednakże za najbardziej wpływowego członka organizacji uznawany jest delegat Arabii Saudyjskiej (kraj ten już dawno urósł do rangi najważniejszego kraju członkowskiego, który praktycznie przewodniczy OPEC).

Produkcja przemysłowa (Manufacturing Production)

Produkcja przemysłowa (Manufacturing production lub Industrial production) jest wiodącym wskaźnikiem, przede wszystkim w krajach, których gospodarki bazują w głównej mierze na przemyśle (np. ciężkim lub wydobywczym), taka sytuacja występuje na przykład w Chinach oraz Wielkiej Brytanii.

Z reguły publikowany raz w miesiącu, (odpowiednio: publikacja 40 dni po zakończeniu miesiąca dostarczana przez Brytyjski urząd statystyczny oraz dosłownie kilka dni po zakończeniu miesiąca dostarczana na rynek Państwa Środka przez urząd statystyczny Chin), zawiera informacje dotyczące zmian wielkości produkcji. W zależności od państwa, może to być stosunek miesięczny (Wielka Brytania) lub roczny (Chiny).

Wskaźnik ten uwzględnia takie gałęzie przemysłu jak energetyka, kopalnictwo, górnictwo czy przemysł ciężki. Oczywiście także w tym przypadku następują pewne odchylenia względem kraju pochodzenia konkretnej danej (np. dla Chin istotną składową wskaźnika okazuje się być rolnictwo, które nie jest tak ważne w Wielkiej Brytanii). Jego istotność zależy także od wcześniej wspomnianego udziału przemysłu w gospodarce. W przypadku Wielkiej Brytanii jest to około 80% produkcji dóbr.

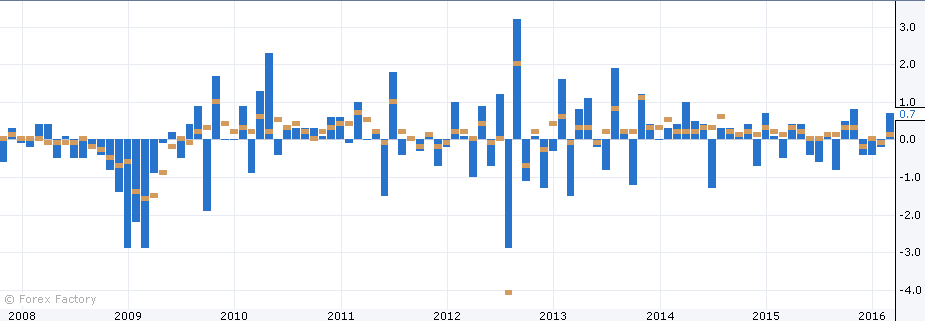

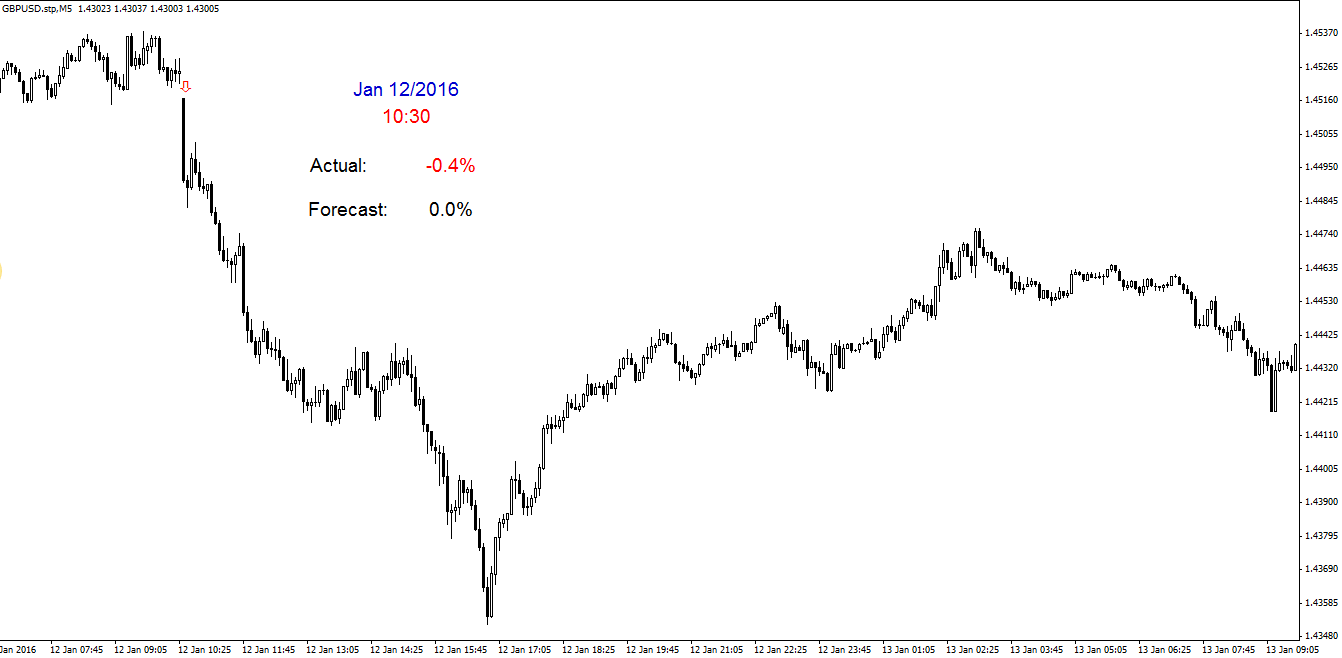

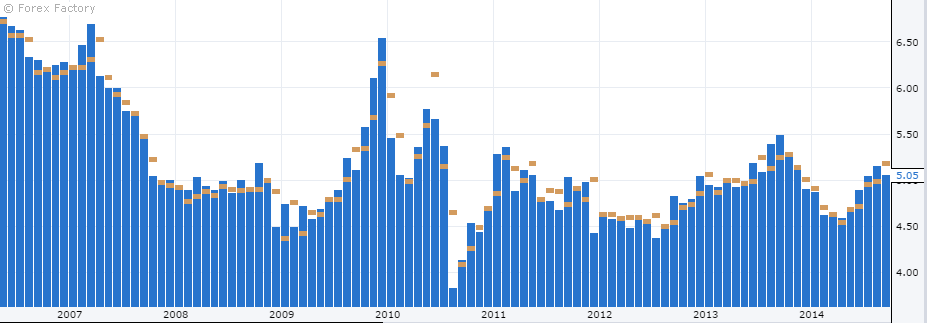

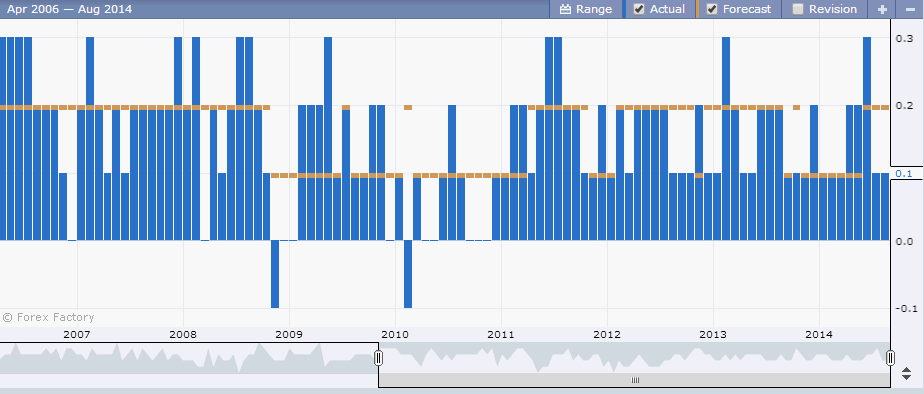

Poniżej przedstawiamy jak kształtowała się zmiana wartości produkcji przemysłowej dla Wielkiej Brytanii w ujęciu miesięcznym.

Publikowane wartości raportu o zmianie wielkości produkcji przemysłowej (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od sierpnia 2006.

Jak widać na powyższym wykresie, odchylenie względem poprzedniego miesiąca z reguły oscyluje w zakresie +1%: -1%, rzadko osiągając zakres 2% (zmiana o więcej niż 2% przez ostatnie 8 lat nastąpiła zaledwie 4 razy).

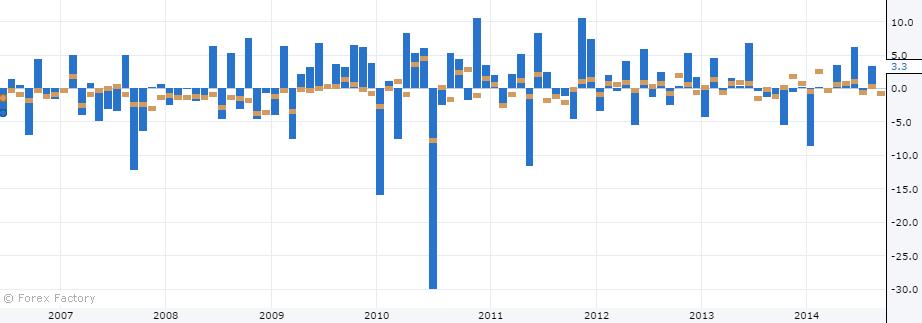

Poniżej zamieszczamy także przykładowe reakcję pary walutowej GBPUSD na poszczególne publikacje wskaźnika produkcji przemysłowej.

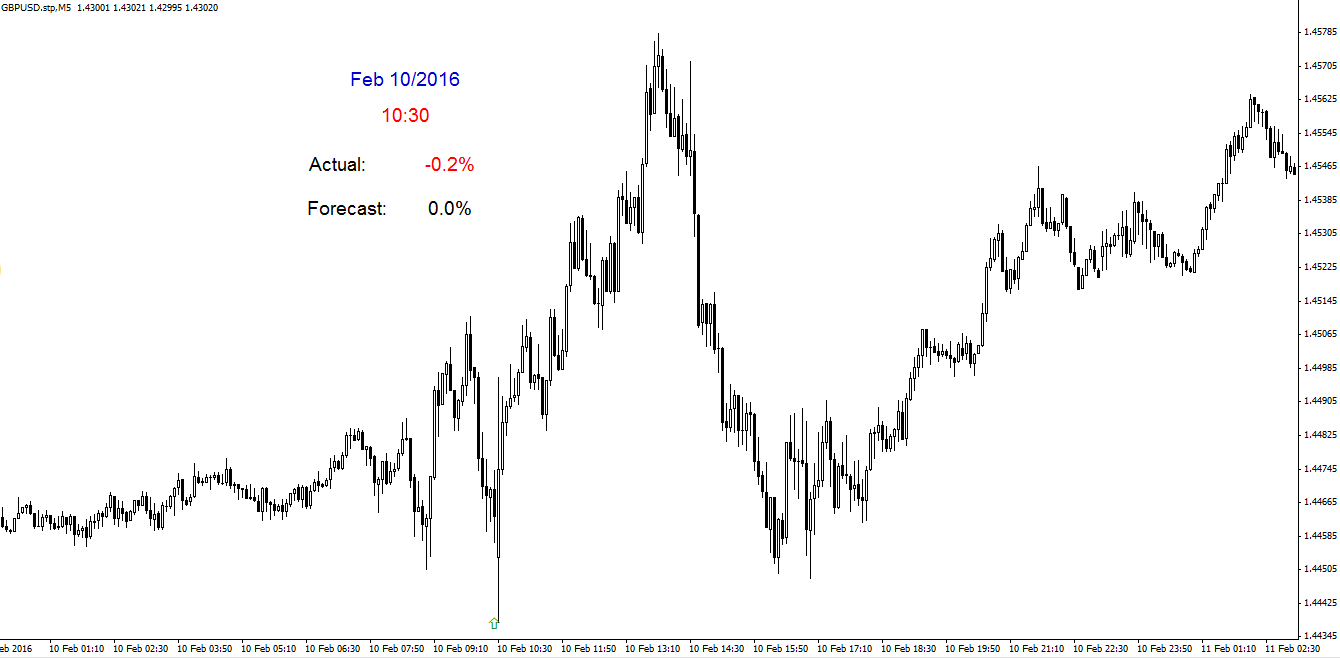

10 luty 2016, publikacja: -0.2%, prognoza: 0.0% – efekt: początkowe osłabienie funta

12 stycznia 2016, publikacja: -0.4%, prognoza: 0.0% – efekt: osłabienie funta

Na powyższych wykresach można zauważyć, że z uwagi na charakter zmian wskaźnika, który z reguły oscyluje w granicach 0-1%, para walutowa reaguje przede wszystkim na duże oraz niespodziewane odchylenia od prognoz, tak jak miało to miejsce w przypadku styczniowej publikacji.

Zaufanie konsumentów (Consumer Confidence)

Zaufanie konsumentów jest jednym z wiodących wskaźników gospodarczych Stanów Zjednoczonych. Obywatele USA jawiący się jako społeczność szczególnie nastawiona na konsumpcję, jest istotnym elementem gospodarczym w tym kraju. Traktowani oni są jako rynek zbytu dla wielu dóbr oraz usług, dlatego też ich nastroje są tak ważną składową ogólnej sytuacji makroekonomicznej USA. Zaufanie konsumpcjonistycznie ukierunkowanej ludności USA, to nic innego jak ich przewidywania oraz opinie dotyczące sytuacji gospodarczej państwa. Opinie te często skłaniają konsumentów do zakupywania dóbr (dobra sytuacja ekonomiczna; nie trzeba oszczędzać) lub do oszczędzania (sytuacja gospodarcza jest zła, czas oszczędzać na czarną godzinę).

Aby móc przewidywać nastroje Amerykanów, oraz ogólne tendencje panujące wśród kupujących, stworzono wskaźniki zaufania konsumentów. Spośród nich najważniejszymi dwoma publikacjami na rynku są:

- Indeks zaufania konsumentów publikowany przez Uniwersytet Michigan,

- Indeks zaufania konsumentów publikowany przez Conference Board.

Indeks Uniwersytetu Michigan

Indeks powstający na podstawie ankiet telefonicznych przeprowadzanych na grupie ok. 500 gospodarstw domowych. Zamierzeniem takiej ankiety ma być jak najdokładniejszy obraz opinii amerykańskich obywateli.

Publikowany jest dwa razy w miesiącu – na początku na rynek trafia raport wstępny, po czym po dwóch tygodniach raport finalny. Informacja płynąca ze wstępnej wersji, pomimo że zawiera około 60% informacji zwrotnej z ankiet, jest uznawana za wyznacznik ogólnego sentymentu, przez co jest postrzegana jako ta ważniejsza i zazwyczaj to ona mocniej wpływa na rynek.

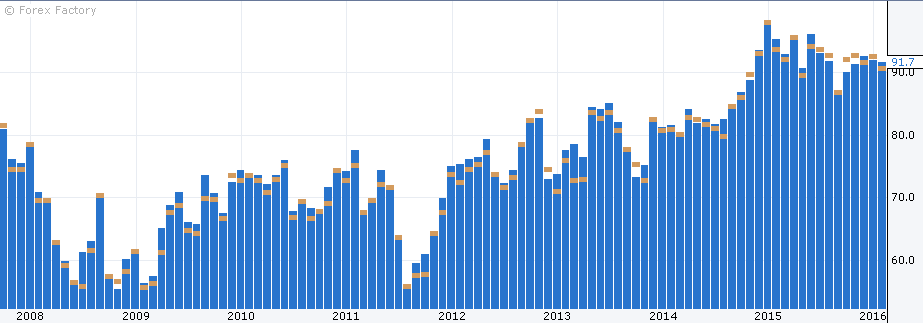

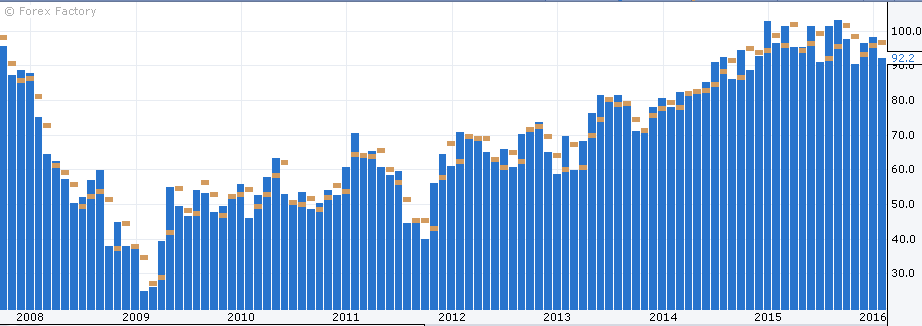

Poniżej przedstawiono jak kształtowały się wyniki (wstępne) indeksu na przestrzeni ostatnich miesięcy:

Publikowane wartości indeksu Uniwersytetu Michigan (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięcznie od października 2007.

Indeks zaufania konsumentów Conference Board

Indeks w swej formule bardzo podobny do powyższego, jednakże tworzony przez inną organizację. Conference Board jest to organizacja non profit dostarczająca informacji na temat gospodarki. Jej badania są dokładniejsze, ponieważ ankiecie podlega nie 500, a 5 000 gospodarstw domowych. Dziesięciokrotnie większa próba powinna dać lepszy obraz opinii panującej pośród konsumentów. Publikowany jest raz w miesiącu, z reguły w ostatni wtorek miesiąca.

Poniżej przedstawiono jak kształtowały się wyniki indeksu na przestrzeni ostatnich miesięcy:

Publikowane wartości indeksu zaufania konsumentów Conference Board (niebieskie słupki), na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięcznie od października 2007.

Publikowane wartości indeksu zaufania konsumentów Conference Board (niebieskie słupki), na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięcznie od października 2007.

Jak widać na powyższych wykresach, swoje najniższe poziomy indeksy zaufania konsumentów osiągnęły w czasie kryzysu gospodarczego, pokazując że społeczność amerykańska orientuje się w bieżącej sytuacji rynkowej. Obecnie tendencja jest wzrostowa nieprzerwanie od 2012 roku.

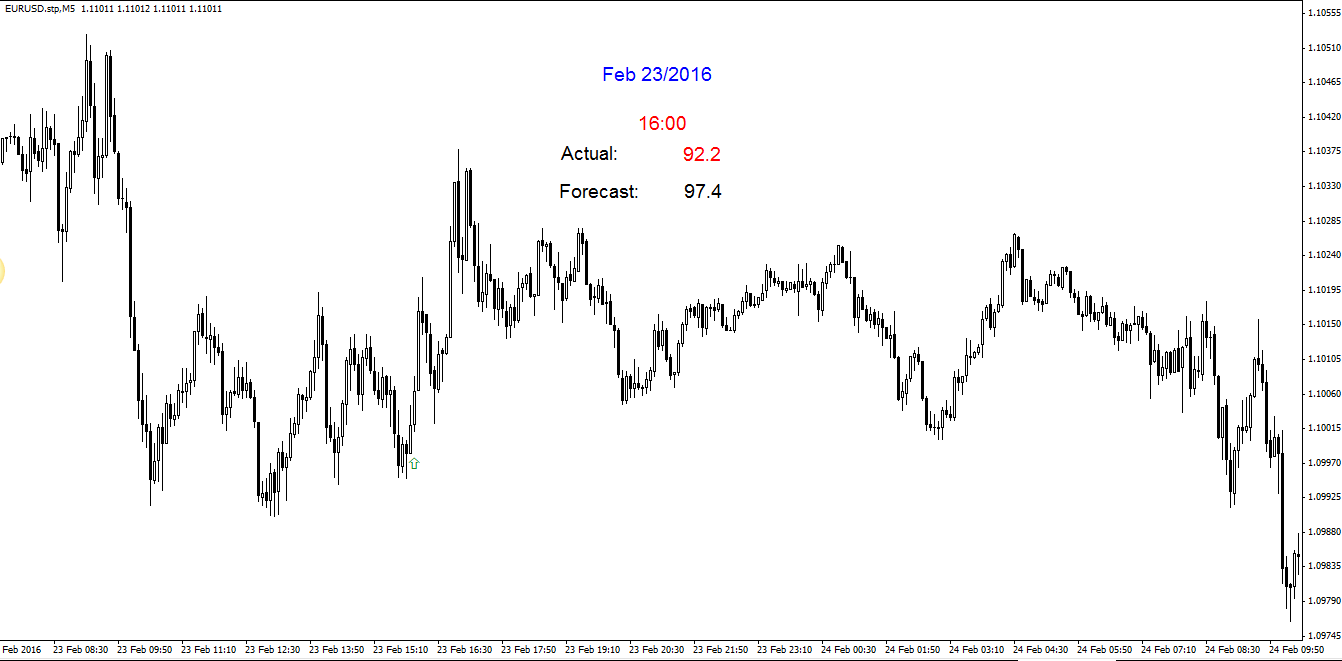

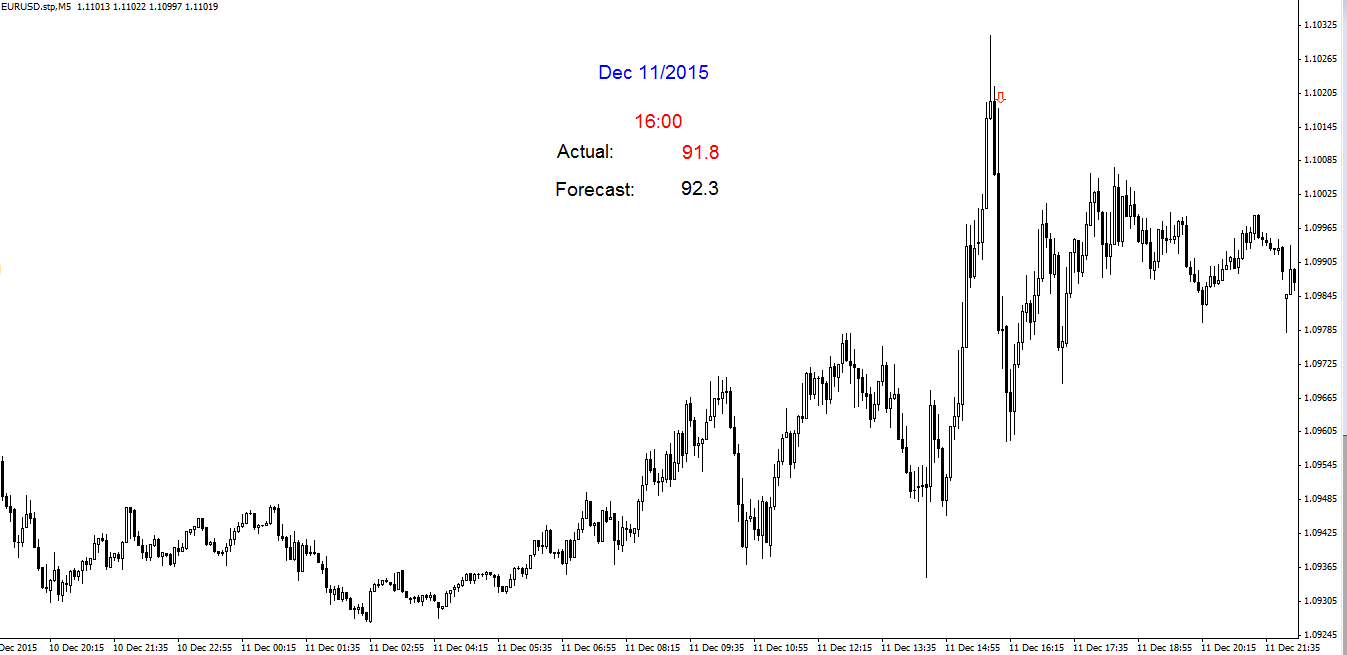

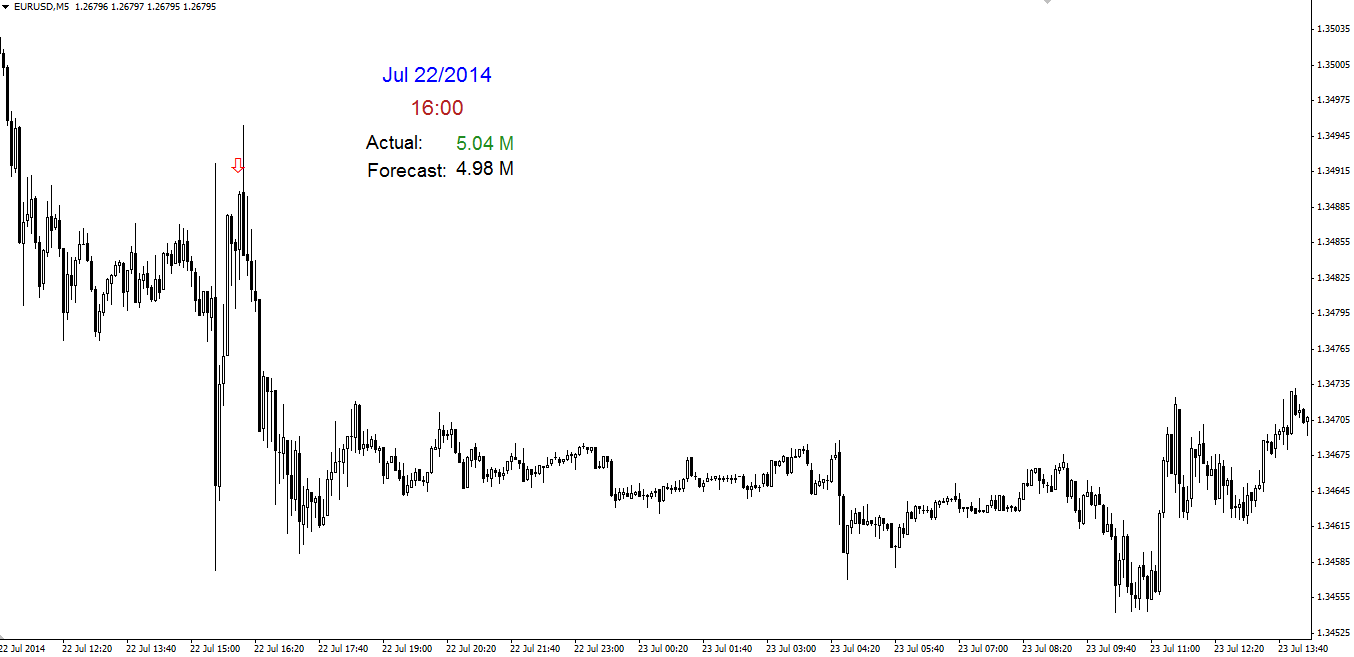

Poniżej prezentujemy zachowanie kursu pary EURUSD podczas publikacji odczytów indeksów.

23 luty 2016, publikacja: 92.2, prognoza: 97.4, efekt – osłabienie dolara

11 grudnia 2015, publikacja: 91.8, prognoza: 92.3, efekt – umocnienie dolara

Jak widać na powyższych wykresach rynek zdecydowanie mocniej zareagował na indeks Uniwersytetu Michigan, niż na ten prezentowany przez Conference Board. Należy też zaznaczyć, że wskaźniki te z reguły nie powodują natychmiastowych dużych ruchów, są traktowane bardziej jako potwierdzenie panujących trendów, aniżeli ich wyznacznik.

Bilans Handlowy (Trade Balance)

Bilans Handlowy, jako wskaźnik makroekonomiczny, przedstawiany jest przez wszystkie liczące się światowe gospodarki. Publikowany jest miesięcznie, około 30 dni po zakończeniu miesiąca. Przedstawia on stosunek dóbr i usług eksportowanych do importowanych (w czym dodatni wynik oznacza, iż więcej dóbr było eksportowanych aniżeli importowanych). Wynik jest tym lepszy, im korzystniejszy jest stosunek dóbr i usług wysyłanych poza granice państwa, względem tych sprowadzanych do kraju. Dla większości państw rozwiniętych (w szczególności USA, Australia, Nowa Zelandia, Kanada oraz Chiny) jest to istotny wskaźnik mający wpływ na gospodarkę. Warto także mieć na uwadze, iż często odczyty bilansów handlowych z gospodarek powiązanych (państw których wymiana handlowa jest szczególnie zacieśniona) dla waluty danego państwa może okazać się nie mniej istotny niż odczyty bilansu handlowego z rodzimej gospodarki. Dobrym przykładem są tu powiązane gospodarczo Australia i Chiny lub Stany Zjednoczone i Kanada.

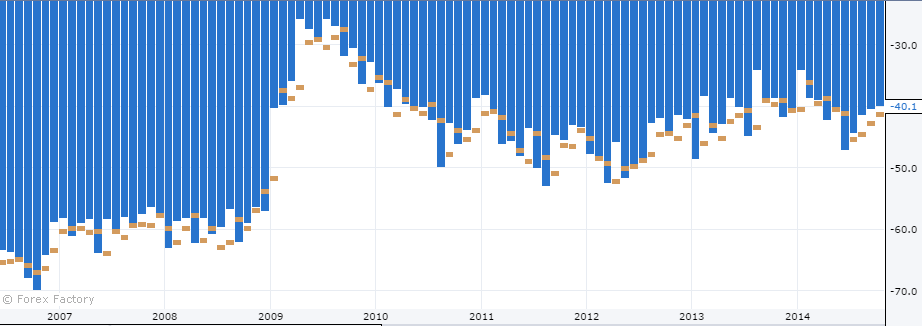

Poniżej przedstawiamy wyniki raportu dotyczącego bilansu handlowego z gospodarki Stanów Zjednoczonych:

Publikowane wartości raportu o bilansie handlowym (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006,

Publikowane wartości raportu o bilansie handlowym (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006,

Na powyższym wykresie widać że Stany Zjednoczone importują więcej towarów niż sprowadzają do kraju, jednak w ostatnim czasie zaobserwować możemy w pewnym stopniu odwrócenie tej tendencji.

Przyjrzyjmy się reakcjom cen walut na wyniki raportu o bilansie handlowym z różnych gospodarek, w tym także tych, których wymiana handlowa między sobą jest istotna.

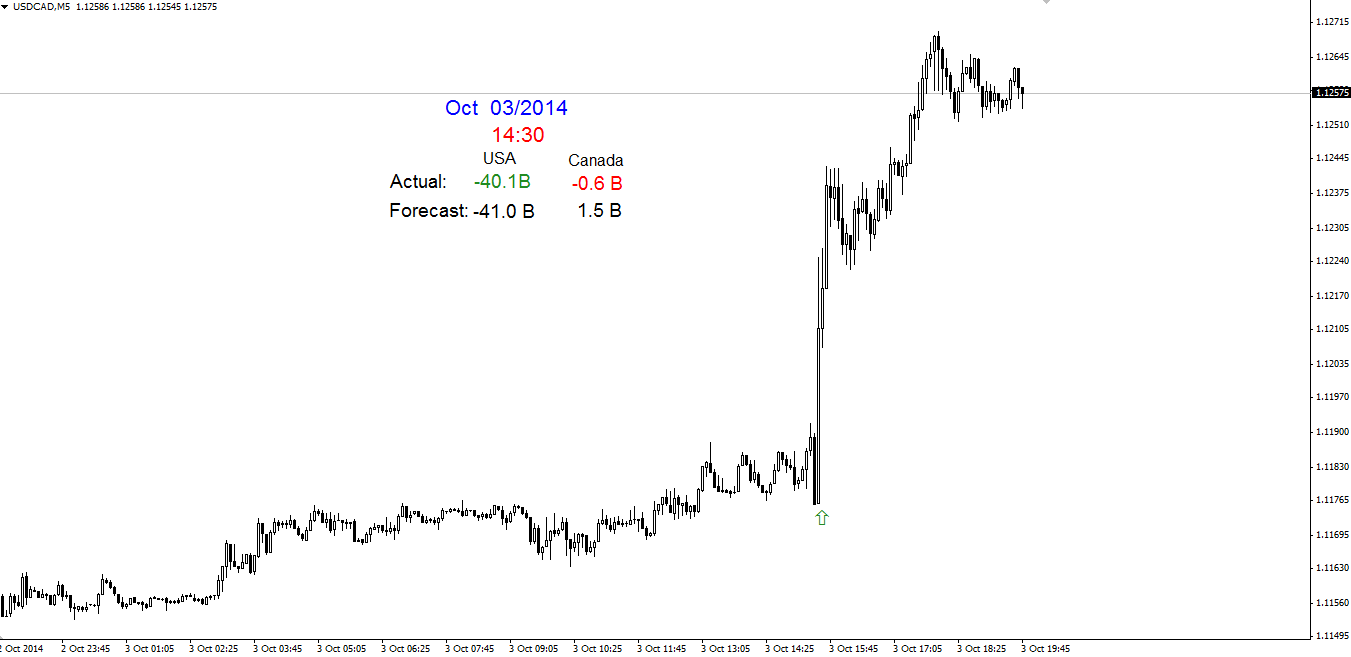

3 październik 2014, publikacja: -40.1 B (USA), -0.6 B (Kanada), prognoza: -41.0 B (USA), 1.5 B (Kanada) – efekt: wzrosty na parze USDCAD

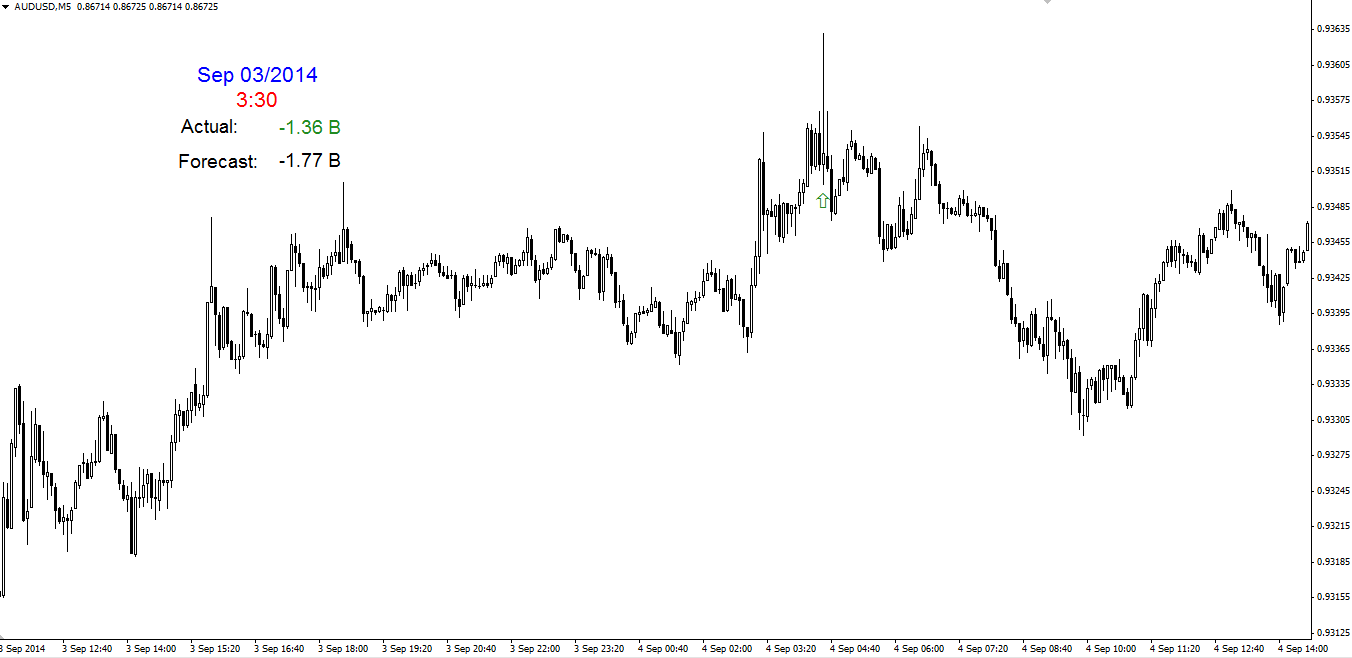

3 września 2014, publikacja: -1.38 B, prognoza -1.77 B – efekt: umocnienie dolara australijskiego

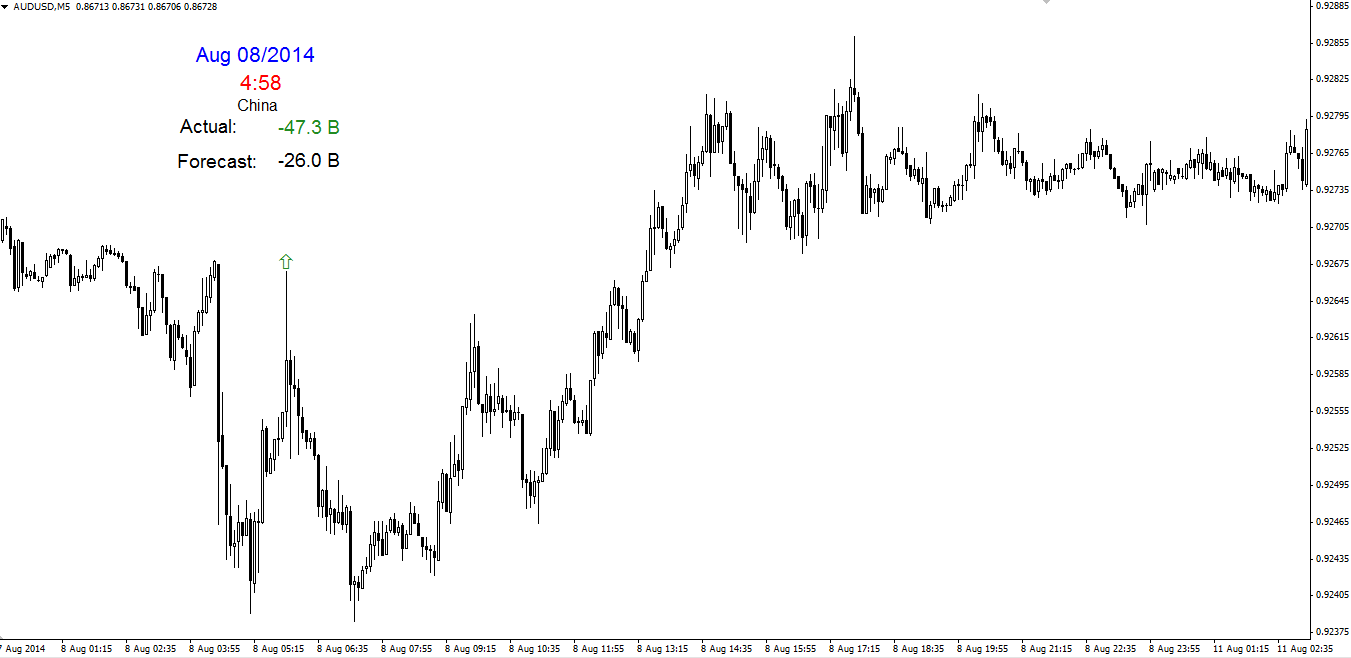

8 sierpnia 2014, publikacja: -47.3 B(Chiny), prognoza -26.0 B(Chiny) – efekt: wzrosty na parze AUDUSD

8 sierpnia 2014, publikacja: -47.3 B(Chiny), prognoza -26.0 B(Chiny) – efekt: wzrosty na parze AUDUSD

Jak widać dane te potrafią wywołać znaczne ruchy na parach walutowych, w szczególności, gdy np. dla krajów które handlują ze sobą odczyty prowadzą do tych samych skutków (dobre odczyty z USA potęgują, ruch wzrostowy na parze USDCAD, wywołany przez gorsze dane z Kanady, i odwrotnie). Zaobserwować można także reakcję na parze AUDUSD podczas odczytu z Chin, z którymi to powiązana handlowo jest gospodarka Australii.

Sprzedaż domów (Home Sales)

Jak zapowiadaliśmy w zeszłym tygodniu, dziś kontynuujemy temat danych makroekonomicznych dotyczących rynku nieruchomości Stanów Zjednoczonych.

Sprzedaż domów na rynku amerykańskim jest rozpatrywana ze względu na 3 podstawowe wskaźniki:

1. Sprzedaż nowych domów (New Home Sales) – raport wydawany przez United States Census Bureau (dla przypomnienia – jest to rządowa agencja odpowiedzialna między innymi za spis ludności, wchodząca w skład Departamentu Handlu Stanów Zjednoczonych), wydawany około 25 dnia każdego miesiąca, ukazuje liczbę nowych domów jednorodzinnych, które sprzedane zostały na przestrzeni poprzedniego miesiąca (dane annualizowane).

2. Sprzedaż istniejących domów (Existing Home Sales) – raport wydawany przez National Association of Realtors (Państwowe Stowarzyszenie Pośredników Nieruchomości), wydawany na cztery tygodnie po zakończeniu miesiąca, przedstawia dane liczbowe odnośnie ilości nieruchomości mieszkalnych, które zostały sprzedane na rynku wtórnym na przestrzeni poprzedniego miesiąca (dane annualizowane).

3. Domy „w trakcie” sprzedaży (Pending Home Sales) – raport wydawany także przez National Association of Realtors. Około cztery tygodnie po zakończeniu miesiąca do informacji publicznej podaje się raport odnośnie zmiany procentowej (względem poprzedniej publikacji) odnoszącej się liczby nieruchomości czekających na sfinalizowanie transakcji (z reguły po podpisaniu kontraktu na sprzedaż/zakup nieruchomości, czas oczekiwania na sfinalizowanie transakcji to około 4-6 tygodni). Warto nadmienić, że o ile pozostałe wskaźniki makroekonomiczne są podawane w zakresach liczbowych, ten jest podawany jako zmiana procentowa (wskaźnik nie jest też annualizowany).

Wskaźniki dotyczące sprzedaży nieruchomości są ważne, ponieważ obrazują kondycję gospodarki Stanów Zjednoczonych poprzez wiele skorelowanych czynników. Dla przykładu ilość sprzedanych domów mówi nam, czy konsumenci w USA mogą pozwolić sobie na zakup nieruchomości, rynek nieruchomości jest także silnie skorelowany z rynkiem kredytów, z których z reguły pokrywa się koszty transakcji.

Poniżej przedstawiamy wykresy obrazujące jak kształtowały się wartości poszczególnych raportów na przestrzeni ostatnich miesięcy.

Publikowane wartości raportu o wielkości sprzedaży nowych domów (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006. Źródło: www.forexfactory.com

Publikowane wartości raportu o wielkości sprzedaży nowych domów (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006. Źródło: www.forexfactory.com

Sprzedaż nowych domów gwałtownie spadła w czasie kryzysu gospodarczego rozpoczętego w 2008 roku, jednak teraz możemy zaobserwować że tendencja powoli odwraca się skutkując comiesięcznymi raportami w okolicach 400-450 tysięcy.

Publikowane wartości raportu o wielkości sprzedaży istniejących domów (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006. Źródło: www.forexfactory.com

Publikowane wartości raportu o wielkości sprzedaży istniejących domów (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006. Źródło: www.forexfactory.com

Podobnie do wyników raportów sprzedaży nowych domów zachowywały się dane dotyczące sprzedaży nieruchomości z rynku wtórnego – widać tu istotny spadek w okresie trwania kryzysu, jednak podczas ostatnich kilku miesięcy możemy zaobserwować tendencję rosnącą.

Publikowane wartości raportu o wielkości zawartych kontraktów na sprzedaż domów (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od czerwca 2006. Źródło: www.forexfactory.com

Publikowane wartości raportu o wielkości zawartych kontraktów na sprzedaż domów (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od czerwca 2006. Źródło: www.forexfactory.com

Jak widać wykres raportów przedstawiających nieruchomości oczekujące na realizację transakcji sprzedaży nie jest powodowany żadną tendencją w większości przypadków oscylując w przedziale +5% ; -5% .

Poniżej wybrane przykłady wpływu danych na parę walutową EURUSD:

22 lipca, publikacja: 5.04 M, prognoza: 4.98 M, – efekt: umocnienie dolara

22 lipca, publikacja: 5.04 M, prognoza: 4.98 M, – efekt: umocnienie dolara

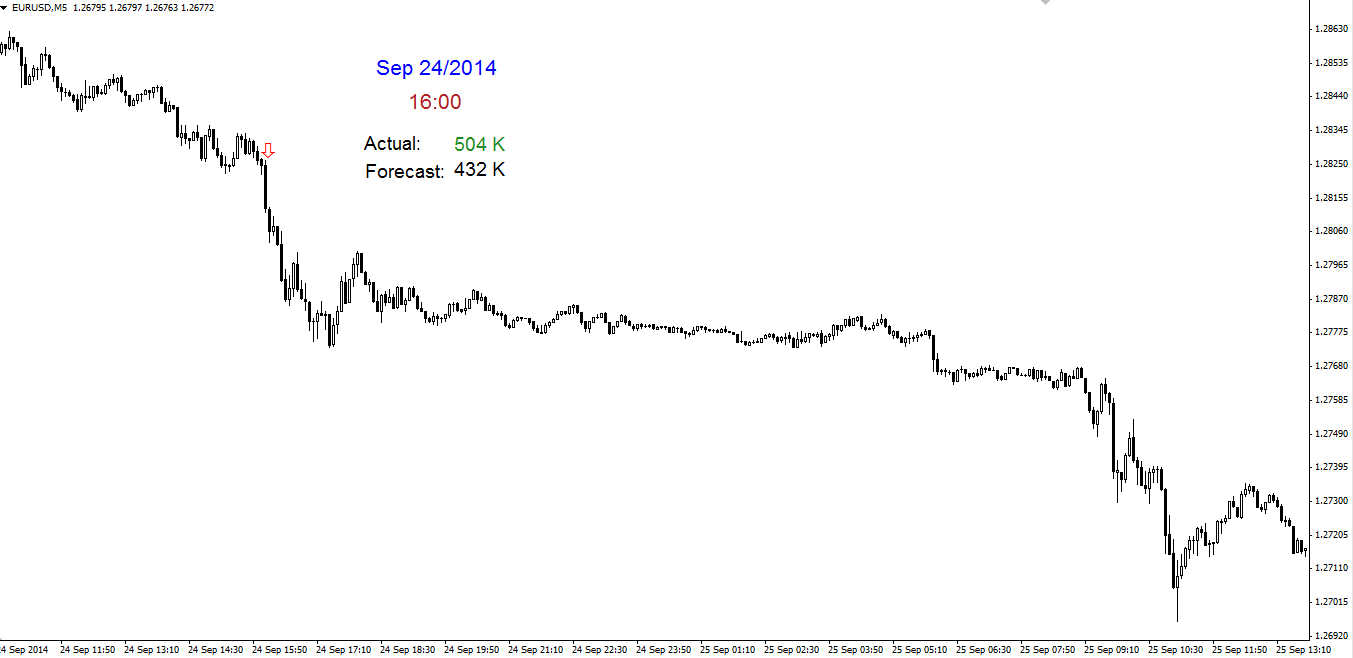

24 września, publikacja: 504 K, prognoza: 432 K, – efekt: umocnienie dolara

24 września, publikacja: 504 K, prognoza: 432 K, – efekt: umocnienie dolara

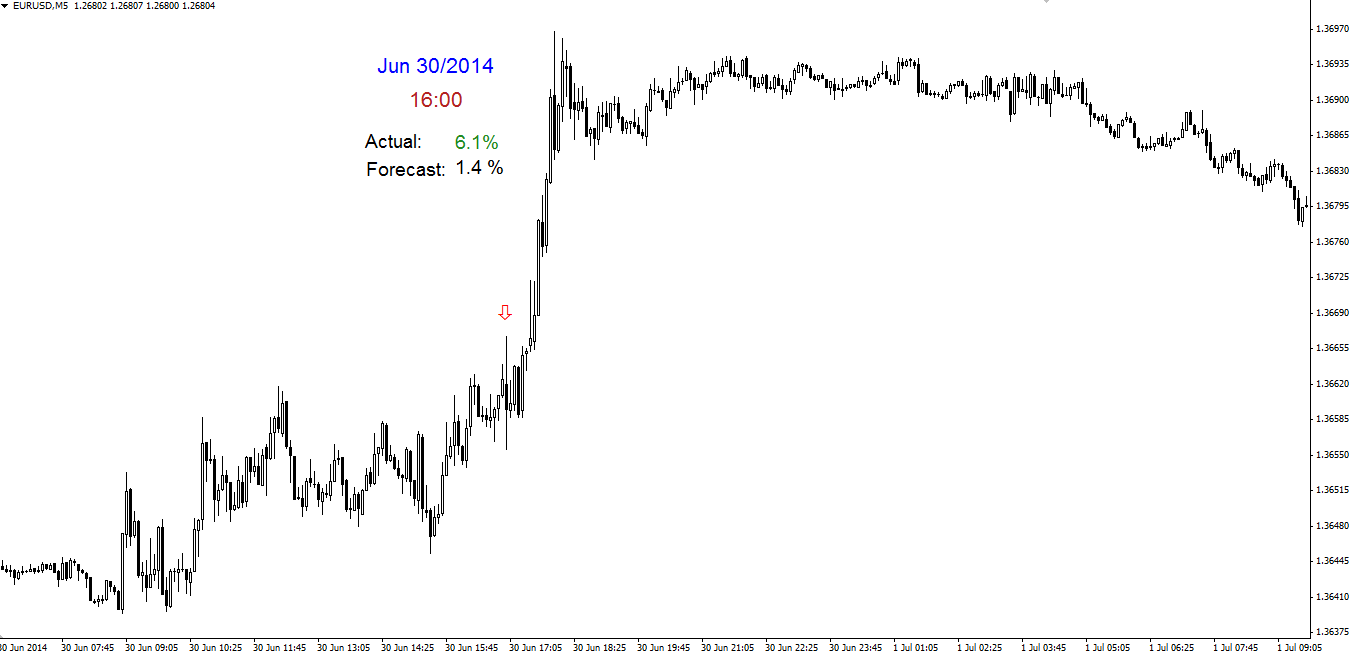

30 czerwca, publikacja: 6.1%, prognoza 1.4%, – efekt: umocnienie dolara

30 czerwca, publikacja: 6.1%, prognoza 1.4%, – efekt: umocnienie dolara

Jak widać para walutowa EURUSD reaguje na dane zgodnie z oczekiwaniami, w szczególności gdy dane znacząco odbiegają od prognoz, bądź danych z poprzedniego raportu. Warto jednak nadmienić, że reakcja może być chwilowa, ponieważ tło wydarzeń może być różne (tak jak widać na ostatnim przykładzie – dane spowodowały chwilową reakcję zgodną z przewidywaniami, lecz po kilkudziesięciu minutach, cena powróciła do poprzedniego trendu).

Pozwolenia na budowę (Building permits)

Istotną gałęzią gospodarki Stanów Zjednoczonych jest rynek nieruchomości, oddziałujący na nią na tyle, że w 2008 roku był powodem rozpoczęcia kryzysu gospodarczego, który w konsekwencji objął także inne gospodarki światowe. Z tego powodu w kolejnych dwóch artykułach skupimy się na danych makroekonomicznych, przedstawiających kondycję rynku nieruchomości w USA.

W pierwszym artykule skoncentrujemy się na raporcie przedstawiającym ilość wydanych pozwoleń na budowę (Building permits). Raport wydawany przez United States Census Bureau (rządowa agencja odpowiedzialna między innymi za spis ludności, wchodząca w skład Departamentu Handlu Stanów Zjednoczonych), ukazuje się co miesiąc, około dwóch tygodni od rozpoczęcia miesiąca. Wartym odnotowania jest fakt, iż pomimo comiesięcznej daty publikacji, raport jest przedstawiany w formie rocznej (wartość z danego miesiąca jest mnożona razy dwanaście).

Wskaźnik ten jest bezpośrednio powiązany z gałęzią mieszkaniową sektora budowlanego, którą postrzega się jako bardzo wrażliwą na zmiany stóp procentowych (kredyty mieszkaniowe) oraz popytu, dlatego używa się go jako wyznacznik przyszłego wzrostu gospodarczego oraz zaufania konsumentów. Co więcej, jako że przedstawia pierwszy etap developingu nieruchomości, jest także wyznacznikiem nastrojów w branży budowlanej oraz nieruchomości.

Poniższy wykres przedstawia poziomy na jakich kształtował się wskaźnik w ubiegłych miesiącach. Na wykresie widzimy, że po kryzysie, który miał miejsce w 2008 roku, rynek nieruchomości powoli lecz sukcesywnie pnie się w górę:

Publikowane wartości raportu o udzielonych pozwoleniach na budowę (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od maja 2006.

Poniższe wykresy ukazują wpływ raportów o ilości udzielonych pozwoleń na budowę na kurs pary EURUSD:

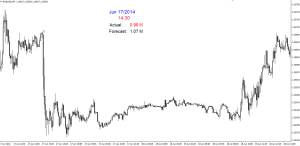

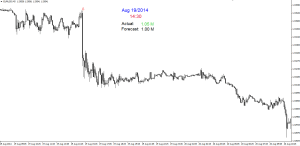

17 czerwca, publikacja: 0.99 M, prognoza: 1.07 M – efekt: umocnienie dolara

17 lipca, publikacja: 0.96 M prognoza: 1.04 M – efekt: osłabienie dolara

19 sierpnia, publikacja: 1.05 M prognoza: 1.00 M – efekt: umocnienie dolara

Jak widać na powyższych przykładach, cena z reguły zachowuje się zgodnie z oczekiwaniami i wymową raportu, jednak trzeba nadmienić, że występują także sytuacje podobne do tej z 17 czerwca, gdy do gry weszły jednocześnie inne dane z gospodarki USA, publikowane w ten sam dzień o tej samej godzinie.

Decyzja w sprawie stóp procentowych

Decyzje w sprawie stóp procentowych wydają się być najważniejszymi danymi ukazującymi się na rynku, praktycznie każdy Bank Centralny państwa, w którym obowiązuje dana waluta (wyjątkowym przypadkiem jest Europejski Bank Centralny, który podejmuje decyzję w imieniu wszystkich państw, których walutą jest euro), wydaje decyzje na temat stóp procentowych.

Dla uporządkowania wiedzy, podajemy konkretne nazwy stóp procentowych w zależności od kraju publikacji:

- Minimum Bid Rate, ogłaszana comiesięcznie przez Europejski Bank Centralny,

- Official Bank Rate, ogłaszana comiesięcznie przez Bank Anglii,

- Federal Funds Rate, ogłaszana przy okazji Oświadczenia Rezerwy Federalnej USA osiem razy do roku,

- Cash Rate, ogłaszana comiesięcznie z wyjątkiem stycznia przez Bank Rezerwy Australii,

- Official Cash Rate, ogłaszana osiem razy do roku przez Bank Rezerwy Nowej Zelandii,

- Overnight Rate, ogłaszana osiem razy do roku przez Bank Kanady,

- Libor Rate, ogłaszana kwartalnie przez Szwajcarski Bank Narodowy,

- Interest Rate Decision, ogłaszana przy okazji konferencji prasowej Banku Japonii, która ma miejsce nawet czternaście razy do roku.

Decyzje w sprawie stóp procentowych są tak ważne ze względu na to że, ma to bezpośredni wpływ na atrakcyjność danej waluty. Polityka monetarna kształtuje poziom popytu oraz podaży na daną walutę. Wysokie stopy procentowe są naturalną zachętą do oszczędzania oraz alokacji środków finansowych, natomiast niskie stopy procentowe zachęcają do zaciągania pożyczek oraz kredytów, zwiększając poziom konsumpcji. Wysokość stóp procentowych jest zatem jednym z najlepszych wyznaczników kondycji gospodarczej danego kraju. Waluta o wyższej stopie procentowej jest w korzystniejszej pozycji do wzrostów, aniżeli druga waluta w parze. Sprzyja temu między innymi Carry Trade.

Publikowane wartości decyzji w sprawie stóp procentowych (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne od czerwca 2006.

Publikowane wartości decyzji w sprawie stóp procentowych (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne od czerwca 2006.

Powyższy wykres pokazuje, iż stopy procentowe bardzo rzadko odbiegają od prognozowanych wartości. W dzisiejszym artykule, celowo natomiast dołączamy wykresy pary EURUSD nie z 3 następujących po sobie publikacji, lecz z czerwca, lipca oraz września, aby zobrazować co dzieje się w przypadku zmiany stóp procentowych.

5 czerwca, publikacja 0.15%, prognoza 0.10% – efekt: osłabienie euro

5 czerwca, publikacja 0.15%, prognoza 0.10% – efekt: osłabienie euro

3 lipca, publikacja 0.15%, prognoza 0.15% – efekt: brak wyraźnego ruchu

4 września, publikacja 0.05%, prognoza 0.15% – efekt: osłabienie się euro

4 września, publikacja 0.05%, prognoza 0.15% – efekt: osłabienie się euro

Jak widać na powyższych wykresach, zmiany stóp procentowych skutkują gwałtownymi, dużymi ruchami w konkretnym kierunku. Wyjątkowa sytuacja nastąpiła w czerwcu z uwagi na to, iż cięcia stóp procentowych były mniejsze niż zakładano. Nie bez znaczenia pozostawała także wypowiedź prezesa EBC Mario Draghi’ego podczas konferencji towarzyszącej ogłaszaniu decyzji w sprawie stóp procentowych.

Bazowy indeks cen towarów i usług – inflacja konsumencka (Core CPI)

Bazowy indeks cen towarów i usług, publikowany co miesiąc (około dwóch tygodni po zakończeniu danego miesiąca) przez Bureau of Labor Statistics, określa zmianę cen dóbr i usług dla końcowego konsumenta.

CPI jest wyliczane na podstawie zmian cen towarów i usług składających się na dany koszyk. W skład koszyka dóbr i usług CPI wchodza między innymi; żywność, opieka medyczna, transport, energia, odzież itd. Jednakże indeks bazowy CPI wyklucza z koszyka cenę produktów spożywczych (w tym wyrobów tytoniowych oraz alkoholu) oraz energii, z uwagi na to iż pomimo dużej wagi tych produktów (około 25% koszyka CPI) ceny tych dóbr są uważane za zbyt zmienne do wyznaczenia dokładnego poziomu inflacji cen towarów i usług. Stąd bazowy indeks cent towarów i usług jest uznawany za lepszy wyznacznik stanu gospodarki, aniżeli zwykłe CPI.

Bazowe CPI jest ważnym wskaźnikiem dla gospodarki z uwagi na to, iż dość precyzyjnie pokazuje inflację na rynku, którą odczuwa końcowy odbiorca (konsument). Jest to wyznacznik brany pod uwagę oraz monitorowany przez Rezerwę Federalną Stanów Zjednoczonych, która w razie czego może doprowadzić do interwencji.

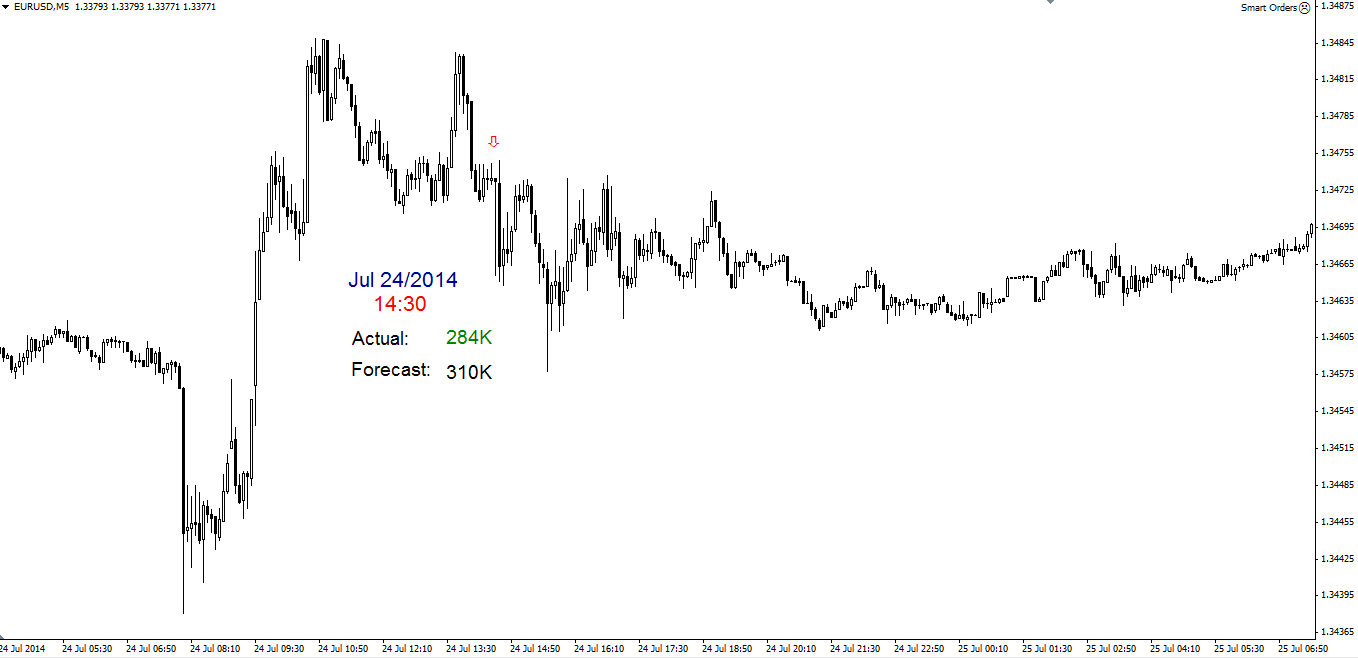

Publikowane wartości raportu na temat bazowej inflacji cen towarów i usług (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od Kwietnia 2006.

Publikowane wartości raportu na temat bazowej inflacji cen towarów i usług (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od Kwietnia 2006.

Na powyższym wykresie możemy zauważyć że wartość Core CPI z miesiąca na miesiąc waha się głównie w granicach 0.1% – 0.2% dane odbiegające od tych wartości są rzadkością.

Poniżej przedstawiamy zachowania ceny wobec publikacji danych dla pary walutowej AUDUSD :

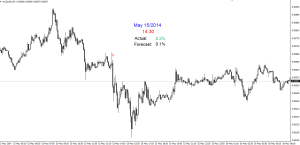

15 Maj 2014 – publikacja: 0.2%, prognoza: 0.1% – efekt: umocnienie się USD

17 czerwca 2014 – publikacja: 0.3%, prognoza: 0.2% – efekt: umocnienie się USD

22 lipica 2014 – publikacja 0.1%, prognoza: 0.2% – efekt: umocnienie się USD

Jak widać na powyższych wykresach cena pary walutowej wyraźnie reagowała na zmiany odczytów, najlepiej widać to na publikacji z 22 lipca gdzie wartość publikacji spadła aż o 0.2% (z poziomu 0.3% do 0.1%).

Stopa bezrobocia (Unemployment Rate)

Poruszając się ciągle w obszarach zatrudnienia, dziś prezentujemy kolejny wskaźnik makroekonomiczny – stopę bezrobocia.

Są to dane opisujące informacje odnośnie odsetku siły roboczej aktualnie niezatrudnionej, która w badanym okresie aktywnie poszukiwała zatrudnienia. Dane te odnoszą się do różnych przedziałów czasowych, zależnie od kraju którego dotyczą. I tak dla Stanów Zjednoczonych oraz Australii będą to dane z jednego miesiąca, natomiast dla Wielkiej Brytanii oraz Nowej Zelandii dane obejmujące cały poprzedni kwartał.

Dane dotyczące stopy bezrobocia są niezwykle ważne, przyczyną tego, podobnie jak w przypadku opisywanych w zeszłym tygodniu wniosków o zasiłek dla bezrobotnych, jest ich istotna korelacja z wydatkami konsumenckimi. Równocześnie należy zaznaczyć, iż jak wspomniano we wcześniejszym artykule „poziom bezrobocia jest na tyle istotną kwestią, że Banki Centralne oraz instytucje zarządzające polityką monetarną nie stronią od interwencji, ażeby poprawić kondycję na rynku pracy.” Jednakże są uznawane za istotniejsze z uwagi na fakt, że ukazując się raz w miesiącu/ kwartale dają szerszy obraz aktualnej kondycji sektora zatrudnia, który jak opisano wyżej, często jest uznawany jako papierek lakmusowy dla kondycji gospodarki w ogóle.

Poniżej przedstawiono wykres raportów dla danych z rynku Stanów Zjednoczonych, jak widać ceny z reguły nie odbiegają bardzo od prognoz.

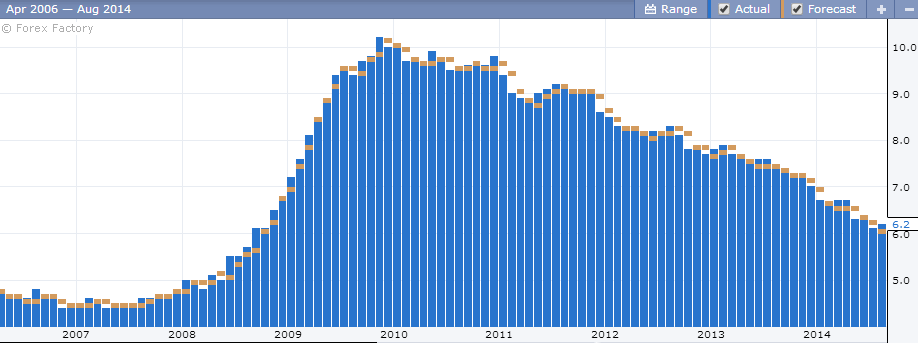

Publikowane wartości raportu o stopie bezrobocia (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięczne, od Kwietnia 2006.

Poniżej prezentujemy zachowania ceny pary walutowej USDCAD w odniesieniu do publikacji danych dotyczących stopy bezrobocia z rynku Stanów Zjednoczonych.

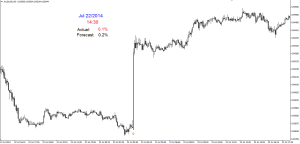

6 czerwca, publikacja: 6.3% prognoza: 6.4% – efekt: umocnienie USD.

3 lipca, publikacja: 6.1%, prognoza 6.3% – efekt: umocnienie USD.

1 sierpnia, publikacja: 6.2%, prognoza: 6.1% – efekt: osłabienie USD.

Jak widać na powyższych wykresach, nawet najmniejsza zmiana odsetku zatrudnienia (nawet o 0.1% od prognozy) powoduje znaczne ruchy kursu walut, nierzadko odwracając panujący trend.

Wnioski o zasiłek dla bezrobotnych

(Unemployment Claims)

Raport na temat ilości złożonych wniosków o zasiłek dla bezrobotnych jest jedną z ważniejszych danych makroekonomicznych płynących z rynku Stanów Zjednoczonych. Publikowany przez amerykański Departament Pracy w każdy czwartek o godzinie 14:30 polskiego czasu, ukazuje liczbę osób, które podczas zeszłego tygodnia (dane publikowane są 5 dni po zamknięciu tygodnia pracy) złożyły wniosek o zasiłek dla bezrobotnych po raz pierwszy.

Raport ukazujący się co tydzień, jest postrzegany jako bardzo ważny element rynku pracy, który z kolei jest wyznacznikiem kondycji gospodarki Stanów Zjednoczonych. Dzieje się tak ponieważ ilość wniosków o zasiłek daje obraz tego w jakim stanie znajduje się społeczeństwo z uwagi na to, że wskaźnik ten jest silnie skorelowany z wydatkami konsumenckimi.

Częstotliwość wydawania raportu pozwala na śledzenie oraz ocenianie kondycji amerykańskiej gospodarki oraz, w niektórych przypadkach, prognozowanie innych skorelowanych wskaźników makroekonomicznych.

Kolejnym istotnym czynnikiem jest fakt, iż poziom bezrobocia jest na tyle ważną kwestią, że Banki Centralne oraz instytucje zarządzające polityką monetarną nie stronią od interwencji, ażeby poprawić kondycję na rynku pracy.

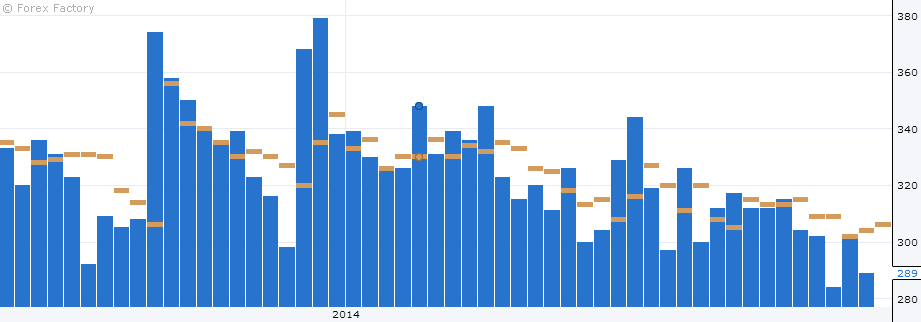

Publikowane wartości raportu ilości wniosków o zasiłek dla bezrobotnych (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), tygodniowe, od czerwca 2013.

Na powyższym wykresie warto zauważyć, że wartość dla raportu z reguły waha się w granicach 300-340 tysięcy. Wartości znacząco odbiegające od tego zakresu, jak również te które znacząco odbiegają od prognoz, z reguły mają istotny wpływ na kurs dolara amerykańskiego.

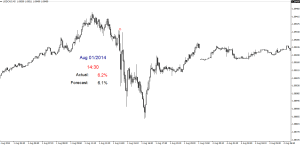

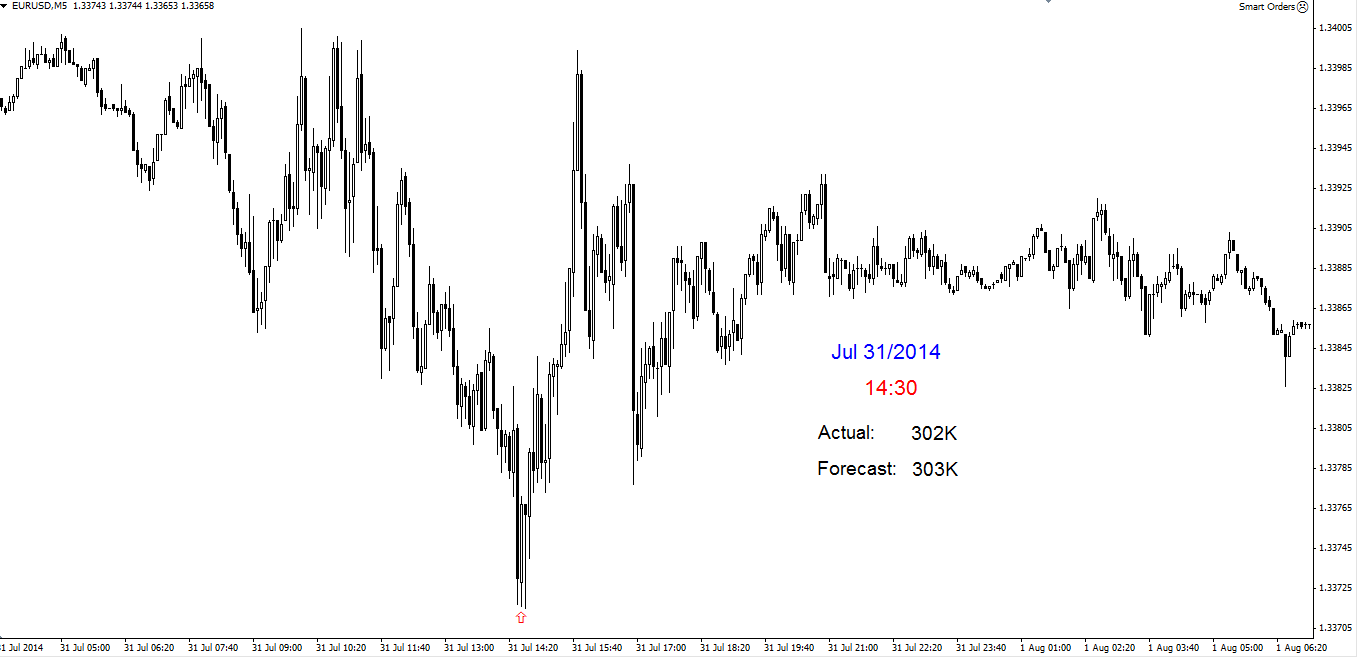

Poniżej prezentujemy zachowanie się pary EURUSD w związku z publikacją danych z 3 ostatnich tygodni.

24 Lipca, publikacja: 284K, prognoza: 310K – efekt: umocnienie dolara.

31 Lipca, publikacja 302K, prognoza 303K – efekt: osłabienie dolara.

07 Sierpnia, publikacja: 289K, prognoza 305K – efekt: umocnienie dolara.

Jak widać w większości przypadków notowania reagują prawidłowo; odpowiednio umocnieniem waluty w przypadku dobrych oraz osłabieniem jej wobec gorszych danych. Jednakże należy zauważyć, iż duża częstotliwość publikacji danych odbija się wpływem danych poprzednich oraz przewidywań na sytuację obecną, zauważyć to można na danych z 31 lipca – pomimo wyniku zbliżonego do prognoz, był to wynik gorszy niż z tygodnia wcześniej, który znacznie odbiegł od typowego odczytu (wahającego się w okolicach 300 tysięcy), stąd nagłe osłabienie dolara.

Sprzedaż Detaliczna (Retail Sales)

Sprzedaż detaliczna to jeden z najważniejszych miesięcznych raportów w kalendarzu makroekonomicznym. Publikowany około 14 dni po zakończeniu miesiąca dostarcza inwestorom wiadomości na temat całkowitej wielkości sprzedaży detalicznej za dany okres (wysyłkowej oraz bezpośredniej) wskazując istniejące trendy w wydatkach konsumpcyjnych. Dane publikowane przez Census Bureau w USA stanowią bardzo istotną informację o bieżącym stanie gospodarki ze względu na duży udział w PKB. Wartość wyższa od prognoz pozytywnie wpływa na walutę kraju publikacji i świadczy o poziomie wydatków osobistych ludności pozwalając na budowę scenariuszy przyszłych warunków gospodarczych.

Jednocześnie wskaźnik ten podatny jest na wiele czynników zniekształcających jego obraz, a posiadających bezpośredni wpływ na tryb życia ludności oraz jej plany zakupowe. Mogą to być chociażby zmiany cen paliw, a nawet warunki pogodowe, które zmienią plany konsumentów co do sposobu, czy czasu wydatkowania pieniędzy. Raport nie uwzględnia wydatków na usługi, ponadto do wiadomości podaje się również drugą wartość, która nie uwzględniają sprzedaży samochodów (ze względu na bardzo dużą zmienność).

Publikowane wartości raportu o sprzedaży detalicznej (niebieskie słupki) na tle przewidywań ekonomistów (pomarańczowe linie poziome), miesięcznie, od stycznia 2012.

Poniższe wykresy prezentują przykładowe reakcje pary EURUSD na publikację raportu o sprzedaży detalicznej ze Stanów Zjednoczonych przez trzy kolejne miesiące (zwracamy uwagę na pierwszą reakcję rynku – wykresy m5).

15 lipiec 2013 – publikacja: 0.4%, prognoza: 0.7% – efekt: osłabienie USD

13 czerwiec 2013 – publikacja: 0.6%, prognoza: 0.4% – efekt: umocnienie USD

13 maj 2013: – publikacja: 0.1%, prognoza: -0.3% – efekt: umocnienie USD

Dobrze obrazuje tę zasadę przykład, w którym mimo lepszych danych w stosunku do publikacji wcześniejszej rynek reaguje negatywnie na bazie różnicy między wartością prognozowaną i publikowaną (zwracamy uwagę na pierwszą reakcję – wykres m5).

Wykres poniżej przedstawia publikację raportu o sprzedaży detalicznej w dniu 13 grudnia 2012. Informacje w kalendarzu prezentowały się następująco:

Jak wynika z wycinka tabeli dane w grudniu 2012 okazały się lepsze od wartości publikowanej w listopadzie 2012. Oczekiwania ekonomistów były jednak wyższe…

Pierwsza reakcja EURUSD na dane o sprzedaży detalicznej w dniu 13.12.2013

Pierwsza reakcja EURUSD na dane o sprzedaży detalicznej w dniu 13.12.2013

Jak widzimy rynek wykazuje silną zmienność kierunku bezpośrednio po ogłoszeniu raportu. Notowania pozostawiają wysoki górny cień, po czym następuje „ściągnięcie” ceny na bazie krótkoterminowej reakcji wynikającej z publikacji danych gorszych w stosunku do oczekiwań ekonomistów.

Powyższa zasada powinna być stosowana z uwagą i szczególną ostrożnością w przypadku inwestorów zawierających pozycje w dłuższym horyzoncie czasowym. Bazując na sytuacji makroekonomicznej należy pamiętać, że wszelkie zmiany w gospodarce (szczególnie w szerszym spojrzeniu rynkowym) przekładają się również na ceny walut. Poprawa sytuacji gospodarczej (przejawiająca się między innymi w lepszych wynikach raportów ekonomicznych) ostatecznie przyczynia się do umocnienia wartości waluty w długim terminie.

Indeks Cen Producentów – PPI (Producer Price Index)

Wskaźnik cen producentów – PPI – prezentuje zmiany cen artykułów na różnym etapie przetwarzania (surowce, półfabrykaty, produkty gotowe) uzyskane przez krajowych wytwórców towarów i usług. Wskaźnik publikowany jest przez Bureau of Labour Statistics około 13 dnia każdego miesiąca o godzinie 14:30 (dane z USA). Publikacja następuje przed odczytem innego istotnego raportu – inflacji CPI, wskazującej na zmianę cen z punktu widzenia konsumenta. Dane o PPI często służą analitykom do prognozowania wartości CPI publikowanej ok. 15 dnia miesiąca. Ponieważ raport o zmianie cen producentów uwzględnia dobra pośrednie pozwala on zorientować się jak silnie zmiany inflacyjne wpływają na kształtowanie się cen detalicznych. Efektem rosnącej inflacji mogą być podwyżki stóp procentowych, raport pozwala nam więc prognozować możliwe posunięcia banku centralnego w zakresie polityki monetarnej.

Rynek Forex jest szczególnie wrażliwy na zmiany inflacyjne stąd też należy zachować ostrożność w momencie publikacji raportów (większa amplituda wahań charakteryzuje jednak indeks CPI). Wzrost inflacji oraz wzrost stóp procentowych wiążą się ze zwiększonym popytem na dolara amerykańskiego, co w efekcie winduje jego cenę. W przypadku odczytów niższych od oczekiwań bank centralny skłania się raczej ku obniżkom stóp procentowych, co prowadzi do spadku wartości USD.