Jeden z najbardziej intersujących, a jednocześnie najbardziej unikalnych układów harmonicznych. Na wykresach pojawia się rzadko, kiedy jednak wystąpi, daje nie tylko szerokie możliwości inwestycyjne, ale przy odpowiedniej strategii pozwala zarabiać wielokrotnie…

Formacja Krab, podobnie jak opisywana w poprzednim numerze formacja Motyla, zalicza się do grupy struktur zewnętrznych. Wynika to ze szczególnej kombinacji współczynników Fibonacciego, na których oparte są strategiczne punkty zwrotne układu. Największe znaczenie, definiujące przynależność formacji, ma punkt D, położony na głębokim poziomie 161.8 fibo – znacznie powyżej zakresu fali bazowej XA. Ponownie jest to więc układ sugerujący końcówkę obecnie panującej tendencji. Możliwości inwestycyjne są tu jednak znacznie szersze niż w przypadku formacji Motyla. Na czym polega fenomen Kraba i jak praktycznie wykorzystać go w inwestycjach?

Głównym atutem struktury jest niewątpliwie połączenie najsilniejszych stref siatki Fibonacciego. Żelazny 61.8 oraz głęboki 161.8 ze statystycznego punktu widzenia stanowią najskuteczniejsze poziomy zniesień Fibonacciego. Przełamanie „z biegu” wspomnianych obszarów, potwierdzonych dodatkowo istotnymi filtrami, stanowi bardzo niewielki odsetek obserwowanych przypadków. Oczywiście należy pamiętać, że mówimy o „reakcji” na poziomy, nie zaś o długoterminowym odwróceniu ruchu. W tym kontekście warto pokusić się o zastosowanie specjalnie przygotowanej pod ten układ strategii inwestycyjnej, która pozwoli efektywnie wykorzystać niewątpliwe atuty żelaznych stref zwrotnych.

Jedną z naszych ulubionych technik inwestycyjnych jest w przypadku tej formacji, szybkie zagranie bazujące na reakcji rynku w ważnym obszarze zwrotnym (punkt D). Dzięki połączeniu wysokiej skuteczności poziomu 161.8 z metodyką łapania krótkich zasięgów jesteśmy w stanie w znaczącym stopniu zwiększyć skuteczność naszych trade’ów, korzystając ponadto z układu wielokrotnie. Z reguły do testów tak ważnej strefy dochodzi wiele razy. Jeżeli nie obserwujemy odbicia od razu, możemy się spodziewać co najmniej konsolidacji w obszarze. Rynek szczególnie silnie reaguje w strefie zawartej pomiędzy 127.2 a 161.8 fibo. Poza wyznaczeniem struktury oraz oszacowaniem punktów B i D, niezwykle ważne jest wartościowe potwierdzenie istotności strefy, wynikające również z innych przesłanek technicznych. Podobnie jak w innych formacjach harmonicznych, poza wyznaczeniem S/R, warto dokonać dodatkowych pomiarów wewnątrz struktury. Przydatnym narzędziem okazują się tutaj zasięgi, pozwalające określić stosunek długości poszczególnych odcinków układu ABCD. Należy zwrócić uwagę, że zgrupowanie poziomów fibo wynika często z nałożenia 161.8 (siatka fibo) oraz FE 127.2/FE 161.8 (zasięgi fibo). Tak silna harmonia z bardzo niewielkim prawdopodobieństwem „przepuści” notowania bez reakcji.

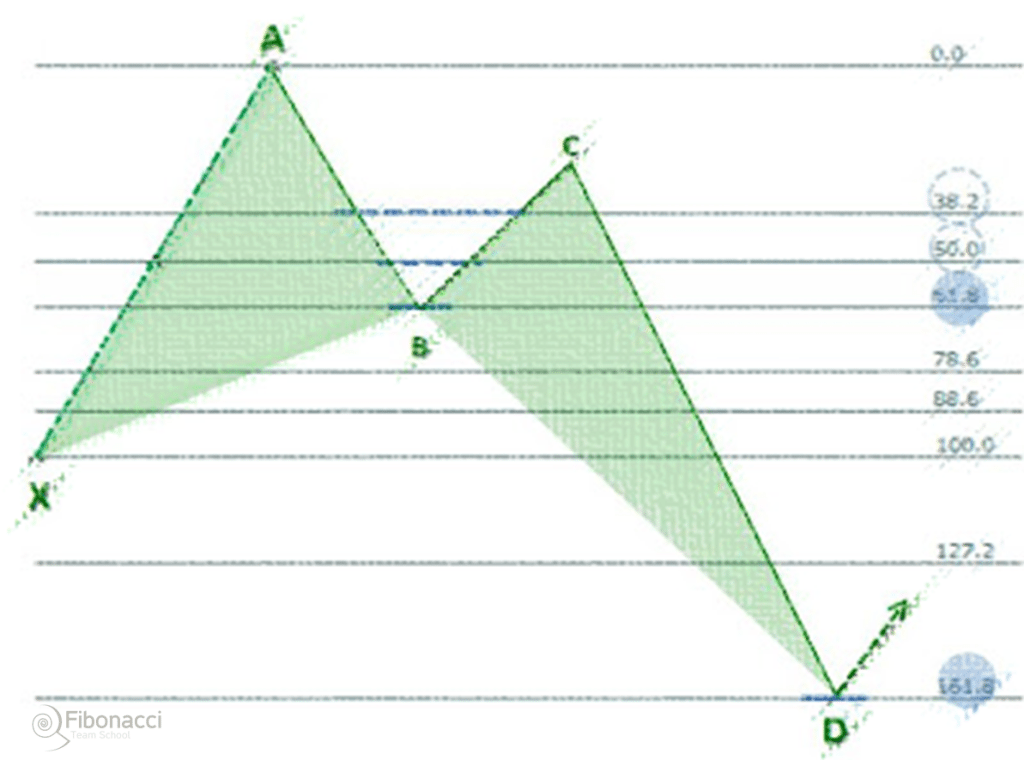

Przyjrzyjmy się schematom formacji. Rysunek 1 prezentuje układ Kraba o wymowie wzrostowej. Poziom zwrotny B przyjmować może wartości 38.2/50.0/61.8, z kolei punkt zawarcia transakcji (D) położony jest na zniesieniu zewnętrznym 161.8 fibo. Mierzenie formacji rozpoczynamy od rozłożenia siatki Fibonacciego w zakresie odcinka XA obserwując zachowanie notowań we wspomnianych strefach zwrotnych. Jak miało to miejsce również w innych formacjach harmonicznych, wspomniany odcinek niesie ze sobą strategiczną informację dotyczącą kierunku zagrania. Położenie punktu C nie ma tak fundamentalnego znaczenia, zdecydowanie jednak nie powinien on wybić punktu ” (oznacza to zanegowanie struktury). Punkt zwrotny D przebija poziom wyznaczony przez X i stanowi zniesienie zewnętrzne zarówno w odniesieniu do fali XA, jak i BC.

Rysunek 1. Schemat układu harmonicznego Crab w trendzie wzrostowym (B =38.2/50.0/61.8, D = 161.8).

Ze względu na charakter oraz usytuowanie newralgicznych punktów formacji, trudno oczekiwać zależności AB = CD. Jak zostało już wspomniane, warto w tym wypadku posiłkować się narzędziem „zasięgi”, które pozwala określić stosunek wspomnianych fal.

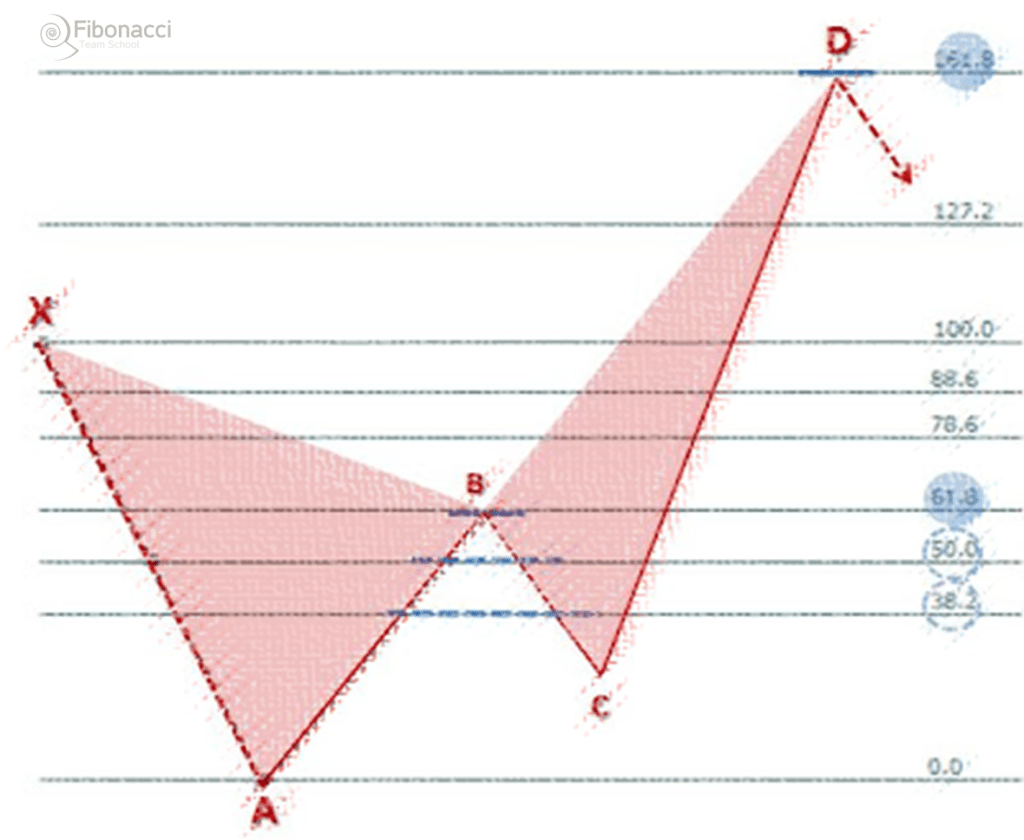

Formacja Krab doskonale spełnia swoją rolę zarówno w przypadku trendu wzrostowego, jak i spadkowego. Rysunek 2 obrazuje tę drugą sytuację.

Rysunek 2. Schemat układu harmonicznego Crab w trendzie spadkowym (B =38.2/50.0/61.8, D = 161.8).

Poza rolą „sygnalizatora” zwiastującego możliwy koniec tendencji, formacja (a przede wszystkim poziom D = 161.8) stanowi doskonały target dla pozycji otwartych przed jej ukształtowaniem. Poziom punktu D może być zatem zarówno punktem zawarcia transakcji (tradycyjne wykorzystanie formacji harmonicznej), jak również miejscem jej zamknięcia.

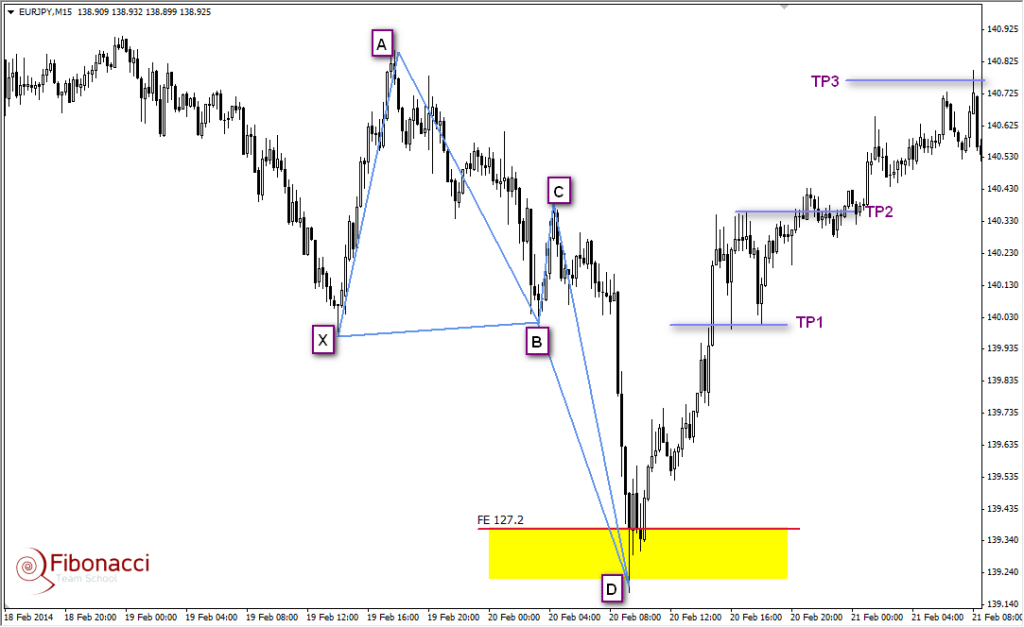

Wykres 1 przedstawia sytuację, jaka miała miejsce pod koniec lutego 2014 roku na rynku EURJPY. Ukształtowana na niskim interwale struktura harmoniczna zgrupowała się w tym wypadku z zasięgiem FE 127.2 oraz ważnym poziomem wsparcia, wynikającym z historycznych testów tej strefy cenowej. Dodatkowym potwierdzeniem oraz punktem timingowym była rysująca się na interwale M5 formacja Młota z długim dolnym cieniem świadczącym o wyraźnej słabości sprzedających. Strategii zamykania pozycji jest kilka. Jedna z nich wspomniana została powyżej. Drugim podejściem może być podążanie za rynkiem oraz wyznaczenie kolejnych poziomów Take Profit zgodnie z poziomami oporów oraz testowanymi wcześniej (od drugiej strony) ekstremami formacji: B, C, A. Zasięg układu wyniósł ponad 160 pipsów, przy czym dla TP 1 = 84, TP 2 = 116 TP 3 = 163 pipsy.

Wykres 1. Formacja harmoniczna Krab na wykresie EURJPY w lutym 2014, interwał m15.

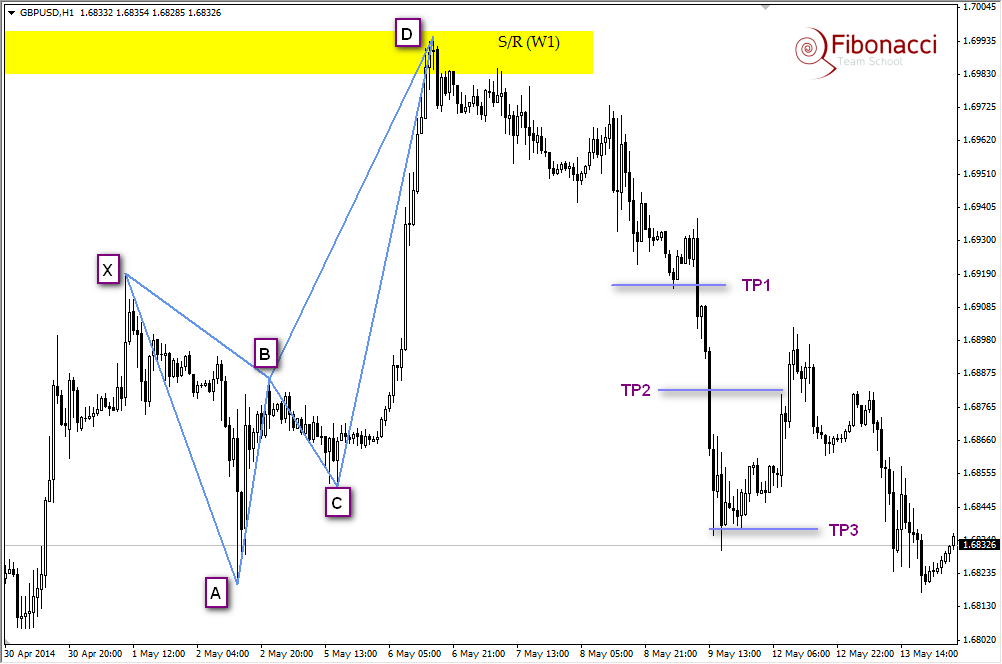

Na wykresie 2 również widzimy układ Kraba. Strukturę zaobserwować można było 6 maja 2014 na rynku GBPUSD. Jest to układ prospadkowy, który wystąpił po wielomiesięcznej wzrostowej tendencji na tej parze. Poziom zwrotny 161.8 zgrupował się z niezwykle silną strefą oporu, która widoczna była na wykresie tygodniowym (należy pamiętać, że im wyższy interwał, tym pewniejsze są sygnały płynące z analizy oraz większe zasięgi reakcji). Podobnie jak w przypadku EURJPY uwagę zwraca czas realizacji oraz siła impetu rysująca ostatnią falę układu – CD. Długie korpusy wielokrotnie bywają zmyłką dla mniej doświadczonych inwestorów, tymczasem są one wspaniałym potwierdzeniem istotności struktury, o czym pisaliśmy również we wcześniejszych artykułach. Wielowymiarowa analiza prowadzona z poziomu kilku interwałów czasowych również w tym przykładzie pozwoliła na ostateczne potwierdzenie poziomu wejścia oraz wyznaczenie punktu timingowego na podstawie kształtujących się formacji świecowych. Poziomy zleceń Take Profit pozwoliły na uzyskanie wyników 72 pipsy dla TP1, 109 pipsów dla TP 2 oraz 156 pipsów dla TP3 (bezpieczny target z pominięciem cieni w punkcie A widocznych na wykresie – najważniejsze są poziomy zamknięcia korpusów).

Wykres 2. Formacja harmoniczna Krab na wykresie GBPUSD w maju 2014, interwał H1.

Cechą charakterystyczną układów harmonicznych jest specyficzna kombinacja poszczególnych poziomów Fibonacciego. Każda z przedstawionych do tej pory struktur prezentowała nieco inne połączenie. Podstawową przewagą formacji Kraba nad pozostałymi układami jest wykorzystanie najsilniejszych stref zwrotnych fibo, które w połączeniu z pozostałymi filtrami dają niezwykle skuteczne układy inwestycyjne. Poziom D doskonale sprawdzi się zarówno jako miejsce wejścia w transakcję, jak i moment zamknięcia pozycji, natomiast odpowiednie zarządzanie tradem oraz kapitałem uczyni z tej formacji jeden z najbardziej profitowych układów na rynku.

Fibonacci Team dla

![]()