Każda para walutowa posiada swoją własną charakterystykę. Znajomość indywidualnych cech poszczególnych walorów pozwala lepiej przygotować się na ryzyko związane z angażowaniem kapitału na poszczególnych rynkach, uwzględniając ich specyficzną „osobowość” oraz zależności jakie powstają między nimi.

Mnogość dostępnych inwestorom par walutowych jest bez wątpienia dużą zaletą rynku Forex, niemniej może powodować pewne rozkojarzenie oraz doprowadzić do sytuacji, w której prowadzenie analiz zbyt wielu z nich stanie się mało efektywne i w rezultacie na niewiele przydatne w sensie inwestycyjnym. Z tego też powodu duży nacisk kładzie się na ograniczenie ilości par poddanych pod własne inwestycje, co pozwala skoncentrować się na jednym lub dwóch rynkach, dobrze poznać ich specyfikę, ograniczyć ilość napływających z gospodarki danych oraz zbadać je w sposób dokładny i efektywny.

Gama dostępnych „dwójek” walutowych daje między innymi możliwość dostosowania ryzyka inwestycyjnego do własnych preferencji. Bezpieczeństwo w tym wypadku w dużym stopniu rozumiane jest przez płynność konkretnej pary. Płynność związana jest bezpośrednio z wysokością wolumenu kupna i sprzedaży, który występuje w danym momencie na określonej parze walutowej. Jest on więc odzwierciedleniem ilości zainwestowanych środków, a idąc dalej, poziomem zainteresowania ze strony inwestorów. Wysoka płynność zdecydowanie ułatwia i przyspiesza zawieranie pozycji. Wpływa też na tempo zmian notowań oraz zabezpiecza przed gwałtownymi ruchami wynikającymi z zaangażowania większej sumy pieniężnej przez któregoś z uczestników.

W jaki sposób podejść do tradingu na popularnych parach walutowych oraz czego się spodziewać wybierając poszczególne walory? – o tym już niebawem będziecie mogli przeczytać w serii krótkich artykułów, w których postaramy się przybliżyć Wam charakterystykę najpopularniejszych par, z uwzględnieniem specyficznych dla nich zachowań, które mogą mieć fundamentalny wpływ na wyniki podejmowanych przez nas inwestycji. Zachęcamy do zaglądania do działu Edukacja, pierwsza para walutowa już wkrótce na Blogu!

Każda para walutowa posiada swoją własną osobowość. Poznanie charakterystycznych cech poszczególnych walorów pozwala nam nie tylko lepiej przygotować się do tradingu, ale również unikać popularnych pułapek jakie można napotkać angażując kapitał na poszczególnych rynkach.

Zapraszamy do lektury serii artykułów dotyczących popularnych par walutowych, które sukcesywnie będą pojawiać się na Blogu. Dzisiaj kilka informacji na temat specyfiki „Kabla”.

Znaczenie funta na rynku

„Cable”, bo tak w żargonie giełdowym określa się połączenie funta z dolarem amerykańskim (nazwa ta wynika ze sposobu komunikacji oraz przesyłu notowań za pośrednictwem pierwszego transatlantyckiego połączenia na trasie Wielka Brytania – Stany Zjednoczone), z udziałem 9% w dziennym wolumenie obrotu na rynkach walutowych (dane BIS za 2010 rok), jest jedną z najchętniej kupowanych i sprzedawanych par, plasując się na trzecim miejscu pod względem popularności, zaraz za EURUSD oraz USDJPY. Ponieważ gospodarka brytyjska jest jedną z największych gospodarek narodowych w Europie, a Londyn jednym z najważniejszych centrów tradingu na świecie, funt brytyjski wraz z USD, EUR oraz JPY, należy do grona najistotniejszych i najbardziej cenionych walut.

Płynność, zmienność, koszty

Popularność pary oraz jej wysoki udział w handlu nie przekładają się na płynność tego waloru. Z tego też powodu koszty transakcyjne są nieco wyższe niż w przypadku EURUSD i w zależności od brokera mogą wynosić w granicach 3 – 5 pipsów. Warto przy tym zauważyć, że GBPUSD zalicza się do grupy najbardziej zmiennych walut.

Według różnych źródeł, dzienny zakres ruchu pary waha się w granicach nawet 150 pipsów. Obserwując jednak ostatni, ponad 6 – miesięczny okres (od początku maja do połowy listopada), średnio notowania oscylowały w zakresie 94 pipsów w ciągu dnia.

Cechy charakterystyczne

GBPUSD posiada wiele indywidualnych cech, których świadomość może w dużym stopniu determinować naszą skuteczność w handlu.

Przede wszystkim jest to para bardzo dynamiczna w swoich ruchach. Charakterystyczna dla niej wysoka zmienność często idzie w parze z dużą impulsywnością i nieprzewidywalnością. Generuje to nierzadko występujące szarpnięcia cenowe oraz fałszywe wybicia i przełamania obszarów wsparć i oporów, które okazać się mogą prawdziwą zmorą, szczególnie dla mniej doświadczonych traderów. Warto również zauważyć, że GBPUSD często preferuje długie i jednolite ruchy. Na wykresach przejawia się to w postaci dużych świec o długich korpusach. Zachowania takie mogą stwarzać dobre okazje do zawierania krótkich (z punktu widzenia czasu) pozycji z wysokim potencjałem zysku. Podobna sytuacja dotyczy również trendów w dłuższym terminie, co zaobserwować można w postaci silnego ruchu kierunkowego z niewielką ilością odbić korekcyjnych.

Funt w starciu z fundamentami

Kolejną cechą, która bezpośrednio wiąże się z przedstawioną powyżej charakterystyką pary, jest sposób reakcji na publikacje makroekonomiczne. GBPUSD często bardzo żywo reaguje na nieoczekiwane, różniące się od prognoz informacje płynące z gospodarki. Lepsze od spodziewanych dane z Wielkiej Brytanii bywają przyczyną bardzo silnych wybić funta, podczas gdy pozytywne dane ze Strefy Euro spowodują jedynie niewielki ruch wzrostowy na parze EURUSD. Również informacje z gospodarki amerykańskiej mogą skutkować istotnymi zmianami w zachowaniu kursu. Podobnie jak w powyższym przypadku, także na raporty z USA GBPUSD reaguje często znacznie szerszą amplitudą zmian niż EURUSD. Oczywiście istotny pozostaje rodzaj oraz waga publikowanych danych makro, niemniej jednak należy zwrócić szczególną uwagę na godziny publikacji oraz zadbać o odpowiednie zabezpieczenie otwartych w tym czasie pozycji.

Uwzględniając tendencję funta do gwałtownych reakcji na czynniki fundamentalne rozważyć należy najistotniejsze publikacje wpływające na poziom notowań. Znajdują się wśród nich m.in. decyzje w sprawie stóp procentowych, bilans handlowy, sprzedaż detaliczna, wskaźniki cen PPI oraz CPI, czy wskaźniki aktywności gospodarczej. Zwracamy uwagę, że ze względu na niższą płynność oraz zdarzające się szarpnięcia cenowe zawieranie transakcji w godzinach publikacji powyższych odczytów może być utrudnione z powodu rekwotowań wynikających ze zmiany kursu nawet o kilka pipsów.

Kiedy warto inwestować?

Najlepszym okresem pod inwestycje na rynku GBPUSD jest czas sesji europejskiej. To w tych godzinach liczba dziennych transakcji osiąga najwyższe wartości a zainteresowanie handlem na tej parze jest najwyższe. Przekłada się to oczywiście na wspomnianą płynność waloru.

Nawiązując do specyfiki przedstawionej w pierwszym artykule pary GBPUSD, kierujemy dzisiaj uwagę na franka szwajcarskiego, który podobnie jak wspomniany Kabel, charakteryzuje się znacznie mniejszą płynnością pozostając jednak w grupie „the Majors”, czyli głównych par walutowych.

„Safe Haven”

Powyższe określenie przez lata doskonale obrazowało poważanie jakim w świecie cieszyła się szwajcarska waluta. Neutralność, stabilność, bezpieczeństwo i wiarygodność – to cechy które przypisywano Szwajcarii oraz jej bankom. W świadomości inwestorów pozostawiły obraz kraju zaufanego, którego waluta stanowi doskonałe zabezpieczenie w czasach niepewnych. Tendencja ta utrzymuje się do dzisiaj. Nie jest ona już tak silna jak dawniej, wciąż jednak w sytuacjach kryzysowych zauważyć można silny wpływ czynników zewnętrznych na wartość kursu USDCHF i chociaż nie są to wpływy tak długoterminowe jak miało to miejsce w przeszłości wciążniezmiennym pozostaje fakt „przyzwyczajenia” oraz już stereotypowego postrzegania franka. Warto także nadmienić, że CHF pozostaje nadal jedną z głównych walut rezerwowych. Zgodnie z danymi COFER, dostarczonymi przez International Monetary Fund, waluta szwajcarska zajmuje piąte miejsce na liście światowych rezerw walutowych, zaraz za USD, EUR, GBP oraz JPY.

Wolumen, płynność, koszty

Transakcje na USDCHF stanowią zaledwie 4% dziennego wolumenu obrotów na rynku walutowym. Skutkuje to stosunkowo niską płynnością na parze, a w związku z tym również wyższymi kosztami transakcyjnymi w postaci spreadu, którego poziom mieści się w granicach 3 – 5 pisów. Dzienna amplituda zmian oscyluje wokół wartości 100 pipsów.

Cechy charakterystyczne

Podobnie jak miało to miejsce w przypadku brytyjskiego funta, na parze USDCHF zauważyć można dużą zmienność oraz wrażliwość na symptomy z otoczenia. Niższa płynność powoduje zauważalną nieregularność ruchów oraz skoki cenowe. Bywa to przyczyną fałszywych przełamań ważnych wsparć/oporów, dlatego też metodyka gry oparta na ważnych poziomach technicznych powinna uwzględniać odpowiedni bufor bezpieczeństwa, który uchroni inwestora przed niepotrzebną aktywacją zleceń obronnych. Należy również zauważyć, że para ta często wykazuje długie oraz jednolite ruchy. Niejednokrotnie są one efektem pojedynczych impulsów, prowadzą jednak do istotnych zmian wartości notowań, co również może spowodować zamykanie ustawionych zleceń SL podczas raptownych szarpnięć ceny. Warto wziąć pod uwagę, że zakres zmian na tym walorze często znacznie przewyższa amplitudę zmienności na parze EURUSD. Reakcja wywołana przez ten sam czynnik będzie zatem na USDCHF znacznie silniejsza. Podobnie jak ma to miejsce w przypadku GBPUSD, jest to walor posiadający tendencję do silnych ruchów trendowych, co oznacza często niewielką ilość korekt oraz odbić w przeciwnym kierunku.

Podejście fundamentalne

W kontekście czynników fundamentalnych istotniejsza od relacji franka i dolara amerykańskiego wydaje się relacja franka i euro. Wynika to oczywiście z bliższych powiązań gospodarczych Szwajcarii z krajami Unii Europejskiej niż ze Stanami Zjednoczonymi. Wielu inwestorów koncentruje się jednak na połączeniu z dolarem ze względu na jego pozycję w porównaniu z euro. Dolar jest walutą znacznie wiarygodniejszą, z dłuższym „stażem” oraz wciąż większym znaczeniem na świecie.

W przypadku franka szwajcarskiego warto przyjrzeć się procesowi kształtowania wartości kursu pod kątem interwencji SNB. Bank Szwajcarii generalnie nie ingeruje w wartość waluty narodowej, natomiast działania jakie podejmuje sprowadzają się zazwyczaj do interwencji słownych. Ma to miejsce przede wszystkim w okresach obawy przed przewartościowaniem lub odwrotnie – zbyt niskim kursem waluty, co zawsze wiąże się z negatywnymi konsekwencjami ekonomicznymi.

Wśród czynników fundamentalnych, które mogą wpłynąć istotnie na notowania pary wymienić należy oczywiście podstawowe raporty makroekonomiczne świadczące o koniunkturze oraz kondycji poszczególnych gospodarek – amerykańskiej oraz szwajcarskiej. Poza interwencjami banków centralnych wyliczyć należy PKB, bilans handlowy, wskaźniki inflacji, sytuację na rynku pracy, stopy procentowe, zmiany w poziomie sprzedaży detalicznej, czy publikowany pod koniec miesiąca indeks KOF.

Kiedy warto inwestować?

Największą aktywność notowania wykazują w czasie sesji europejskiej oraz amerykańskiej, dlatego też ze względu na duże zainteresowanie handlujących jest to najlepszy moment do tradingu na tym walorze.

Badając charakterystykę australijskiej waluty oraz poszukując czynników wpływających na zmiany jej wartości nie sposób pominąć ważnych zagadnień ekonomicznych, których znajomość znacznie ułatwia zrozumienie przyczyn jej systematycznego umacniania. W tym artykule skoncentrujemy się w większym stopniu na elementach fundamentalnych, które stanowią solidne podłoże dla kształtowania się wartości AUD.

Dolar australijski określany w środowisku traderów jako „Aussie” (również „Oz”) z udziałem w wysokości 6% w średnim dziennym wolumenie obrotu na rynku walutowym jest kolejną popularną parą walutową, która charakteryzuje się wysokim zainteresowaniem wśród traderów. Na taki stan rzeczy swój wpływ ma kilka istotnych czynników, które przez ostatnie lata prowadziły notowania AUDUSD w kierunku kolejnych szczytów.

„The world’s biggest mine”

Dolar australijski należy do grupy tak zwanych walut surowcowych. Terminologia ta wynika z zależności jakich dopatrywać się można między ich cenami, a wartością ważnych surowców mineralnych. Jak napisał swego czasu Daniel Kertcher – założyciel Platinum Pursuits, szkoleniowiec oraz ekspert giełdowy – „Chiny są największym światowym producentem, Ameryka największym na świecie konsumentem, natomiast Australia największą na świecie kopalnią”. Bogactwa naturalne, surowce oraz produkty rolne są jedną z głównych sił napędowych gospodarki stanowiąc jednocześnie fundament australijskiego eksportu. Kraj ten jest największym na świecie dostawcą m.in. węgla, wełny, żelaza, cynku, cukru, oraz jednym z największych eksporterów złota, srebra, uranu, czy gazu ziemnego. Schemat zależności jest bardzo prosty. Rosnący na świecie popyt na commodities przyczynia się do wzrostu zainteresowania australijską walutą. Z kolei zapotrzebowanie na australijskiego dolara, który staje się środkiem rozliczeniowym tych transakcji, winduje jego wartość.

Gdzie leżą jednak główne źródła popytu na australijskie towary? Najważniejszymi partnerami handlowymi antypodów są: Japonia, Nowa Zelandia, Korea, Chiny oraz Stany Zjednoczone. Wieloletni silny rozwój gospodarek azjatyckich przyczyniał się do rozkwitu wymiany handlowej, co przekładało się również na pozytywną sytuację gospodarki australijskiej. Jednak efektem szybkiego wzrostu gospodarczego była rosnąca inflacja. Sytuacja ta zmuszała RBA (Reserve Bank of Australia), którego celem jest niski i stabilny poziom inflacji, do podnoszenia stóp procentowych. Tym sposobem docieramy do kolejnego czynnika, który bezpośrednio wpływa na notowania AUD.

„Carry (your) trade”

Wysokie stopy procentowe w Australii wpływające jednocześnie na wzrost wartości waluty narodowej stwarzają dogodne warunki dla inwestycji metodą „Carry Trade”. Technika ta polega na wykorzystaniu różnic w oprocentowaniu, a jej metodologia oparta jest na zaciąganiu pożyczek w kraju o niskich stopach procentowych oraz lokowaniu pozyskanych w ten sposób środków kapitałowych w gospodarce o stopach wyższych. Godną uwagi parą dla inwestorów zainteresowanych tą formą pomnażania kapitału może być AUDJPY wykazujący znaczne różnice w oprocentowaniu między gospodarką Australii oraz Japonii. Obecnie australijska stopa procentowa kształtuje się na poziomie 3.0%, podczas gdy oprocentowanie ustalone przez BoJ wynosi 0.1%.

Siła jednostki – charakterystyka AUDUSD

Popularność australijskiej waluty wynikająca z uwarunkowań gospodarczych oraz stabilnej sytuacji ekonomicznej przyczynia się do stosunkowo dużej płynności na parze AUDUSD, szczególnie w porównaniu z innymi walutami surowcowymi. Ponieważ jednak jest to rynek znacznie mniejszy niż EURUSD czy GBPUSD należy mieć świadomość wpływu dużych graczy na kształtowanie kursu. „Aussie” ma tendencję do bardzo dynamicznych reakcji na informacje gospodarcze oraz polityczne napływające z rynku. Obserwowane w takiej sytuacji ruchy są silne i jednokierunkowe. Mogą prowadzić do przebić istotnych poziomów technicznych oraz aktywacji ustawionych zleceń stop-loss. Duża zmienność tego waloru czyni go interesującym instrumentem w daytradingu, wymaga jednak sporo uwagi oraz ostrożności, szczególnie w sytuacjach gdy podejmowane decyzje, czy publikowane dane różnią się znacząco od spodziewanych wartości.

Najwyższą płynność rynek AUDUSD wykazuje w godzinach sesji eurpejskiej oraz amerykańskiej. Warto również obserwować ruchy cen w godzinach otwarcia rynku w Syndey. Spread na walorze różni się w zależności od brokera wahając się przeciętnie w granicach 2 do 4 pipsów.

Dla inwestorów handlujących „Aussie” istotne będą zarówno dane makroekonomiczne z Australii, jak i ze Stanów Zjednoczonych. Raporty z gospodarki australijskiej publikowane są zazwyczaj w godzinach nocnych czasu polskiego. Do najważniejszych i najsilniej oddziałujących na kurs AUDUSD zaliczyć należy bilans handlowy, sytuację na rynku pracy, indeks PPI oraz CPI, sprzedaż detaliczną, indeks zaufania konsumentów, a przede wszystkim wszelkie informacje napływające ze strony Australijskiego Banku Rezerw z decyzjami dotyczącymi poziomu stóp procentowych na czele.

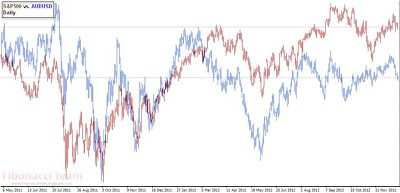

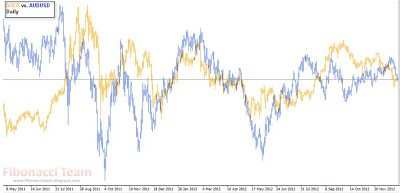

Dwa poniższe zestawienia prezentują również zależności w zachowaniu kursu AUDUSD w stosunku do amerykańskiego indeksu S&P500 (wykres 1) oraz złota (wykres 2) w okresie od maja 2011 do listopada 2012. W obydwu przypadkach zaobserwować można występującą w długim okresie dodatnią korelację. Warto jednak pamiętać, że pomimo powszechnie panującego przekonania o silnych zależnościach między cenami złota oraz waluty australijskiej, korelacja ta nie jest tak znacząca w krótkim horyzoncie czasowym, by z punktu widzenia daytradera stanowić podstawę do tworzenia strategii decyzyjnej w inwestycjach krótkoterminowych.

S&P500 (czerwony) vs. AUDUSD (niebieski) – daily

GOLD (żółty) vs. AUDUSD (niebieski) – daily

To jedna z bardziej charakterystycznych par na rynku walutowym. Jej specyficzne zachowanie, w dużej mierze wynikające z uwarunkowań fundamentalnych, warte jest obserwacji, ponieważ stanowić może skuteczne narzędzie w rękach cierpliwego i uważnego tradera. Prawidłowe rozpoznanie panujących tendencji szybko przyniesie wymierne korzyści finansowe. Równie szybko uderzy jednak w portfel w przypadku złej interpretacji aktualnych zachowań. Zapraszamy do zapoznania się z osobliwym jenem.

Znaczenie japońskiej waluty

Japonia to jedna z największych pod względem PKB gospodarek świata. Przez wiele lat plasowała się na wysokim drugim miejscu, tuż za Stanami Zjednoczonymi, oddając jednak w 2010 roku swoją pozycję Chinom. Waluta kraju kwitnącej wiśni to trzecia najważniejsza waluta świata, która w parze z dolarem amerykańskim stanowi 14% dziennego wolumenu obrotów na rynku Forex (dane BIS za 2010 rok) zajmując drugie miejsce, tuż za parą EURUSD. Warto również wspomnieć, że zgodnie z raportem COFER, przygotowanym przez IMF, jen niezmiennie zajmuje czwarte miejsce na liście światowych rezerw walutowych, zaraz za dolarem, euro oraz funtem.

Płynność, zmienność, koszty

Pomimo ogromnej popularności JPY oraz dużej płynności jakiej można by się w związku z tym spodziewać, waluta ta lubi zaskakiwać swoim zachowaniem, często reagując gwałtownie po okresie długotrwałej konsolidacji. Duża i nagła zmienność w notowaniach powoduje, że okresowo dzienny zakres ruchów USDJPY przekracza 150 pipsów. Przeciętny spread w zależności od brokera wynosi zwykle 2-3 pipsy.

Od strony fundamentów

Rozważając znaczenie oraz wartość japońskiej waluty warto przyjrzeć się bliżej fundamentalnym aspektom wpływającym na jej notowania. Jedna z istotnych informacji prowadzących do zrozumienia polityki monetarnej Japonii rozpoczyna się na poziomie wymiany handlowej. Według szacunków ponad 40% aktywności ekonomicznej tego kraju koncentruje się na eksporcie. Z punktu widzenia japońskich kontrahentów, niskie koszty pozyskania waluty w celu rozliczenia zakupionych towarów, stanowią istotny element decydujący o konkurencyjności Japonii jako partnera handlowego. W tym świetle nie dziwią dążenia rządu tego kraju do utrzymywania niskiego kursu JPY. Świadomość wpływu jaki na wartość waluty może wywierać sugerowana interwencja ma istotne znaczenie dla inwestorów angażujących kapitał na tym rynku, tym bardziej, że działania takie podejmowane są stosunkowo często w porównaniu z innymi krajami, w których ingerencje na rynku walutowym uważa się za ostateczność.

Należy tu również wspomnieć o słynnej skłonności mieszkańców Japonii do oszczędzania. Wysoka stopa oszczędności daje szerokie możliwości instytucjom zarządzającym aktywami do inwestowania powierzonych środków. Ogromne sumy przepływające przez rynek przyczyniają się do okresowej intensywnej aktywności notowań, która wynika ze zorganizowanego oraz grupowego charakteru działań wspomnianych podmiotów. Na wykresie przejawia się to silnym ruchem kierunkowym, który często następuje po dłuższej stagnacji na rynku.

Warto zaznaczyć, że niskie stopy procentowe w Japonii, utrzymywane dla pobudzenia wzrostu gospodarczego, czynią jena atrakcyjnym narzędziem w rękach inwestorów pomnażających kapitał metodą „carry trade”. Oparta ona jest na zaciąganiu niskooprocentowanych pożyczek w krajach o małych stopach procentowych oraz inwestowanie pozyskanego kapitału w krajach o stopach wyższych.

Wśród ważnych raportów makroekonomicznych, które mogą wywierać istotny wpływ na zachowanie kursu wymienić należy m.in. decyzje Banku Japonii w sprawie stóp procentowych, komentarze, wystąpienia oraz plany w zakresie polityki monetarnej, publikacje wskaźnika CPI dla towarów i usług, produkcję przemysłową, handel detaliczny, bilans handlowy, Tankan Report, czy wskaźnik aktywności w przemyśle oraz sektorze usług. Równie istotne będą dla USDJPY dane napływające z gospodarki amerykańskiej.

Spojrzenie na wykres…

Jak zostało wspomniane we wstępie, USDJPY wykazuje bardzo specyficzne cechy charakteru, dające się łatwo zaobserwować w ruchach kursu tej pary. Przede wszystkim trading na tym walorze wymaga od inwestora sporej dozy cierpliwości. Charakterystyczna pasywność oraz minimalne wahania kursu mogą zniechęcać do oczekiwania na dogodną okazję inwestycyjną, często jednak stanowią jedynie „ciszę przed burzą”. Długotrwałe oczekiwania na konkretną zmianę notowań wielokrotnie przerywają gwałtowne reakcje kursu na zorganizowane działania instytucji angażujących się na rynku, doprowadzając do powstawania krótkotrwałych ale silnie ukierunkowanych trendów.

Należy mieć na uwadze, że USDJPY reaguje wyraźnie na istotne poziomy cenowe. Jest to para w dużej mierze respektująca wskazania analizy technicznej i fałszywe przebicia nie powinny generalnie stanowić problemu dla traderów składających zlecenia na tym walorze. Warto zwracać uwagę na okrągłe poziomy cenowe oraz zachowanie notowań po przebiciu istotnych obszarów S/R. Zwykle ruch po przełamaniach jest zdecydowany i wykazuje wyraźny kierunek. Tego typu reakcje bywają jednak krótkotrwałe, a raptowne zwroty tej pary przyczyniają się do powstawania często obserwowanych formacji typu „V”. Niemniej jednak podstawą do budowania skutecznej strategii inwestycyjnej jest prawidłowe rozpoznanie panujących tendencji oraz obserwacja reakcji na ważnych poziomach technicznych, których przebicie może stanowić ważną informację co do dalszych losów notowań.