Wielka Brytania

We wtorek można było usłyszeć wypowiedzi Mark Carney’a jak i Ian McCafferty’ego z Banku Anglii. W swoim wystąpieniu prezes BoE zwracał uwagę, że silny spadek cen ropy przyczynił się do wyhamowania inflacji, jednak podkreślał, że inflacja powinna powrócić do celu w przeciągu następnych 2 lat. Z kolei McCafferty zwracał uwagę, że sytuacja na rynku pracy może być lepsza niż oczekuje tego BoE, wobec czego presja płacowa może nasilić się na tyle, że członkowie MPC będą musieli działać. Rynki oczekują, że kolejnym posunięciem ze strony Banku Anglii będzie podwyżka stóp procentowych w drugiej połowie tego roku, co w średnim terminie powinno sprzyjać umocnieniu waluty brytyjskiej, w szczególności w stosunku do tych walut, gdzie widać wyraźny kontrast w polityce monetarnej BoE i innych banków centralnych.

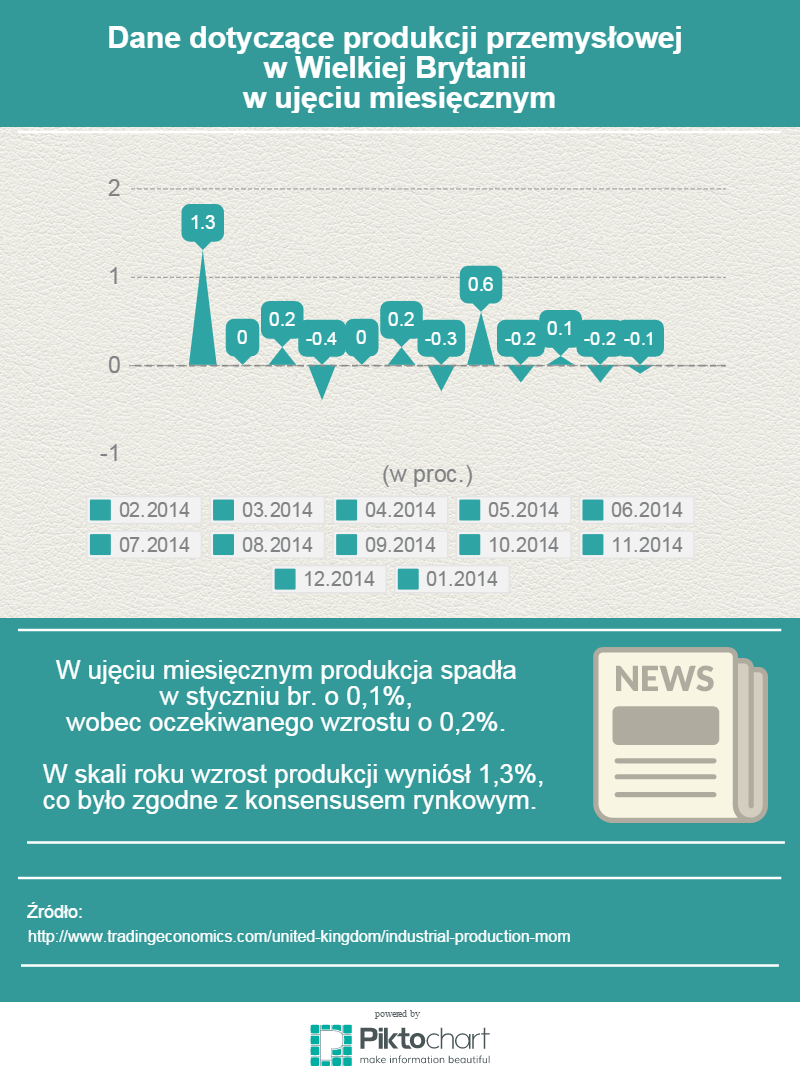

W środę natomiast zostały opublikowane dane dotyczące produkcji przemysłowej z Wielkiej Brytanii.

Środowa sesja na rynku walutowym przyniosła utrzymanie kursu silnego dolara, chociaż na części par podjęte zostały próby odreagowania. Ruchy te były jednak w większości skazane na porażkę, gdyż impulsy z głównej pary walutowej wyraźnie premiowały USD. Na bazie spadających rentowności europejskiego długu inwestorzy kontynuowali wyprzedaż wspólnej waluty. W konsekwencji główna para walutowa, po raz pierwszy od 2003 r., znalazła się poniżej poziomu wsparcia 1,06 USD, a intra-sesyjne minima w trakcie sesji w Europie wyniosły 1,0559 USD. Warto wspomnieć, iż ruchy te (EURUSD + rekordowo niskie rentowności europejskiego długu) mają miejsce tuż po uruchomieniu programu QE w wykonaniu EBC. Wygląda na to, że większość inwestorów spodziewa się kontynuacji trendu spadkowego i testu okolic parytetu na głównej parze walutowej.

Polska

Środowy, poranny handel na rynku walutowym przyniósł utrzymanie słabszego złotego na bazie umacniającej się amerykańskiej waluty. Złoty wyceniany był przez rynek następująco: 4,1617 PLN za euro, 3,8884 PLN wobec dolara amerykańskiego oraz 3,8955 PLN względem franka szwajcarskiego. Rentowności polskiego długu wynoszą obecnie 2,489%, w przypadku obligacji 10-letnich.

Ostatnie sesje handlu na rynku polskich aktywów przyniosły wyraźnie słabszego złotego i dalszy ruch pary USDPLN w kierunku szczytów z 2009r. Umacniający się dolar amerykański (eurodolar na 12-letnich minimach) tradycyjnie powoduje presję na waluty rynków wschodzących, stąd mocniejszą korektę zanotował również EURPLN, który wzrósł aż 4 gr. Trudno jednak powiedzieć, iż lekki odwrót od PLN jest tutaj wyjątkiem, gdyż pod presją znajduje się większość walut EM, w tym m.in. HUF czy TRY. Rentowności polskiego długu próbują się stabilizować w okolicach 2,48%, gdzie z jednej strony szkodzą nastroje wokół EM, z drugiej strony spadające rentowności na rynkach bazowych utrzymują kapitał w ryzach.

W szerszym ujęciu sytuacja wokół USD i walut EM wygląda niepokojąco, gdyż kurs głównej pary walutowej w szybkim tempie zmierza w kierunku parytetu. W konsekwencji ewentualny pozytywny wpływ QE w wykonaniu EBC na waluty CEE negowany jest przez dynamiczną zwyżkę kwotowań USD. Wtorkowa sesja jest tego doskonałym przykładem, gdzie 10-groszowa zwyżka na parze USDPLN „pociągnęła” za sobą słabszego złotego na większości zestawień. Teoretycznie okolice aktualnych szczytów z 2009 r. (3,9080 PLN) stanowią dobre miejsce do korekty ostatniego wzrostu, jednak należy pamiętać, iż ruch ten ma podłoże w zachowaniu głównej pary walutowej.

W trakcie środowej sesji nie opublikowano znaczących publikacji makroekonomicznych z Polski. Również szeroki rynek nie przedstawia obecnie bardziej znaczących wskazań makro.

Z rynkowego punktu widzenia kluczowym testem dla USDPLN wydają się obecnie okolice oporu na 3,9080 PLN. W przypadku EURPLN zanotowaliśmy lokalną korektę do 4,16 PLN, która wyraźnie zredukowała umocnienie PLN z poprzedniego tygodnia. Również GBPPLN wybił nowe maksima ostatni raz notowane w 2007r. Na parze CHFPLN panuje relatywny spokój, gdyż kurs ten w dalszym ciągu powstrzymywany jest przez niedawne spekulacje nt. działań SNB.

Stany Zjednoczone

Od czasu publikacji bardzo dobrych danych z amerykańskiego rynku pracy, a także uruchomienia programu QE, opartego o skup obligacji, euro silnie traci na wartości. Eurodolar znajduje się na coraz niższych poziomach cenowych, a techniczny obraz rynku wskazuje na możliwość kontynuacji spadków w rejon 1,0499-1,0558. W środę udało się euro wybronić tych poziomów, gdzie wsparcie wyznaczają minima z marca i kwietnia 2013 roku. Dobry sentyment do dolara powinien utrzymywać się co najmniej do czasu posiedzenia Rezerwy Federalnej zaplanowanego na przyszły tydzień, gdyż oczekiwania rynku są takie, że komunikat FOMC będzie bardziej jastrzębi. Sugerowane jest bowiem usunięcia z niego zwrotu wskazującego na cierpliwość Fed w normalizacji polityki pieniężnej.

Nowa Zelandia

W centrum zainteresowania pozostaje środowa decyzja Banku Rezerw Nowej Zelandii odnośnie stóp procentowych. Konsensus rynkowy zakłada, że w marcu nie zmienią się parametry polityki monetarnej, w związku z czym główna stopa procentowa powinna zostać się na poziomie 3,5%. Zgodnie z ostatnimi sygnałami wysyłanymi przez RBNZ oczekuje się także utrzymania neutralnego stanowiska banku w kwestii polityki pieniężnej. Najprawdopodobniej RBNZ będzie obecnie obserwował dane napływające z gospodarki, od czego uzależni swoje przyszłe decyzje odnośnie stóp procentowych.

NZD osłabia się w ostatnich dniach. Para NZDUSD zbliża się w okolice wsparcia na poziomie 0,7175, wynikającego z minimum z dnia 3 lutego 2015 r.

Informujemy, że treści zaprezentowane w niniejszym serwisie nie stanowią rekomendacji ani porady inwestycyjnej w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 r, (Dz. U. z 2005 r., Nr 206, poz. 1715) w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych ich emitentów lub wystawców. Treści te mają charakter informacyjny i przygotowane zostały z należytą starannością oraz w oparciu o najlepszą wiedzę ich autorów. Autorzy oraz właściciele niniejszego serwisu nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszym serwisie, a w szczególności za wynikłe z nich straty.