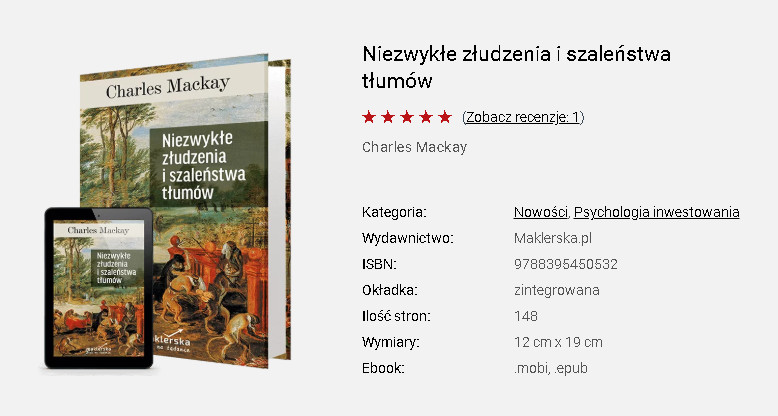

Absolutna klasyka i najczęściej wznawiana książka dotycząca inwestowania. Wspaniała i niezwykle barwna opowieść o gorączkach spekulacyjnych, jakie wydarzyły się w XVII i XVIII wieku w Holandii, Francji i Anglii. Holenderska tulipomania, w czasie której cebulki tych kwiatów cenione były wyżej niż złoto, kolejne emisje akcji fikcyjnych spółek (także powołanych w celu „urzeczywistnienia przedsięwzięć szlachetnych, choć niewiadomych”) wykupywane na pniu przez tłumy we Francji i Anglii pokazują, że rynki finansowe zawsze były domeną namiętności, ryzyka, spekulacji i gwałtownych krachów.

Przykładem panujących wówczas emocji mogą być perypetie człowieka, który uznał w pewnym w momencie ten owczy pęd za wariactwo i wycofał się, biorąc 7 tysięcy funtów zysku, ale później uległ powszechnej gorączce, ponownie kupił akcje i zakończył całą inwestycję ze stratą 20 tysięcy funtów. Istota ludzka jest ułomna, podległa irracjonalnym pobudkom i presji tłumu. A człowiekiem tym był Izaak Newton.

Financial Times uznał tę książkę za jedną z dziesięciu najlepszych książek wszech czasów poświęconych tematyce inwestycyjnej, ale jest to lektura nie tylko dla osób zainteresowanych rynkami finansowymi. Ten esej z pogranicza ekonomii, historii, socjologii i psychologii przeczytają z uwagą wszyscy ci, którzy chcą wejrzeć głębiej w niezmienną, jak się okazuje, naturę ludzką.

Książka została opublikowana w 1841 roku pod tytułem Memoirs of Extraordinary Popular Delusions. Przekład polski oparty jest na wydaniu z 1996, John Wiley & Sons, Inc., obejmującym rozdziały dotyczące spekulacji na rynkach finansowych.

„Najlepsza książka o psychologii zbiorowości i rynkach finansowych”, „Najważniejsza książka dla każdego inwestora”, „Pierwsze miejsce na sporządzonej przez »Financial Times« liście dziesięciu książek wszech czasów poświęconych tematyce inwestycyjnej” – takie laury od wielu już lat zbiera praca Charlesa Mackaya*. Od czasu pierwszego wydania w 1841 roku wznawiana była wielokrotnie, a przedmowy do kolejnych wydań pisali między innymi Peter Bernstein, Norman Stone czy jeszcze w latach trzydziestych znany finansista Bernard Baruch, któremu lektura tej książki pozwoliła podobno zbić fortunę podczas kryzysu giełdowego na Wall Street w 1929 roku. Spośród dzisiejszych sławnych postaci świata finansów także John Templeton uznaje ją za najważniejszy poradnik inwestora.

Niezwykłe złudzenia i szaleństwa tłumów przywoływane są przez komentatorów przy każdym większym zawirowaniu finansowym, a nawet przy okazji zachowań zbiorowych niewiele mających wspólnego ze światem współczesnych finansów, jak moda na żółwie ninja, rosnąca popularność kasyn czy reakcje na pojawienie się komety Halleya*. Przedmiotem opisu Mackaya są wydarzenia z lat 1717–1721 we Francji i Anglii, krajach, które zmagały się z bardzo wysokim zadłużeniem publicznym i ucierpiały na skutek remediów, jakie próbowano zastosować, by uporać się z tym problemem. Francja tych lat to okres regencji Filipa Orleańskiego, który objął rządy w państwie zadłużonym przez Ludwika XIV. W otoczeniu regenta pojawił się wówczas Szkot Law, który nakłonił go do wprowadzenia systemu opartego na papierowym pieniądzu oraz emisji akcji kompanii, która miała się wzbogacić na zamorskim handlu z Luizjaną. Francję ogarnęło szaleństwo zakupów akcji, których cena od wartości nominalnej 500 liwrów doszła do 18 000. Na kolejne subskrypcje akcji zapisywali się wszyscy, także inwestorzy z innych krajów. Zainteresowanie to musiało być dość duże, ponieważ angielski ambasador we Francji słał do swojego kraju prośby, by coś zrobić dla podjęcia rywalizacji z Lawem i zahamowania odpływu kapitału z Anglii.

Mimo że francuska bańka rychło prysła, Anglicy podjęli to wyzwanie i ich kraj ogarnęło podobne szaleństwo nabywania akcji, przede wszystkim Kompanii Mórz Południowych, powołanej dla handlu z hiszpańską Ameryką i redukcji długu publicznego, ale także akcji rozmaitych spółek zakładanych często przez oszustów, którzy korzystali z panującej atmosfery, by wyciągać pieniądze od naiwnych obywateli. Centrum spekulacji przeniosło się do Anglii i teraz tu płynął kapitał z całej Europy. Francuski bankier Martin, kupujący udziały w Kompanii Mórz Południowych, stwierdził melancholijnie: „Skoro wszyscy inni zwariowali, to trzeba ich w pewnej mierze naśladować”*. Ceny akcji wzrosły ponad dziesięciokrotnie, ale także i ten spekulacyjny balon wkrótce pękł, co doprowadziło do bankructwa wielu ludzi i procesów sądowych wytaczanych osobom oskarżanym o przygotowanie całego przedsięwzięcia i świadome manipulowanie kursami akcji Kompanii Mórz Południowych.

O wszechwładzy tego szaleństwa nad umysłami Anglików świadczyć może historia sir Izaaka Newtona. Ten sławny uczony także miał akcje Kompanii Mórz Południowych i sprzedał je w pewnym momencie ze stuprocentowym zyskiem w wysokości 7000 funtów. Ale kurs nadal rósł. Kiedy gorączka związana z masowym kupowaniem tych akcji sięgnęła zenitu, Newton nie wytrzymał i raz jeszcze je kupił, tyle że tym razem na szczycie notowań. Stracił na tym 20 000 funtów i do końca życia nie pozwalał, by wymawiano przy nim nazwę Kompanii Mórz Południowych. To przy tej właśnie okazji wygłosił sławne słowa: „Mogę obrachować ruchy ciał niebieskich, ale nie szaleństwo ludzi”**. Obrachować szaleństwo ludzkie jest rzeczywiście trudno, wiadomo jedynie, że kiedy wielu ludzi kupiło akcje, windując tym samym ceny, to niewielu pozostało chętnych, by je nadal kupować i pchnąć kurs jeszcze wyżej, i w rezultacie doszło do krachu.

Trzecim z kryzysów finansowych opisywanych przez Mackaya jest najbardziej może znany i najwcześniejszy z nich – tulipanomania w Holandii z lat 1634–1637, podczas której ludzie spieniężali cały swój majątek, by kupować cebulki rzadkich tulipanów. I choć dziś można spotkać opinię, że astronomiczne ceny cebulek tych kwiatów były w pełni uzasadnione ze względu na możliwość założenia dzięki nim hodowli, która w przyszłości będzie przynosić duże zyski*, było to z pewnością bezprecedensowe wydarzenie w samej Holandii i całej ówczesnej Europie. Opisy przypadków, w których „rozsądne narody rzucają się w otchłań hazardu i niemal ryzykują swe istnienie” – jak pisał Mackay w przedmowie do drugiego wydania swej pracy – mają nie tylko walor kronikarstwa historycznego, o czym świadczyć może niesłabnąca popularność tych stronic na Wall Street. Masowe emocje ludzkie wyzwalane nadzieją szybkich i łatwych zysków i następujące po nich nieuchronnie spektakularne krachy to zjawiska znane i dzisiaj, by przywołać piramidę Mawrodiego z Rosji czy perypetie związane ze sprzedażą akcji dużego banku na warszawskiej giełdzie. Ten tekst z pogranicza historii, socjologii, psychologii i ekonomii zachowuje swą ważność, ponieważ odsłania niezmienną, jak się raz jeszcze okazuje, naturę ludzką.