Komunikacja pomiędzy dużymi „graczami” na wykresie – czy to w ogóle możliwe?

Zapewne nie raz zastanawiałeś się nad sensem stosowania analizy technicznej. Układów jest cała masa, nie mówiąc już o wskaźnikach do MT4, których są tysiące. Po pewnym czasie staramy się wybrać dla siebie odpowiedni styl oraz podejście rynkowe, które powinno być:

- Względnie powtarzalne na większości par walutowych,

- Opisane właściwą relacją matematyczną RR lub charakteryzować się odpowiednią skutecznością.

Układ, który nieprzerwanie od 2008 roku badamy na różnych rynkach oraz w różnych ujęciach czasowych występuje praktycznie w każdej fazie rynku. Bez względu na to, czy mamy kierunek wzrostowy, czy spadkowy, ten „magiczny prostokąt” pokazuje tendencję oraz prawdopodobny zakres ruchu, który w większości przypadków jest zauważalny przez rynek.

„Overbalance”, gdyż o nim mowa, został opisany po raz pierwszy przez znakomitego australijskiego tradera Bryce Gilmore’a. Warto wspomnieć, że cały układ opiera się tylko i wyłącznie na analizie ceny, dlatego nie jest to złożona struktura, która wymaga potwierdzenia, np. odpowiedniej projekcji czasowej (jak to często bywa przy formacjach harmonicznych).

Czym właściwie jest „overbalance” oraz o co chodzi z tą komunikacją?

Powszechnie wiadomo, że najważniejszą korektą w danym trendzie (z geometrycznego punktu widzenia) jest najczęściej pierwsza struktura 3-falowa. To właśnie ten odcinek wielokrotnie jest wykorzystywany do późniejszych działań, m.in. pozycjonowania się dużych instytucji, gdyż jest to swego rodzaju wskazówka, informacja mówiąca o tym, gdzie prawdopodobnie rynek będzie wyhamowywał, zawracał. Zgodnie z teorią układów „overbalance” należy wyszukiwać zazwyczaj na wysokich interwałach czasowych typu H4 oraz D1.

Prostokąt prostokątowi nierówny – czyli szukamy precyzji w „szumie rynkowym”.

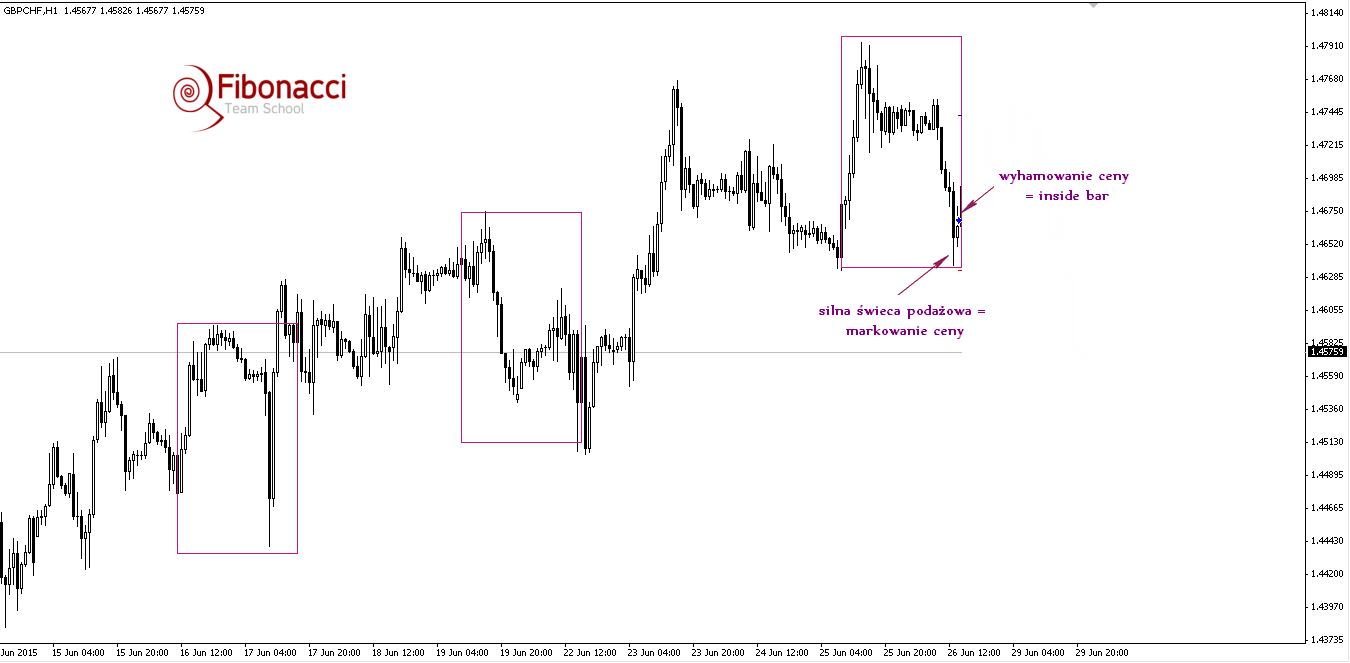

Rys. 1. GBPCHF, czerwiec 2015, interwał H1.

Rys. 1. GBPCHF, czerwiec 2015, interwał H1.

Czym różnią się korekty na wykresie powyżej (rys.1)? Na pierwszy rzut oka niczym, jednak jak to zazwyczaj bywa diabeł tkwi w szczegółach… Charakterystycznym motywem jest kształt i dynamika świecy „wypełniającej” cały układ „overbalance”, czyli w naszym przypadku ostatniej świecy dochodzącej do dolnego ograniczenia fioletowego prostokąta.

Dlaczego markowanie ceny jest tak ważne?

Odpowiednie wypełnienie układu „overbalance” zwiększa skuteczność oraz szybkość reakcji ceny nawet o kilkanaście procent. Pojawia się zatem kolejne pytanie, czy te szerokie prostokąty bez wyraźnego zrzucenia ceny są nieprawidłowe? Dla tradera liczy się przede wszystkim:

- Skuteczność,

- Szybkość reakcji ceny.

O wiele szybszy zysk na portfelu poczujemy wchodząc w układ po wyraźnym „zrzuceniu ceny”, dlatego, że całemu procesowi często towarzyszy efekt czyszczenia Stop Lossów, który również powoduje chwilową, większą zmienność i dynamikę na rynku.

Zapamiętaj! Pierwsza korekta najczęściej wykorzystywana jest do prowadzenia trendu za pomocą „overbalance”.

Na jakim interwale szukać tego prostokąta?Na każdym! Wszystko zależy od tego do jakich celów wykorzystany będzie układ „overbalance”. Powszechnie uważa się, że głównym zadaniem OB jest prowadzenie pozycji oraz identyfikacja trendu na podstawie największej korekty, jednak co na to daytraderzy? Czy skoro formacja ta jest dobrze widoczna na wysokich interwałach czasowych, to aktywni traderzy na tym nie skorzystają?

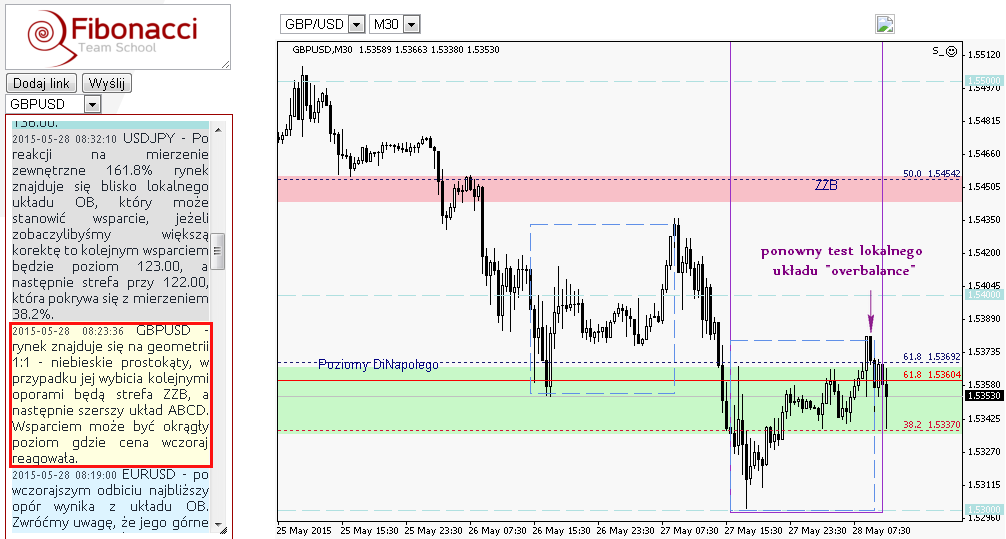

Nic bardziej mylnego! Spójrzmy na praktyczne zastosowanie lokalnego układu OB, który pojawił się w dniu 28 maja 2015 na parze walutowej GBPUSD (rys. 2).

Rys. 2. GBPUSD, 28.05.2015, interwał M15.

Rys. 2. GBPUSD, 28.05.2015, interwał M15.

Na wykresie za pomocą niebieskiego prostokąta zaznaczony został lokalny układ oparty na korekcie pędzącej, który bardzo często pokrywa się z formacją „overbalance”.

Jak rozegrać taki układ intraday’owo?

Zacznijmy od tego, że najważniejszy jest odpowiedni kontekst rynkowy oraz umiejętne oszacowanie kierunku naszej przyszłej transakcji. W momencie gdy już mamy gotową odpowiedź co do prawdopodobnej przyszłej ścieżki ceny, kolejnym krokiem jaki powinniśmy wykonać jest uzyskanie odpowiedzi na następujące pytania:

- O jakiej porze dnia najlepiej działają geometryczne układy (odpowiedź: zarówno dla EURUSD, jak i GBPUSD najbardziej optymalne – techniczne, są godziny dopołudniowe, czyli początkowa faza sesji europejskiej).

- Jakiego rodzaju potwierdzenia występują w punkcie zwrotnym, w tym wypadku w rejonie górnego ograniczenia drugiego prostokąta (odpowiedź: głównym potwierdzeniem, które bardzo często pojawia się pomiędzy godziną 8:00 a 9:00 polskiego czasu, jest dynamiczny wyrzut cenowy, który bardzo dobrze widoczny jest na jednym interwale czasowy, a sama świeca znacząco różni się swoim kształtem od pozostałych barów. Kolejnym potwierdzeniem jest lokalny double top/double bottom (retesty), który jak wiemy, występuje aż w ponad 60% przypadków. Podczas tzw. „drugiej szansy” mamy doskonałą okazję do tego, aby otworzyć odpowiednią pozycję).

Oba te warunki spełnione były w dniu 28 maja 2015, a sam pomysł na trade pojawił się już o godzinie 8:23. Monitorowanie pozycji w czasie rzeczywistym na różnych interwałach czasowych pozwala nam na odpowiednie wyczekanie całego układu oraz dopracowanie szczegółów odnośnie samej pozycji (ustawienie zlecenia zabezpieczającego Stop Loss, targetu, itd.).

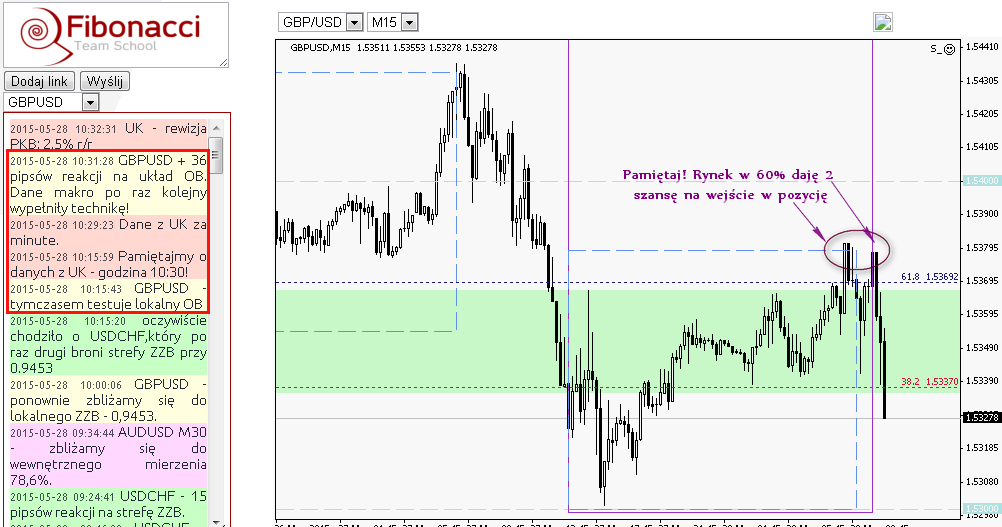

Rys. 3. Panel tradera narzędzia Watch My Chart, GBPUSD, 28.05.2015.

Rys. 3. Panel tradera narzędzia Watch My Chart, GBPUSD, 28.05.2015.

Doskonałym potwierdzeniem wejścia w pozycją na podstawie lokalnego “overbalance” jest skorzystanie z dobrodziejstwa jakim jest wielowymiarowość w tradingu. Należy pamiętać, że rynek jest fraktalem, dlatego każdą formację techniczną możemy rozpatrywać z punktu widzenia kilku ram czasowych jednocześnie.

Jak to wygląda w praktyce?

Podwójny szczyt na niskim interwale M5 nie jest widoczny w wyższej skali, pomimo że całość tworzy układ „overbalance”. Schodząc na niższy time frame jesteśmy w stanie:

- O wiele precyzyjniej zająć pozycję,

- Dokładnie określić wielkość oraz zasięg w pipsach zlecenia Stop Loss oraz Take Profit,

- Aktywnie prowadzić pozycję – sprawdzając na bieżąco kształt poszczególnych świec.

Rys. 4. Panel tradera narzędzia Watch My Chart, GBPUSD, 28.05.2015.

Rys. 4. Panel tradera narzędzia Watch My Chart, GBPUSD, 28.05.2015.

Jak poprawnie rozegrać OVERBALANCE?

Istnieją dwa sprawdzone modele do tego, aby odpowiednio zająć pozycję na rynku:

- Agresywny – bezpośrednio na pierwszym ataku niebieskiego prostokąta,

- Konserwatywny (bezpieczny) – uwzględniający ponowny test linii układu, tworząc tym samym znany układ z klasycznej AT – „podwójny szczyt” lub „podwójne dno”.

Podstawową zaletą wejścia konserwatywnego jest dodatkowe potwierdzenie w postaci wyhamowania ceny oraz często pojawiającej się wymownej formacji świecowej potwierdzającej kierunek. Porównując jednak to z wejściem agresywnym uzyskujemy mniej korzystny matematyczny stosunek RR, który jak wiemy często „robi nam wynik” w długim okresie.

„Trejdy” typowo agresywne charakteryzują się tym, że nie czekamy na dodatkowe potwierdzenie, nie korzystamy z innych filtrów, tylko wchodzimy w rynek bezpośrednio na wcześniej wyznaczonym poziomie wynikającym z techniki (jak w tym wypadku, przy górnym ograniczeniu „overbalance”).

Do czego jeszcze warto wykorzystać prostokąty na wykresie?

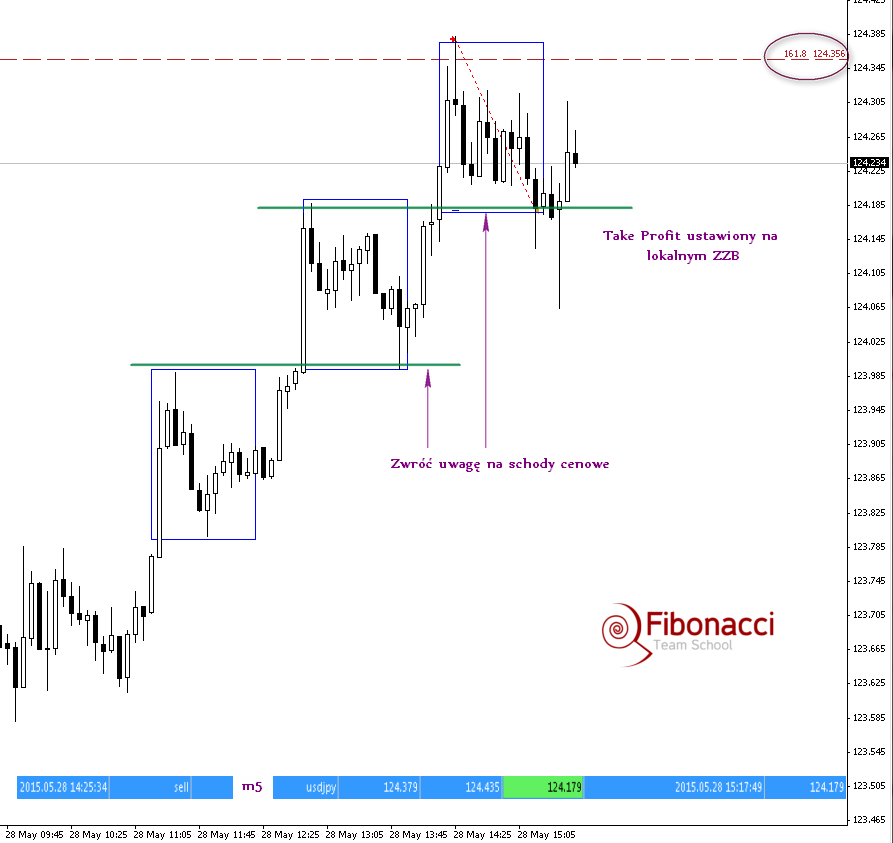

Skoro mamy już nie tylko pomysł do tego, aby precyzyjnie otworzyć transakcje na podstawie OB., to dlaczego nie wykorzystać tej formacji do precyzyjnego ustawienia zlecenia Take Profit? Spójrzmy na poniższy setup wynikający z krótkiej pozycji zajętej na podstawie zewnętrznego mierzenia Fibonacciego 161,8%.

Docelowy target ustawiony został bezpośrednio na niebieskiej dolnej podstawie lokalnego układu OB. Pamiętajmy, że nasze decyzje oparte na tym rozwiązaniu powinny wynikać z przyjętych założeń, co do określonych zasięgów cenowych oraz interwału czasowego, jaki w danym momencie obserwujemy. Mówiąc wprost:

Wchodząc w pozycję na interwale M5 prowadź ją na tym samym interwale czasowym!

Rys. 5. USDJPY, 28.05.2015, interwał M5.

Rys. 5. USDJPY, 28.05.2015, interwał M5.

Podsumowując:

- Zaczynaj swoją analizę od wyszukania największej korekty w obecnym impulsie.

- Wykorzystuj układ „overbalance” nie tylko do prowadzenia pozycji, ale również do zajęcia pozycji – wykorzystaj w tym celu projekcję fal AB=CD, opartą na korekcie pędzącej.

- Oszacuj jaki jest zasięg układu OB. (w pipsach) i na tej podstawie ustaw Take Profit.

- Lokalne układy „overbalance” występują częściej – na mniejszych interwałach czasowych, przez co jest więcej okazji rynkowych, które można wykorzystać.